扶養控除の判定基準は合計所得金額58万円以下、給与収入なら123万円以下です。令和7年度税制改正で従来の48万円から引き上げられ、年金受給者や別居親族でも適用範囲が広がりました。この記事では、収入別の判定方法から確定申告の手順まで網羅しています。

この記事の結論

扶養控除の判定で最も大きいのは「合計所得金額58万円以下」という基準です。給与収入のみなら123万円以下に換算されます。年金受給者は公的年金等控除を差し引いた後の金額で判定し、遺族年金は非課税のため所得ゼロ扱いです。源泉徴収票の「給与所得控除後の金額」または年金の控除後所得を確認すれば、3分で判定できます。

今日やるべき1つ

手元の源泉徴収票または年金振込通知書で、合計所得金額が58万円以下かどうかを確認してください(5分)。

状況別ショートカット

| あなたの状況 | 読むべきセクション | 所要時間 |

| 扶養控除の基本条件を知りたい | 扶養控除の条件は4要件で判定 | 5分 |

| 年金受給者の所得計算が不安 | 扶養控除の収入は年金で計算が変動 | 5分 |

| 自分が扶養対象か判定したい | 扶養控除の該当を3分で診断 | 3分 |

| 成功・失敗の事例を見たい | 扶養控除の実例は2パターンで比較 | 5分 |

| 確定申告前にチェックしたい | 扶養控除の申告は8項目でチェック | 5分 |

| 実務で使えるノウハウが欲しい | 扶養控除の収入管理は5つの仕組みで解決 | 10分 |

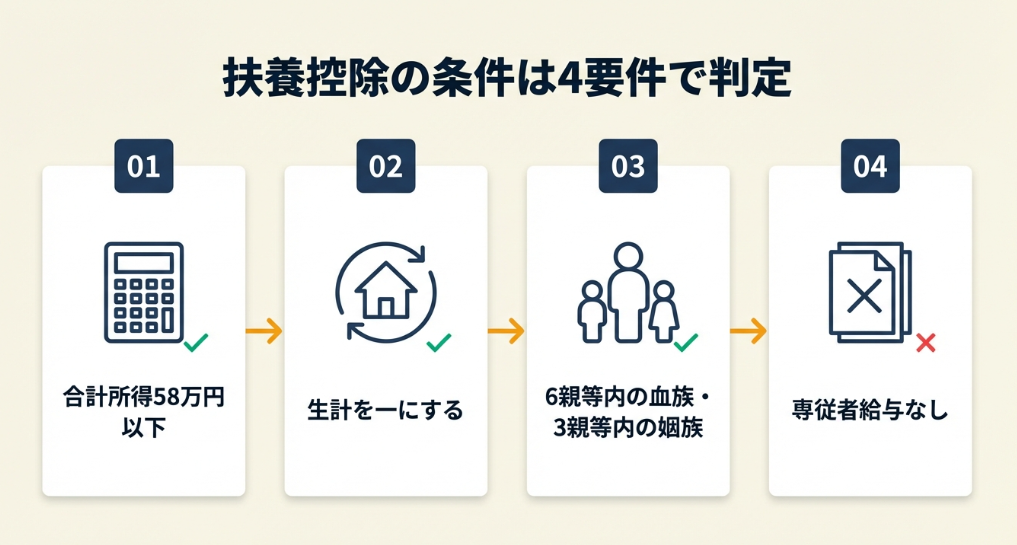

扶養控除の条件は4要件で判定

扶養控除の適用には4つの要件があり、すべてを同時に満たさなければなりません。1つでも欠けると控除が受けられないため、ここで4要件を正確に押さえてください。

合計所得金額58万円以下が最重要基準

扶養控除の最も大きな条件は、扶養される親族のその年の合計所得金額が58万円以下であることです。令和7年度税制改正で基礎控除の引き上げに伴い、所得要件が従来の48万円から58万円に変更されました(令和7年度税制改正による所得税の基礎控除の見直し等について)。

給与収入のみの場合は給与所得控除65万円(令和7年分から55万円より引き上げ)を差し引くため、123万円以下で扶養の条件を満たします。ただし、この「123万円の壁」は給与所得者に限った話です。年金やフリーランス収入がある場合は、58万円基準で個別に計算してください。扶養控除の金額区分は年齢や同居の有無によって38万円〜63万円まで異なります。

生計一にする親族は同居不要

2つ目の要件は「生計を一にする親族」です。同居していなくても、定期的に仕送りをしていれば生計一に該当します。別居の場合は仕送りの事実を証明できる振込履歴や送金記録を残してください。

口座振込なら通帳記録が証拠になります。一方、現金手渡しの場合は税務調査で否認されるリスクがあるため、銀行振込に切り替えてください。

6親等内の血族・3親等内の姻族が対象

3つ目の要件は親族の範囲です。6親等内の血族と3親等内の姻族が対象のため、いとこの子や配偶者の叔父叔母も条件を満たせば扶養に入れられます。ただし、配偶者は「配偶者控除」の対象であり、扶養控除とは別の制度です。

青色申告専従者・白色専従者は対象外

4つ目は、扶養される親族がその年に青色事業専従者として給与を受けていないこと、または白色申告の事業専従者でないことです。家族が事業を手伝って専従者給与を受け取っている場合、所得が58万円以下でも扶養控除の対象外となります。不明な場合は税務署に確認してください。

CHECK

・源泉徴収票で合計所得金額が58万円以下か確認し、4要件すべてに該当するかを判定する(5分)。「専従者給与を受け取っていないか」の確認漏れが多いため、ここを先にチェックしてください。

扶養控除の条件に関するよくある質問

Q. 16歳未満の子どもは扶養控除の対象になる?

いいえ、対象外です。16歳未満の扶養親族は所得税の扶養控除を受けられません。ただし、住民税の非課税判定には影響するため、扶養控除等申告書への記載は必要です。

Q. 配偶者と扶養控除は併用できる?

はい、可能です。配偶者は扶養控除ではなく配偶者控除(または配偶者特別控除)の対象です。両者は別制度のため、配偶者以外の親族で扶養控除を適用しつつ配偶者控除も受けられます。

扶養控除の収入は年金で計算が変動

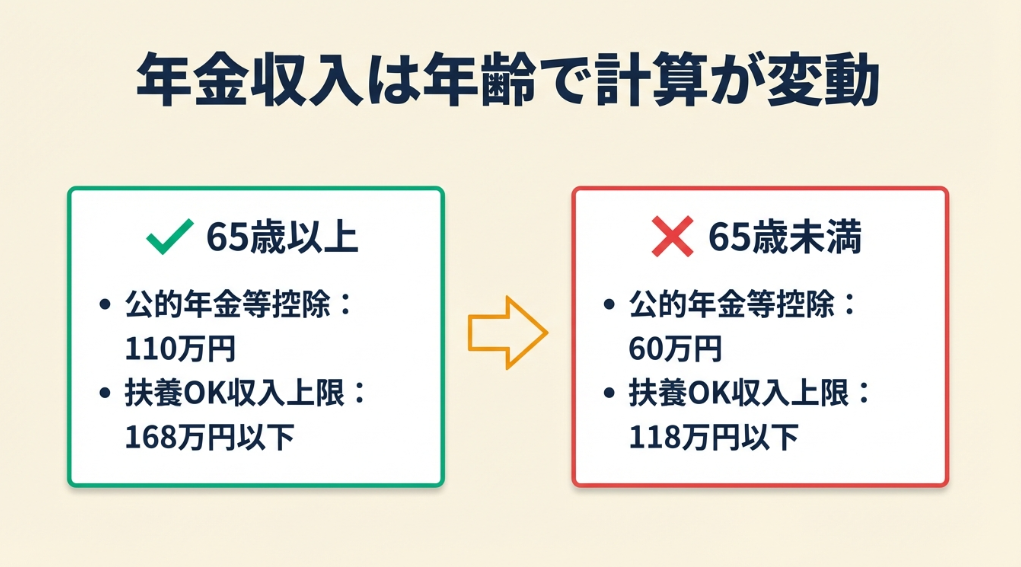

年金を受給している親族を扶養に入れたい場合、所得の計算方法が給与とは異なります。年金収入は「雑所得」として計算され、年齢によって控除額が変わるため、ここで正確な判定方法を確認してください。

公的年金等控除で所得を計算する方法

年金収入の所得金額は「年金収入額 − 公的年金等控除額」で算出します(No.1410 年金所得の金額)。65歳以上の場合、公的年金等控除額は最低110万円です。

65歳以上で年金収入168万円以下であれば、168万円 − 110万円 = 58万円以下で扶養控除の条件を満たします。65歳未満は公的年金等控除の最低額が60万円のため、年金収入118万円以下が基準です。

| 年齢区分 | 公的年金等控除(最低額) | 扶養控除を満たす年金収入上限 |

| 65歳以上 | 110万円 | 168万円以下 |

| 65歳未満 | 60万円 | 118万円以下 |

ねんきんネットに登録しておくと、年金額の確認がオンラインで完結します。

遺族年金は非課税で所得ゼロ扱い

遺族年金や障害年金は所得税法上非課税のため、いくら受給しても合計所得金額には算入されません(遺族年金等の非課税)。

遺族年金を受給する親を扶養に入れた方は「遺族年金だけなら所得ゼロ、確定申告不要で扶養継続できた」と語っています。

遺族年金のみを受給している親族は合計所得金額がゼロです。他の要件を満たせば確実に扶養控除の対象となります。遺族年金に加えてパート収入がある場合は、パート収入分の所得が58万円を超えないよう管理してください。

年金とパート収入の合算で58万円判定

年金収入とパート収入の両方がある場合、それぞれの所得を合算して58万円以下かを判定します。

成功例: 65歳以上で年金収入120万円(所得10万円)+パート収入100万円(所得35万円)= 合計所得45万円 → 扶養控除OK

失敗例: 年金収入150万円(所得40万円)+パート収入90万円(所得25万円)= 合計所得65万円 → 58万円超過で対象外

年金とパートの組み合わせ次第で結果が変わります。源泉徴収票で正確な金額を確認してください。扶養判定のコツは「まず年金の所得を計算し、残りの枠でパート収入がどこまで可能か」を逆算する方法です。

CHECK

・年金の源泉徴収票で「公的年金等控除後の所得」を確認し、58万円以下かを判定する(5分)。遺族年金のみの親族は所得ゼロのため計算不要です。

扶養控除の年金収入に関するよくある質問

Q. 企業年金(確定給付年金)も公的年金等控除の対象?

はい、対象です。企業年金も「公的年金等」に含まれるため、国民年金・厚生年金と合算した上で控除額を計算します。国民年金の手続きや種類についてはフリーランス向けの解説も参考にしてください。

Q. 年金収入168万円ちょうどの場合は扶養に入れる?

はい、入れます。65歳以上で年金収入168万円の場合、所得は168万円 − 110万円 = 58万円です。58万円「以下」の条件を満たすため扶養控除の対象となります。

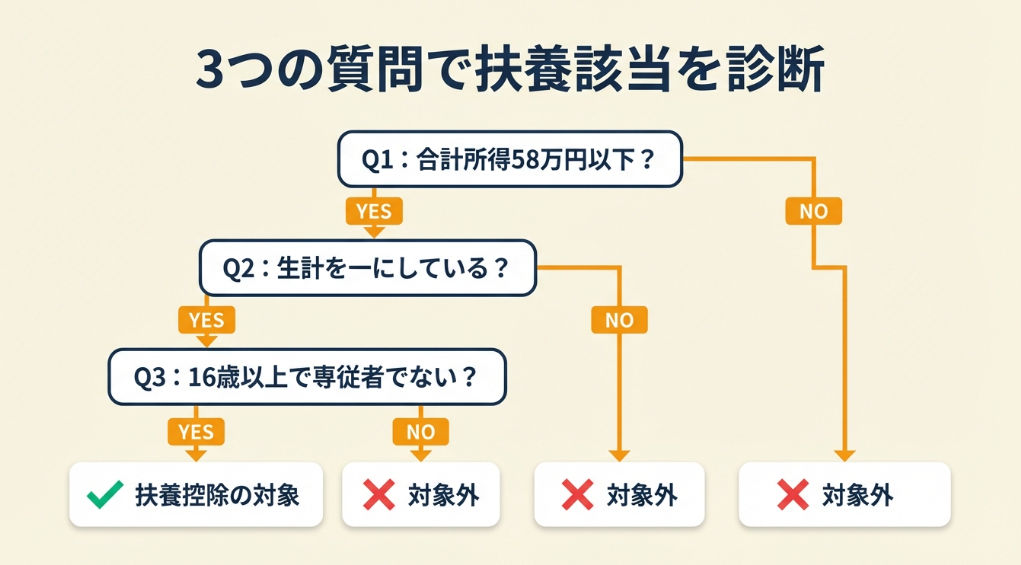

扶養控除の該当を3分で診断

3つの質問に順番に回答するだけで、親族が扶養控除の対象かどうかを判定できます。所要時間は3分です。

Q1: 扶養したい親族の合計所得金額は58万円以下か?(給与のみ → 123万円以下、65歳以上の年金のみ → 168万円以下)

- はい → Q2へ

- いいえ → 【結果A】扶養控除の対象外

Q2: その親族と生計を一にしているか?(同居、または別居で定期的な仕送りあり)

- はい → Q3へ

- いいえ → 【結果B】生計一の証明が必要

Q3: その親族は16歳以上で、青色事業専従者または白色事業専従者ではないか?

- はい → 【結果C】扶養控除の対象

- いいえ → 【結果D】専従者要件または年齢要件で対象外

診断結果の活用方法

| 結果 | 次のステップ |

| 結果A | 収入を調整するか、配偶者特別控除など他の控除を検討する |

| 結果B | 仕送りの振込記録を整備し、生計一を証明できる状態にする |

| 結果C | 扶養控除等申告書に記入し、年末調整または確定申告で申告する |

| 結果D | 専従者給与の見直し、または住民税の非課税判定への活用を検討する |

結果Dに該当する場合、別生計の家族への給与で経費化する方法も検討してください。

CHECK

・診断結果を確認し、該当する「次のステップ」を今日中に実行する(3分+行動時間)。結果Aの方は「パート時間を年間で調整できないか」を勤務先に相談するところから始めてください。

扶養控除診断に関するよくある質問

Q. 合計所得金額の確認はどこでできる?

給与所得者は源泉徴収票の「給与所得控除後の金額」欄で確認できます。年金受給者は公的年金等の源泉徴収票です。どちらも手元にない場合は市区町村の税務課で所得証明書を取得してください(費用300円程度、所要時間15分)。源泉徴収票を紛失した場合は勤務先や年金事務所に再発行を依頼できます。

Q. 年の途中で扶養の条件を超えた場合は?

扶養控除は12月31日時点の合計所得金額で判定します。年の途中で見込みを超えた場合、年末調整で修正するか確定申告で正しい金額を申告してください。

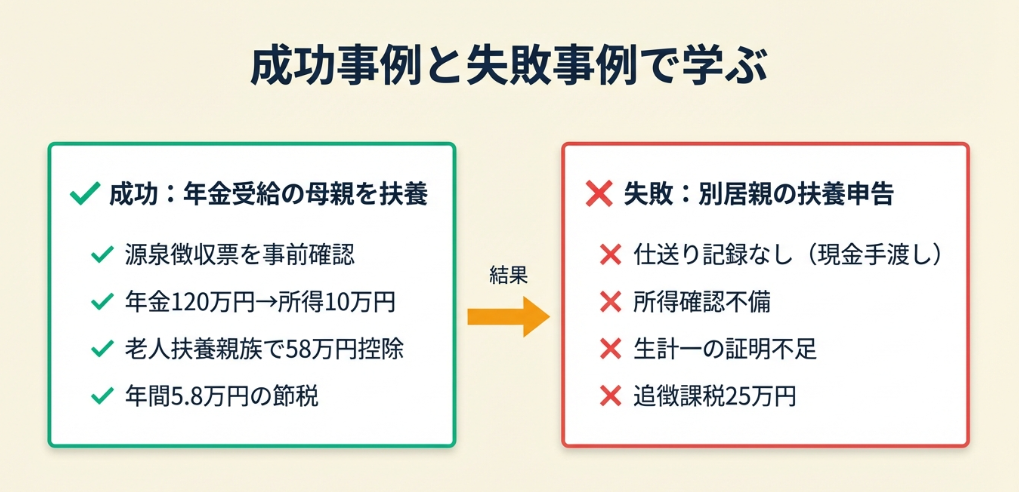

扶養控除の実例は2パターンで比較

扶養控除の申告で結果が分かれるのは、事前に所得計算を正確に行ったかどうかです。成功パターンと失敗パターンを具体的に比較します。

ケース1: 年金受給の母親を扶養に入れて控除を適用

状況: 会社員のAさん(40代)。同居する母親(70代)が老齢年金を年間120万円受給。

判断: 母親の年金収入120万円から公的年金等控除110万円を差し引き、所得は10万円と計算。58万円以下のため扶養控除(老人扶養親族・同居老親等)を申告。

結果: 所得税で58万円の控除が適用され、税率10%の場合で年間約5.8万円の節税に。源泉徴収票を事前に確認していたため、年末調整でスムーズに手続きが完了。

年末調整の実務解説(年末調整で遺族年金を受給している親を扶養申告できるの? – note)でも指摘されているように、年金収入がある親の扶養判定では「年金収入額そのものではなく、公的年金等控除後の所得金額で判断する」という点が見落とされやすい。源泉徴収票で所得金額を確認したかどうかが、申告成否の分岐点となります。

分岐点: 源泉徴収票を確認せず年金収入額だけで「123万円を超えているから扶養に入れない」と誤解していれば、年間5.8万円の節税機会を逃していました。

ケース2: 別居親の扶養申告で追徴課税

状況: 自営業のBさん(50代)。別居の父親(75歳)を扶養親族として申告。

判断: 父親への仕送りは現金手渡しで、振込記録を残していなかった。父親にパート収入があったが金額を正確に確認していなかった。

結果: 税務調査で「生計一の証明不足」と「所得金額の確認不備」を指摘され、過去3年分の扶養控除が否認。追徴課税として延滞税を含め約25万円の支払いに。

辻・本郷税理士法人の実務解説(別居の親を自分の扶養に入れる際の3つのポイント)によると、別居親の扶養控除が否認される典型的なケースは「生計一の証明ができない」ことです。現金手渡しによる仕送りは客観的な証拠が残らず、税務調査で送金の事実を問われた際に対応できなくなります。

分岐点: 仕送りを銀行振込に切り替え、父親のパート収入を毎年確認していれば、追徴課税は回避できていました。

CHECK

・自分の状況がケース1・2のどちらに近いか確認する(10分)。別居親族の扶養申告をしている場合は仕送りの振込記録があるか今日確認してください。現金手渡しのみの方は来月から銀行振込に切り替えてください。

扶養控除ケーススタディに関するよくある質問

Q. 追徴課税の時効は何年?

5年です。所得税の更正・決定の期間制限は原則5年、偽りや不正の場合は7年です。過去の申告で多く払いすぎていた場合は更正の請求で還付を受けられます。

Q. 仕送り額に最低ラインはある?

法令上の金額基準はありません。ただし、生活費の相当部分を負担している実態が求められます。月1万円程度では「生計一」と認められないリスクがあるため、月3〜5万円以上を目安に銀行振込で送金してください。

扶養控除の申告は8項目でチェック

確定申告や年末調整で書類の不備があると、控除が受けられず再提出になります。以下のチェックリストで漏れなく準備してください。

扶養控除申告前チェックリスト

- 扶養親族の合計所得金額が58万円以下であることを源泉徴収票で確認した

- 扶養親族の生年月日を正確に把握した(控除額の区分判定に必要)

- 別居の場合、仕送りの振込記録(通帳コピーまたは送金明細)を用意した

- 扶養親族が専従者給与を受け取っていないことを確認した

確定申告書記入チェックリスト

- 確定申告書の「扶養控除」欄に親族の氏名・生年月日・続柄・所得金額を記入した

- 老人扶養親族(70歳以上)の場合、同居・別居の区分を正しく選択した

- 障害者控除の併用がある場合、障害者手帳のコピーを添付した

- e-Taxで申告する場合、マイナンバーカードの有効期限切れがないことを確認した

e-Taxを使うと書面提出より処理が速く、還付金の振込も2〜3週間早まります。国税庁のe-Taxサイト(No.1180 控除対象扶養親族)で最新の記入例を確認できます。確定申告書の書き方は源泉徴収票から3つの数字を転記するだけで始められます。

CHECK

・上記8項目を印刷またはコピーし、1項目ずつ確認して書類を揃える(15分)。源泉徴収票が手元にない場合は年金事務所または勤務先に再発行を依頼してください(窓口15分、郵送1〜2週間)。

扶養控除チェックリストに関するよくある質問

Q. 年末調整で扶養控除を申告し忘れた場合は?

確定申告(翌年3月15日まで)で申告すれば控除を受けられます。還付申告は1月1日から受付開始のため、早めに手続きすれば2〜3週間で還付金が振り込まれます。

Q. 扶養控除等申告書はどこで入手できる?

勤務先から配布されるほか、国税庁ウェブサイトからPDFをダウンロードできます。e-Taxなら画面上で直接入力するため紙の申告書は不要です。

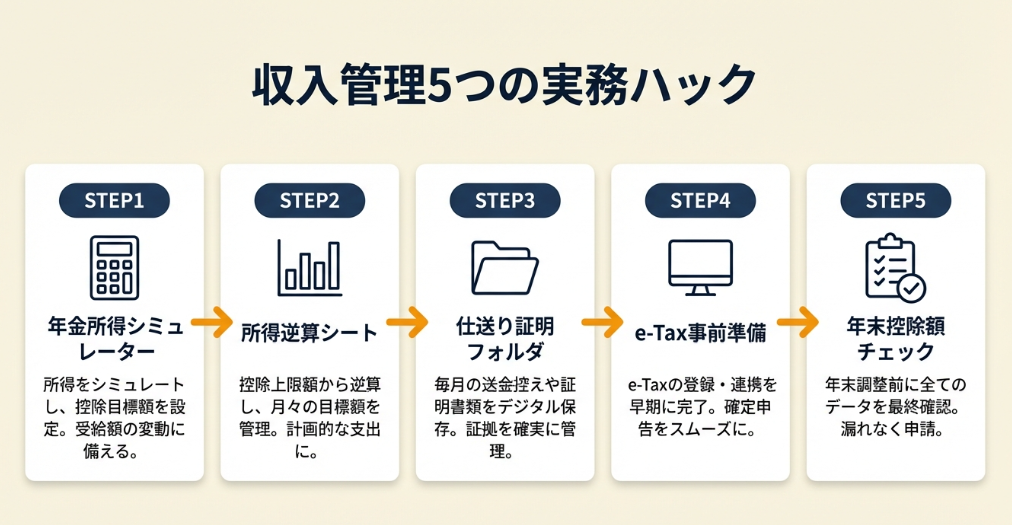

扶養控除の収入管理は5つの仕組みで解決

制度を理解しても、日常でどう管理するかが悩みどころです。ここでは扶養控除を確実に適用するための実務ノウハウを5つ紹介します。自分に合うものを1つ選んで試してください。

ハック1: 年金所得シミュレーターで扶養判定を5分で完了

【対象】 年金受給中の親族を扶養に入れるか迷っている給与所得者・自営業者

【効果】 国税庁のシミュレーターで年金所得の計算を5分で完了し、扶養可否を即座に判定できる

【導入時間】 5分 【見込める効果】 高

【手順】

- 国税庁の確定申告書等作成コーナーにアクセスする(1分)

- 「公的年金等の源泉徴収票」の数値を入力する(2分)

- 表示された「雑所得の金額」が58万円以下かを確認する(1分)

- 結果をスクリーンショットで保存し、年末調整・確定申告時の根拠資料にする(1分)

【コツ】 国税庁のシミュレーターに数値を入力するだけで自動計算されます。年金所得の計算は自分でもできます。

【なぜ効くのか】 年金所得の計算ミスの最大の原因は「公的年金等控除額の早見表を自分で当てはめようとする」ことです。年齢区分や収入金額帯によって控除額が段階的に変わるため、手計算ではミスが起きやすい構造です。シミュレーターは入力値に応じて自動で控除額を適用し、計算ミスを排除できます。

【注意点】 シミュレーターは当年度分のみ対応のため、前年度の計算には使えない場合があります。企業年金と公的年金を合算する際は入力漏れに注意してください。源泉徴収票を手元に置いて「すべての年金を入力したか」を確認してください。

【最初の一歩】 今日中に国税庁の確定申告書等作成コーナーにアクセスし、親族の年金源泉徴収票の数値を入力してください(5分)。

ハック2: 所得逆算シートで年間パート上限を先読み

【対象】 年金+パート収入がある親族を扶養に入れたい方

【効果】 年金所得を先に計算し、残りの「58万円枠」からパート収入の上限額を逆算できる。年末の所得超過を12か月前に防止できる

【導入時間】 15分 【見込める効果】 高

【手順】

- 親族の年金源泉徴収票から年金所得を計算する(5分)

- 58万円 − 年金所得 = パート所得の上限額を算出する(1分)

- パート所得の上限額 + 65万円(給与所得控除)= パート収入の上限額を計算する(1分)

- 上限額を12で割り、月あたりのパート収入上限を算出する(1分)

- 算出した月額上限をパート先に伝え、シフト調整の参考にする(5分)

【コツ】 年金所得がある場合、「123万円以下ならOK」の基準をそのまま適用すると扶養から外れる危険があります。年金とパートの合算所得で58万円基準を使ってください。

【なぜ効くのか】 扶養控除の所得超過は「12月になってから気づく」パターンが大半です。年末にパート収入を減らそうとしてもシフトは簡単に変えられません。年初に月額上限を設定しておけば、毎月の収入管理が「上限以下かどうか」の単純な確認作業に変わります。

【注意点】 この計算は「年金額が前年と同額」という前提です。年金額は物価スライドで毎年変動するため、4月の年金改定通知を受け取った時点で再計算してください。

【最初の一歩】 親族の直近の年金源泉徴収票を手元に用意し、上記の逆算を実施してください(15分)。フリーランスの方は扶養の壁と判定基準も併せて確認してください。

ハック3: 仕送り証明フォルダで税務調査リスクを低減

【対象】 別居の親族を扶養に入れている、または入れたい方

【効果】 銀行振込の明細と送金記録を1つのフォルダにまとめておくことで、税務調査時に生計一の証明を即座に提示でき、否認リスクを低減できる

【導入時間】 20分 【見込める効果】 中

【手順】

- クラウドストレージ(Googleドライブ等)に「仕送り証明_{年度}」フォルダを作成する(2分)

- 毎月の銀行振込明細をフォルダに保存する(3分/月)

- 年間の仕送り合計額を記録したExcelシートを作成する(10分)

- 確定申告前にフォルダ内の12か月分が揃っているか確認する(5分)

【コツ】 毎月3分で保存する習慣をつけてください。年末に12か月分をまとめて探すと漏れが発生しやすくなります。

【なぜ効くのか】 税務調査で別居親族の扶養控除が否認される最大の原因は「生計一の証明不足」です。国税庁は「生計を一にする」の判断基準として、常に生活費を送金している事実を重視します。振込記録という客観的証拠があれば、調査官は「仕送りの事実なし」とは主張しにくくなります。

【注意点】 銀行振込でも「送金目的」が不明だと証拠力が弱まります。振込メモに「生活費」と記載してください。現金手渡しのみの方は銀行振込への切り替えを検討してください。振込明細は帳簿の保存期間に合わせて7年間保管してください。

【最初の一歩】 今日中にクラウドストレージに「仕送り証明_2026」フォルダを作成し、直近1か月分の振込明細を保存してください(5分)。

ハック4: e-Tax事前準備で申告時間を60%短縮

【対象】 扶養控除を確定申告で申告する予定の方

【効果】 マイナンバーカードとe-Taxの事前設定を済ませておけば、申告当日の作業時間を平均2時間から約50分に短縮できる

【導入時間】 初回40分 【見込める効果】 中

【手順】

- マイナンバーカードの電子証明書の有効期限を確認する(3分)

- ICカードリーダーまたはスマートフォン(マイナポータルアプリ対応機種)を準備する(5分)

- 国税庁のe-Taxソフト(WEB版)にアクセスし、利用者識別番号を取得する(15分)

- マイナポータルとe-Taxを連携し、医療費や保険料の自動取得設定を行う(10分)

- テスト送信で接続確認を行う(5分)

【コツ】 e-Taxはなら還付が2〜3週間早いです。扶養控除の還付申告は1月1日から受付開始のため、早期申告で還付金を早く受け取れます。

【なぜ効くのか】 書面での確定申告に時間がかかる原因は「記入ミスによる再提出」「添付書類の準備」「税務署での待ち時間」の3つです。e-Taxは入力チェック機能で記入ミスを防ぎ、添付書類の多くを電子データで代替でき、税務署への訪問が不要です。

【注意点】 マイナンバーカードの電子証明書は発行から5回目の誕生日で有効期限が切れます。毎年1月に有効期限を確認する習慣をつけてください。マイナンバーカードの更新手続きは期限の3か月前から可能です。

【最初の一歩】 今日中にマイナンバーカードの電子証明書の有効期限を確認してください(3分)。期限切れの場合は市区町村窓口で更新手続きが必要です(窓口30分)。

ハック5: 年末控除額チェックで58万円超過を年内に修正

【対象】 扶養親族の所得が58万円前後で、年末になって超過しそうな不安がある方

【効果】 11月時点で親族の年間所得見込みを計算し、58万円超過の場合に12月の収入調整で扶養控除を維持できる

【導入時間】 10分 【見込める効果】 高

【手順】

- 11月末時点での親族の給与明細・年金振込通知を集める(5分)

- 1〜11月の合計収入から所得金額を計算する(3分)

- 12月の見込み収入を加算し、年間合計所得が58万円以下に収まるか確認する(1分)

- 超過する場合、12月のパートシフトを調整できるか勤務先に相談する(15分)

- 調整不可の場合、配偶者特別控除など代替の控除適用を検討する(15分)

【コツ】 12月31日時点の所得で判定されますが、12月31日に確認しても調整の余地がありません。11月にチェックして12月の収入を調整してください。

【なぜ効くのか】 扶養控除の所得超過は「年間の累計」で判定されるため、月単位では気づきにくい構造です。11月に累計チェックする仕組みを入れることで、「あと1か月で調整可能」という時間的余裕が生まれます。

【注意点】 パート収入の調整は勤務先との合意が必要です。「税務上の理由でこの金額以内に収めたい」と具体的に伝えてください。

【最初の一歩】 スマートフォンのカレンダーアプリで11月1日にリマインダー「扶養親族の年間所得チェック」を設定してください(1分)。

CHECK

・ 上記5つのハックから自分に合う1つを選んで、今日中に最初の一歩を実行する(5〜20分)。迷う場合はハック1の年金所得シミュレーターから始めてください。

扶養控除の収入管理ハックに関するよくある質問

Q. 5つのハックのうち最も優先度が高いのは?

年金受給者の扶養判定 → ハック1(シミュレーター)、別居親族の扶養申告 → ハック3(仕送り証明フォルダ)が最優先です。

Q. 税理士に依頼するべき判断基準は?

年金・給与・副業収入など3種類以上の所得がある親族の扶養判定、または過去の申告内容に不安がある場合です。税理士の相談費用は30分5,000〜10,000円が目安です。

まとめ:扶養控除は所得58万円以下で判定

扶養控除の判定で最も大きいのは、扶養親族の合計所得金額が58万円以下であるという基準です。給与収入のみなら123万円以下、65歳以上の年金のみなら168万円以下が目安となります。遺族年金は非課税のため所得ゼロ扱いで、遺族年金のみの親族は他の要件を満たせば扶養控除の対象です。

別居親族の場合は仕送りの振込記録を残すこと。年金+パート収入の場合は合算所得で58万円基準を確認すること。この2つが、申告ミスを防ぐうえで特に大きい点です。

年末調整で申告し忘れた場合でも、翌年3月15日までの確定申告(還付申告は1月1日から可)で控除を受けられます。扶養控除以外にも所得控除は全16種類あるため、他に使える控除がないか併せてチェックしてください。

まずは手元の源泉徴収票を確認し、扶養親族の合計所得金額を計算するところから始めてください。年金受給者の親族がいる場合はハック1のシミュレーター、別居親族の扶養を申告している場合はハック3の仕送り証明フォルダを今日中に実行してください。

状況別/次の一歩

| あなたの状況 | 次の一歩 | 所要時間 |

| 年金受給者の親族がいる | 国税庁シミュレーターで年金所得を計算する | 5分 |

| 別居の親族を扶養にしたい | 仕送り証明フォルダを作成し振込記録を保存する | 20分 |

| 年末調整で申告し忘れた | 確定申告書等作成コーナーで還付申告を行う | 50分 |

| パート収入の調整が必要 | 所得逆算シートで月額上限を計算し勤務先に相談する | 15分 |

| 初めてe-Taxを使う | マイナンバーカードの電子証明書の有効期限を確認する | 3分 |

扶養控除条件収入に関するよくある質問

Q. 扶養控除と社会保険の「130万円の壁」は別の基準?

はい、別の基準です。扶養控除は所得税法上の制度で合計所得金額58万円以下(給与123万円以下)が条件です。社会保険の扶養は年間収入見込み130万円未満が基準であり、判定方法も管轄も異なります。所得税の扶養に該当しても社会保険の扶養から外れるケース、またはその逆もあるため、両方を個別に確認してください。

税法上と社会保険上の扶養の違いを整理した診断フローも参考にしてください。

Q. 障害者の親族は58万円を超えても控除を受けられる?

いいえ、受けられません。扶養控除の所得要件(58万円以下)は障害の有無にかかわらず同一です。ただし、扶養親族が障害者に該当する場合は、扶養控除に加えて障害者控除(27万円〜75万円)を上乗せできます。所得が58万円を超えると扶養控除自体が適用外となり、障害者控除のみの適用です。

Q. 複数の子どもがいる場合、扶養控除はそれぞれに適用される?

はい、適用されます。16歳以上の子どもであれば、所得要件を満たす限りそれぞれに扶養控除が適用されます。19歳以上23歳未満の子どもは「特定扶養親族」として控除額が63万円に増額されます。令和7年度税制改正で、特定扶養親族の所得が58万円を超えても123万円以下であれば「特定親族特別控除」として段階的に控除を受けられる制度が新設されました。

本記事の情報は2026年2月時点のものです。

【出典・参照元】

公的機関

- 令和7年度税制改正による所得税の基礎控除の見直し等について – 国税庁

- No.1180 控除対象扶養親族 – 国税庁

- No.1410 年金所得の金額 – 国税庁

- 遺族年金等の非課税 – 国税庁

民間調査/企業

- 扶養控除とは?対象となる要件や控除額、メリット・デメリットを解説 – マネーフォワード クラウド給与

- 扶養控除とは?配偶者控除との違いや確定申告・年末調整で適用を受ける方法などを解説 – freee

- 参考事例 年末調整で遺族年金を受給している親を扶養申告できるの? – ナカハラミヤコ(note)

- 別居の親を自分の扶養に入れる際の3つのポイント – 辻・本郷 税理士法人