法人の確定申告を自分でやるとなると、「何から手を付ければいいのか」と不安を感じる方がほとんどです。会計ソフトとe-Taxを組み合わせれば、6ステップ・数時間で自力完了できます。

この記事では、決算書の作成から電子申告の送信までの全手順と、作業時間を短縮する5つの実務ハックを具体的にまとめました。

この記事の結論

法人の確定申告は税理士なしでも完了できます。マイクロ法人なら年間20〜40万円の税理士費用を削減できる。ただし別表の記載ミスや税額計算の誤りは追徴課税に直結します。会計ソフトでの月次記帳と決算整理仕訳の正確さが成否を分けます。

不安な論点がある場合は、税理士へのスポット相談(1回1〜3万円)を組み合わせることで、コストとリスクの両方をコントロールできます。

今日やるべき1つ

会計ソフトの当月分の仕訳が最新状態か確認し、未入力があれば今日中に入力を完了させてください(30分)。

状況別ショートカット

| あなたの状況 | 読むべきセクション | 所要時間 |

| そもそも何をすればいいかわからない | 法人確定申告を自分でやる全体像は6段階 | 5分 |

| 会計ソフト選びで迷っている | 法人確定申告の自分でやるソフトは3種比較 | 4分 |

| 自分でやるか税理士に頼むか判断したい | 法人確定申告を自分でやるか3分で診断 | 3分 |

| 実際に自分でやった人の体験を知りたい | 法人確定申告の自力挑戦は2パターンで比較 | 4分 |

| 申告前の最終チェックをしたい | 法人確定申告は10項目でチェック | 3分 |

| 実務で差がつくコツを知りたい | 法人確定申告を自分でやるハック5選で時短 | 8分 |

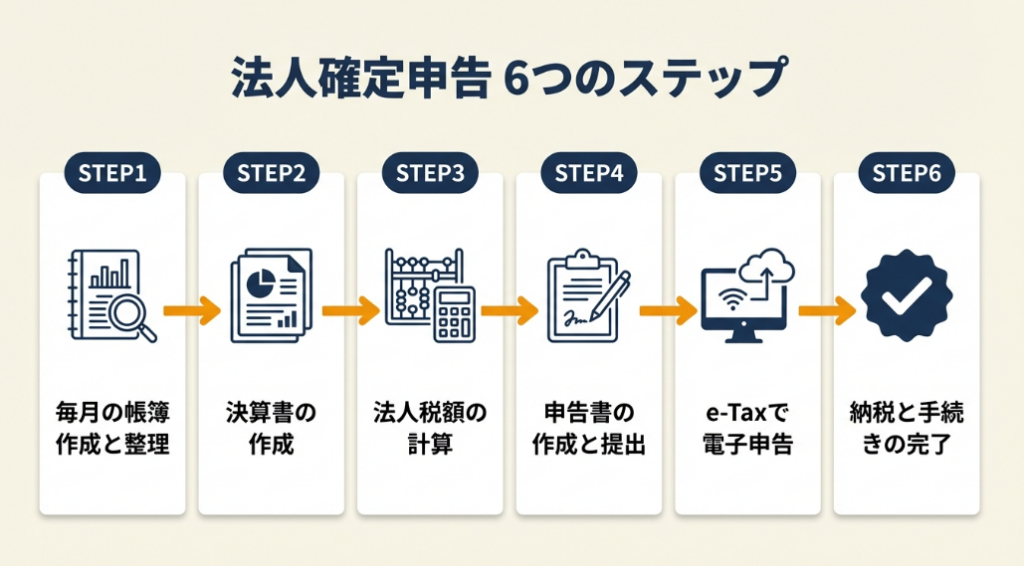

法人確定申告を自分でやる全体像は6段階

法人の確定申告は、個人の確定申告とは申告書類の種類と提出先が大きく異なります。決算書の作成に加え、法人税・地方法人税・法人住民税・事業税と複数の税目を別々に申告する必要があります。

全体の流れを6段階に分けて把握しておくと、「次に何をすればいいか」が常に明確になります。個人の確定申告の基本的な流れを理解しておくと、法人との違いがより明確になります。

ステップ1〜3は会計ソフトで月次記帳から決算書作成まで

法人確定申告の出発点は、日々の取引を会計ソフトに入力する月次記帳です。毎月の記帳を溜めずに処理しておくと、決算時の負担は大幅に減ります。

決算期末を迎えたら、減価償却費・未払費用・前払費用などの決算整理仕訳を行い、貸借対照表・損益計算書・株主資本等変動計算書などの決算書を作成してください。会社法上、取締役会や株主総会での決算承認も必要です(法人の確定申告は自分でできる? – マネーフォワード)。減価償却の計算手順を事前に把握しておくと、決算整理仕訳がスムーズに進みます。

ステップ4〜5は法人税等の税額計算と申告書作成

決算書の数値をもとに、法人税・地方法人税の税額を計算し、法人税申告書の別表1〜別表4などに記入します。取引内容や法人形態によって記入すべき別表が変わるため、自社に該当する別表を事前に確認してください。

国税(法人税・地方法人税)だけでなく、都道府県への法人事業税申告書、市区町村への法人住民税申告書もそれぞれ作成・提出してください(初めての法人決算・確定申告を自分一人で行う方法 – 佐藤公認会計士事務所)。申告先を1つでも漏らすと無申告加算税の対象となるため、提出先の一覧を事前に整理してください。課税事業者に該当する場合は、消費税申告書の書き方も別途確認が必要です。

ステップ6はe-Taxで電子申告して完了

申告書が完成したら、e-Taxで電子申告してください。法人のe-Tax利用には、法人用の利用者識別番号の取得とマイナンバーカードによる電子署名が必要です。事前準備さえ済ませておけば、申告データの送信自体は数十分で完了します。e-Taxのセットアップ手順を事前に済ませておくと、申告時の作業が格段に楽になります。

国税庁のe-Taxソフトは無料で利用でき、法人税・地方法人税・消費税の申告に対応しています(e-Tax 国税電子申告・納税システム)。e-Taxの初期設定さえ乗り越えれば、2回目以降の申告は格段にスムーズになります。

CHECK

・自分が今どの段階にいるか特定した

・次のステップの準備物をリストアップした

法人確定申告の全体像に関するよくある質問

Q. 法人の確定申告の期限はいつまで?

事業年度終了日の翌日から2か月以内です。3月決算法人 → 5月末が申告・納税期限となります。

Q. 法人税の申告と消費税の申告は別?

はい、別々の申告書を作成・提出します。課税事業者の判定基準を確認し、該当する場合は消費税の申告も忘れずに行ってください。

法人確定申告の自分でやるソフトは3種比較

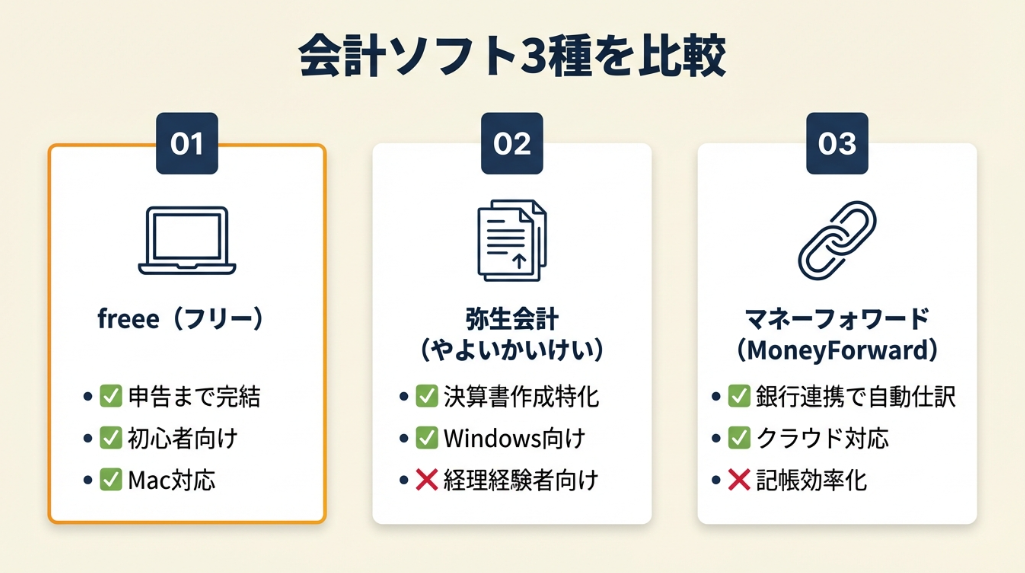

法人確定申告を自力で完了するうえで、会計ソフトの選択は作業効率に直結します。freee・弥生会計・マネーフォワードの3ソフトは、それぞれ得意分野が異なります。自社の環境とスキルに合ったソフトを選べば、決算作業の工数を半分以下に減らせます。各ソフトの特徴をより詳しく知りたい方は、会計ソフトの比較と選び方も参考にしてください。

freeeは法人税申告書の作成から電子申告まで一気通貫

freee会計では、決算メニューから「法人税申告」を選択し、法人名・法人番号・資本金などの基本情報を入力したうえで、株主情報(別表二)や法人事業概況説明書まで画面の案内に沿って作成できます(freeeで法人税の申告書を作成・電子申告する方法 – 戸村涼子税理士事務所)。法人税申告書の作成から電子申告までを1つのサービス内で完結できる点が最大の強みです。

弥生会計は決算書作成に強くe-Tax連携も可能

弥生会計では、決算書(貸借対照表・損益計算書・販管費内訳・株主資本等変動計算書)の作成からe-Taxへのデータ送信まで対応しています。ただし、注記表など一部書類は別途郵送やPDF添付が必要になるケースがあります(弥生会計の決算書データをe-Taxで電子申告する手順 – 濱田会計事務所)。Windowsユーザーで経理経験のある方に向いた選択肢です。

マネーフォワードは銀行・クレカ連携の自動仕訳が強み

マネーフォワードクラウド会計は、銀行口座やクレジットカードとの自動連携による仕訳入力の効率化に強みがあります。Mac対応で、クラウドベースのためどこからでもアクセスできます。

法人税申告書の作成には別途ツールやe-Taxソフトとの組み合わせが必要ですが、日々の記帳と決算書作成の負荷を大きく下げられます。自動連携の効果を最大化するには、事業用の銀行口座を開設しておくのがおすすめです。

| ソフト名 | 法人税申告書作成 | 電子申告 | Mac対応 | 向いているケース |

| freee | ○(ソフト内で完結) | ○ | ○ | 会計初心者で申告まで1つで済ませたい方 |

| 弥生会計 | △(別表は別途作成) | ○(一部制限あり) | △(クラウド版のみ) | 経理経験がありWindows環境の方 |

| マネーフォワード | △(別途ツール必要) | △(e-Tax連携) | ○ | 銀行・クレカ連携で記帳を自動化したい方 |

初めて法人確定申告を自分でやる場合、freeeが最も導入ハードルが低いです。ただし、どのソフトを選んでも決算整理仕訳の知識は必要となるため、ソフト選び以上に会計知識の習得が成否を分けます。

CHECK

・自社の環境(OS・銀行口座・経理経験)を整理した

・候補ソフトの無料体験に申し込んだ

法人確定申告ソフト比較に関するよくある質問

Q. 会計ソフトだけで法人税申告書は完成する?

freeeは法人税申告書の作成まで対応しています。弥生会計・マネーフォワードでは別表作成に別途ツールやe-Taxソフトが必要です。

Q. 途中でソフトを変更できる?

はい、変更できます。ただし仕訳データの移行や勘定科目の再設定に手間がかかるため、年度の切り替わりで変更してください。

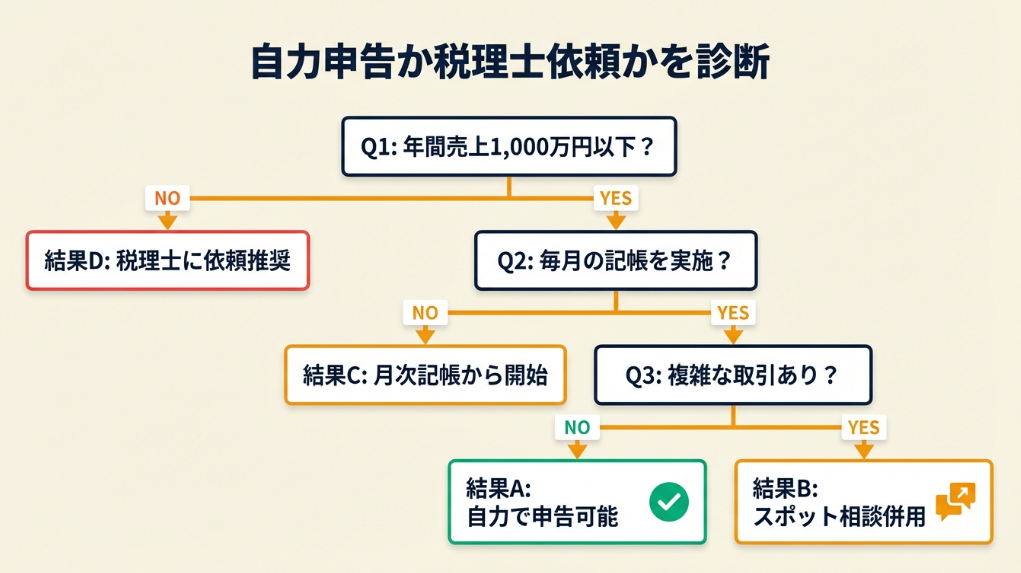

法人確定申告を自分でやるか3分で診断

「自分でやるべきか、税理士に頼むべきか」の判断は、売上規模・記帳状況・取引の複雑さの3つで決まります。以下の3問に答えるだけで、自社に最適な方針が分かります。

Q1: 年間の売上高は1,000万円以下ですか? はい → Q2へ いいえ → 【結果D】税理士への依頼を推奨

Q2: 会計ソフトで毎月の記帳を行っていますか? はい → Q3へ いいえ → 【結果C】まず月次記帳の習慣化から

Q3: 役員報酬以外の複雑な取引(海外取引・不動産・多額の交際費など)がありますか? はい → 【結果B】スポット相談+自力申告 いいえ → 【結果A】自力で申告可能

診断結果の活用方法

| 結果 | 次のステップ |

| 結果A | この記事のハック・チェックリストを活用し、自力で決算・申告を進める |

| 結果B | 複雑な論点のみ税理士にスポット相談(1回1〜3万円)し、残りは自力で対応する |

| 結果C | 会計ソフトの導入と月次記帳を開始し、次の決算期から自力申告を目指す |

| 結果D | 売上規模に見合った税理士と顧問契約を結び、節税対策も含めて相談する |

マイクロ法人の設立を検討している方は、法人化のリアルな維持コストを把握してから判断するのがおすすめです。

CHECK

・診断結果を確認した

・該当する「次のステップ」を今日中に実行する

法人確定申告の自力診断に関するよくある質問

Q. 結果Bの「スポット相談」はどこで依頼できる?

税理士紹介サービスや地域の税理士会の無料相談窓口を利用してください。決算書と総勘定元帳を持参すると、具体的なアドバイスを受けやすくなります。

Q. 結果Aでも追徴課税のリスクはある?

はい、あります。減価償却の計算ミスや交際費の損金不算入の処理漏れは指摘されやすいポイントです。「法人確定申告は10項目でチェック」のセクションで確認してから申告してください。経費計上の判断基準も合わせて確認しておくと安心です。

法人確定申告の自力挑戦は2パターンで比較

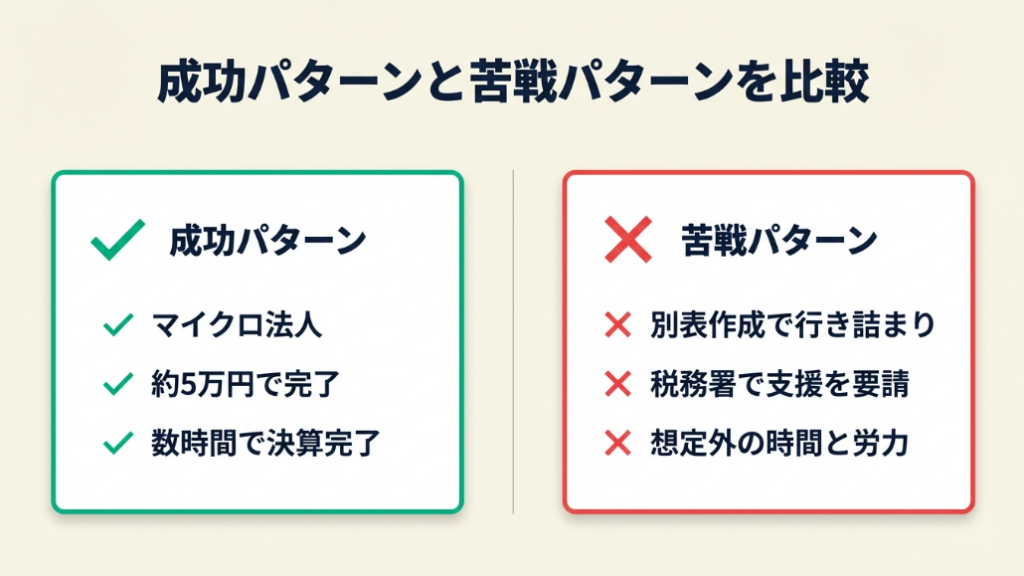

法人確定申告を自力で完了した事例は、大きく「成功パターン」と「苦戦パターン」に分かれます。両方を比較することで、自分が陥りやすいリスクと、事前に打てる手が見えてきます。

ケース1: マイクロ法人が約5万円・数時間で決算完了

状況: マイクロ法人を運営する経営者が、税理士に年間20〜40万円かかる決算費用を削減するため、自力での決算・申告に挑戦した。

判断: マネーフォワードで日々の記帳を月次で完了させておき、e-Taxの法人利用者識別番号を事前に取得。決算期末を迎えてから会計ソフトの決算メニューとe-Taxを組み合わせて申告書を作成・送信した。

結果: 年間約5万円のソフト利用料と数時間の作業で決算申告を完了し、税理士費用を大幅に削減できた。

イクロ法人の決算を自力で完了した経営者は「マイクロ法人の決算をマネーフォワードとe-Taxで自力で行い、年間20〜40万円かかるとされる決算費用を約5万円・数時間で完了できた」と語っています(マイクロ法人の決算処理を自力でやる方法)。

分岐点: 月次記帳を溜めていた場合、決算直前に膨大な仕訳入力が発生し、期限内に完了できなかったリスクがある。マイクロ法人と個人事業の使い分けを検討している方は、二刀流の仕組みと注意点も参考になります。

ケース2: 法人税申告書の別表作成で想定外の苦労

状況: 1期目の法人決算に挑戦した中小企業診断士。会計実務には慣れていたものの、法人税の確定申告書類の作成は初めてだった。

判断: 決算書までは自力で作成できたが、法人税申告書の別表1の作成で行き詰まり、税務署の窓口に相談に行くことにした。

結果: 税務署の支援を受けて別表1の作成を完了できたが、想定以上の時間と労力がかかった。

1期目の法人決算に挑戦した中小企業診断士は「会計実務には慣れていたが、法人税・消費税などの確定申告書類は自力でやり切るイメージが持てず、税務署で別表一の作成支援を受けた」と報告しています(1期目の法人決算・法人税申告に挑戦した体験記)。

分岐点: 事前にfreeeなど法人税申告書の作成機能があるソフトを選んでいれば、別表の作成にここまで苦労しなかった可能性が高い。

CHECK

・自分の状況がケース1・2のどちらに近いか確認した

・月次記帳の状況とソフトの申告機能を見直した

法人確定申告の体験比較に関するよくある質問

Q. 税務署に行けば申告書の書き方を教えてもらえる?

はい、税務署では法人税申告書の記載方法について無料で相談できます。ただし申告期限前は混雑するため、2か月前までに相談してください。

Q. 1期目の決算は特に難しい?

はい、難易度は上がります。過去の決算データがないため、減価償却方法の選定や役員報酬の設定など、初めて判断する論点が多いです。

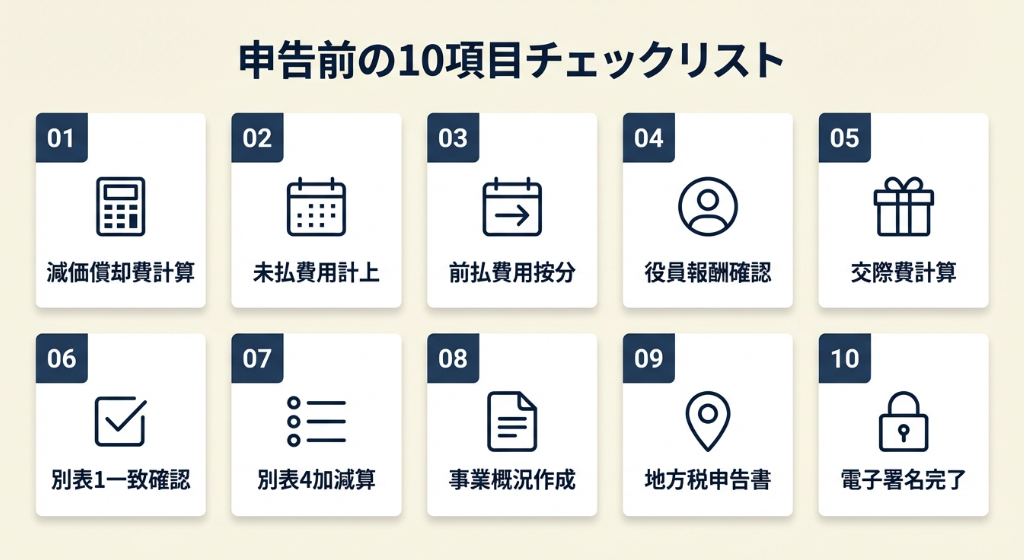

法人確定申告は10項目でチェック

申告書を提出する前の最終確認は、漏れを防ぐ最後の砦です。決算書5項目と申告書5項目、合計10項目をチェックすれば、税額計算の誤りによる追徴課税リスクを大幅に下げられます。

決算書作成チェックリスト(5項目)

- 減価償却費の計算が正しい(耐用年数・償却方法を確認)

- 未払費用・未収収益の計上漏れがない

- 前払費用・前受収益の期間按分が正しい

- 役員報酬が定期同額給与の要件を満たしている

- 交際費の損金不算入額を正しく計算した

申告書作成・提出チェックリスト(5項目)

- 法人税申告書の別表1と決算書の利益金額が一致している

- 別表4の加算・減算項目に漏れがない

- 法人事業概況説明書を作成した

- 都道府県(法人事業税)と市区町村(法人住民税)の申告書も作成した

- e-Taxの電子署名とデータ送信が完了し、受信通知を確認した

決算書と別表1〜4の数値を突き合わせて確認してください。別表4の所得金額と決算書の税引前当期純利益の関係は、加算・減算項目を1つずつ確認することで税額計算の誤りを防げます。万が一誤りを発見した場合は、速やかに修正申告の手続きを行ってください。

CHECK

・上記10項目を印刷またはコピーした

・申告書提出前に1項目ずつチェックした

法人確定申告チェックリストに関するよくある質問

Q. チェックリストをすべて満たせば追徴課税はない?

いいえ、リスクをゼロにはできません。税制改正や特例の適用判断など、チェックリストでカバーしきれない論点もあります。不安があれば税理士にスポット相談(1回1〜3万円)してください。

Q. 都道府県と市区町村への申告を忘れるとどうなる?

無申告加算税や延滞税の対象になります。法人住民税の均等割は赤字でも納付義務があるため、必ず提出してください。

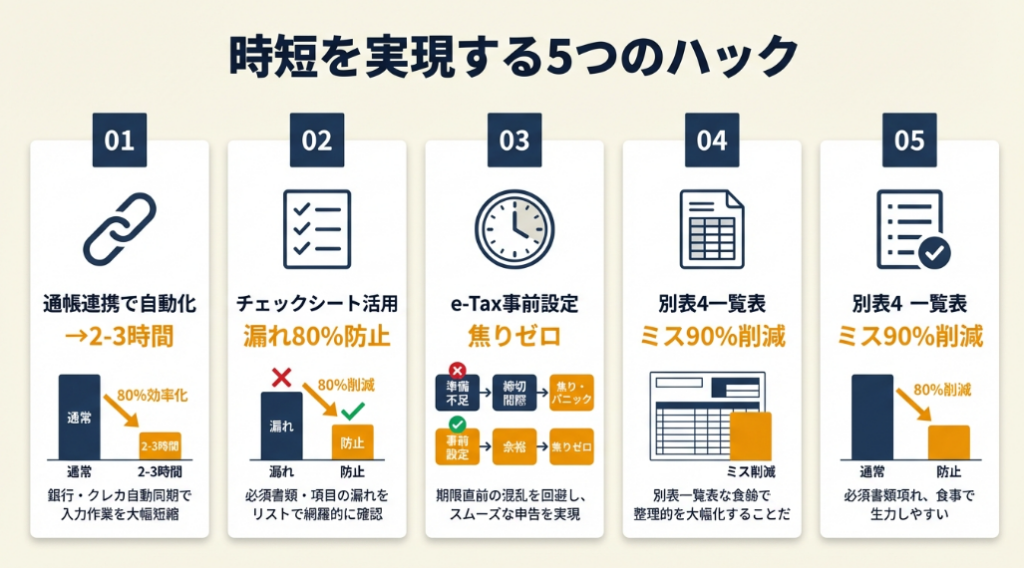

法人確定申告を自分でやるハック5選で時短

法人確定申告を効率よく進めるための実務ハックを5つ紹介します。全部やる必要はありません。自分のボトルネックに合う1つから始めてください。

ハック1: 月次記帳の通帳・クレカ連携で決算直前の仕訳入力をゼロにする

【対象】 決算期末に1年分の仕訳をまとめて入力しており、決算作業に丸1日以上かかっている方

【効果】 決算直前の仕訳入力時間をほぼゼロにし、決算作業全体を2〜3時間に短縮

【所要時間】初期設定30分 / 見込める効果:高

【手順】

- 会計ソフトで銀行口座とクレジットカードの自動連携を設定する(15分)

- 連携された取引データに勘定科目を割り当て、頻出パターンを自動仕訳ルールとして登録する(10分)

- 毎月末に未確定の仕訳を確認・承認し、月次締めを完了する(毎月5分)

【コツ】 毎月5分の自動仕訳確認を習慣化することです。月次で締めておくことで、決算時は整理仕訳だけに集中でき、記帳漏れの発見も早くなります。

【なぜ効くのか】 決算作業の負荷の大半は「溜まった仕訳の入力」にあります。月次連携で日常の取引を自動処理しておけば、決算整理仕訳に集中できます。

【注意点】 自動仕訳ルールの勘定科目が正しいか、四半期ごとに確認してください。誤った科目で自動登録され続けると、決算時に大量の修正が発生します。

【最初の一歩】 今日中に会計ソフトのメイン銀行口座1つを自動連携設定してください(15分)。

ハック2: 決算整理仕訳チェックシートで処理漏れを80%防止

【対象】 初めての決算で、減価償却や前払費用などどの整理仕訳が必要か把握できていない方 【効果】 決算整理仕訳の処理漏れを80%以上防止し、追徴課税リスクを低減

【所要時間】作成20分 / 見込める効果:高

【手順】

- 以下の項目をスプレッドシートに一覧化する: 減価償却費、未払費用(社会保険料・給与等)、前払費用、未収収益、貸倒引当金、棚卸資産(10分)

- 各項目に「該当あり/なし」「金額」「仕訳済み/未済」の列を追加する(5分)

- 総勘定元帳と突き合わせながら、1項目ずつ処理状況を記入する(5分)

【コツ】 チェックシートで機械的に漏れを防ぐことです。記憶に頼ると、慣れていない項目ほど見落としやすくなります。

【なぜ効くのか】 決算整理仕訳の漏れは税額計算の誤りに直結します。減価償却費の計上漏れや未払社会保険料の未計上は、税務調査で指摘されやすいポイントです。チェックシートで網羅的に確認することで、この種のミスを構造的に防げます。マイクロ法人で社会保険料を最適化している場合は、未払社会保険料の計上に特に注意してください。

【注意点】 チェックシートは自社の業種・取引内容に合わせてカスタマイズしてください。不動産を保有している場合は固定資産税の未払計上、在庫がある場合は棚卸資産の評価など、項目の追加が必要です。

【最初の一歩】 今日中にスプレッドシートを作成し、上記6項目の「該当あり/なし」だけでも記入してください(10分)。

ハック3: e-Tax初期設定を申告3か月前に完了させて期限直前の焦りをゼロにする

【対象】 e-Taxを使ったことがなく、電子申告の事前準備に不安を感じている方

【効果】 申告期限直前の設定トラブルを排除し、申告作業を数十分で完了できる状態にする

【所要時間】初回設定1〜2時間 / 見込める効果:中

【手順】

- e-Taxの「開始届出」から法人用の利用者識別番号を取得する(20分)

- マイナンバーカードとICカードリーダー(またはスマホアプリ)を準備し、電子証明書の登録を行う(20分)

- e-Taxソフト(Web版)にログインし、法人情報の初期設定を完了する(15分)

- テスト送信機能で通信環境を確認する(5分)

マイナンバーカードの活用法を確認しておくと、電子証明書の登録がスムーズに進みます。

【コツ】 申告3か月前にe-Taxの初期設定だけ先に済ませることです。設定と申告を同時にやると、どこでつまずいているのか切り分けができなくなります。

【なぜ効くのか】 e-Taxの初期設定でつまずくポイント(利用者識別番号の法人/個人の違い、電子証明書の有効期限切れ、ブラウザの互換性問題など)は、すべて申告作業とは無関係の問題です。事前に解消しておけば、申告時は申告書データの入力と送信だけに集中できます。

【注意点】 マイナンバーカードの電子証明書には有効期限(発行から5回目の誕生日まで)があります。期限切れの場合は市区町村窓口での更新が必要で、即日対応できないケースもあるため、3か月前に確認してください。

【最初の一歩】 今日中にe-Taxの「開始届出」ページにアクセスし、法人用の利用者識別番号を取得してください(20分)。

ハック4: 別表4の加算・減算一覧表で税額計算ミスを90%削減

【対象】 法人税申告書の別表4(所得の金額の計算に関する明細書)の記載方法がわからず、不安を感じている方

【効果】 別表4の記載ミスを90%削減し、過少申告加算税のリスクを低減

【所要時間】作成30分 / 見込める効果:高

【手順】

- 決算書の税引前当期純利益を別表4の「当期利益の額」に転記する(2分)

- 加算項目(交際費の損金不算入額、役員報酬の損金不算入額、減価償却の償却超過額など)を一覧化し、各金額を記入する(15分)

- 減算項目(受取配当等の益金不算入額、繰越欠損金の損金算入額など)を一覧化し、各金額を記入する(10分)

- 加算・減算後の所得金額を計算し、別表1の税額計算と突き合わせる(3分)

【コツ】 加算・減算項目を一覧表にして1つずつ潰すことです。マイクロ法人の場合、該当する加算・減算項目は数個に限られるため、一覧表にすれば自力で対応できます。

【なぜ効くのか】 別表4の記載ミスは法人税額に直結し、追徴課税の最大の原因になります。一覧表で「どの項目が自社に該当するか」を視覚的に整理すれば、該当しない項目を誤って記入するミスや、該当する項目の記入漏れを防げます。

【注意点】 繰越欠損金の控除には期限(10年)と控除限度額があります。資本金1億円超の法人は控除限度額が異なるため、自社の状況に合わせた確認が必要です。赤字決算の場合でも、欠損金の繰越控除を活用するために必ず申告してください。

【最初の一歩】 今日中に自社の決算書から加算・減算に該当しそうな項目を3つ以上書き出してください(15分)。

ハック5: 3提出先マトリクスで申告漏れを完全防止

【対象】 法人税の申告先が国税・都道府県・市区町村の3か所あることを知らない、または提出漏れが不安な方

【効果】 3提出先すべてへの申告漏れを完全に防止し、無申告加算税(最大30%)のリスクをゼロにする

【所要時間】作成15分 / 見込める効果:高

【手順】

- 以下の3行のマトリクスをスプレッドシートに作成する: 「国税(税務署)/法人税・地方法人税」「都道府県税事務所/法人事業税・特別法人事業税・法人都道府県民税」「市区町村/法人市町村民税」(5分)

- 各行に「申告書様式名」「提出先住所」「提出期限」「提出方法(電子/郵送/窓口)」の列を追加する(5分)

- 管轄の税務署・都道府県税事務所・市区町村窓口の連絡先を記入し、提出期限のリマインダーを設定する(5分)

【コツ】 3提出先のマトリクスで一元管理することです。法人の税務申告は国税だけでなく地方税も別途申告が必要であり、地方税の申告漏れは毎年一定数発生しています。マトリクスで管理すれば、構造的に漏れを防げます。住民税の仕組みを理解しておくと、均等割の納付漏れも防ぎやすくなります。

【なぜ効くのか】 法人住民税の均等割は赤字でも年間約7万円(資本金1,000万円以下の場合)の納付義務があり、無申告の場合は加算税が上乗せされます。3提出先を可視化することで、「出したつもりで出していなかった」事態を防止できます。

【注意点】 事業所が複数の自治体にある場合は、各自治体への申告が必要です。都道府県によって申告書の様式や電子申告の対応状況が異なるため、管轄の税事務所に事前確認してください。

【最初の一歩】 今日中に管轄の税務署・都道府県税事務所・市区町村窓口の住所と電話番号を調べ、マトリクスの1行目を作成してください(15分)。

要点整理

CHECK

・自分に合うハックを1つ選んだ

・今日中に「最初の一歩」を実行した

法人確定申告ハックに関するよくある質問

Q. 5つのハックを全部やる必要がある?

いいえ、全部やる必要はありません。記帳が溜まっている → ハック1、e-Tax未設定 → ハック3のように、自分のボトルネックに合う1つから始めてください。

Q. ハックを実践しても不安が残る場合は?

税理士のスポット相談を活用してください。決算書・総勘定元帳・残高試算表を持参すれば、1回1〜3万円で具体的なアドバイスを受けられます。法人化による節税の全体像を把握しておくと、税理士への相談もより有意義になります。

まとめ:法人確定申告の自力完了ガイド

法人の確定申告は、月次記帳 → 決算整理仕訳 → 申告書作成 → e-Tax電子申告の流れで、税理士に依頼せずとも自力で完了できます。マイクロ法人であれば年間20〜40万円の税理士費用を数万円のソフト利用料に置き換えられる。

税額計算のミスや申告漏れは過少申告加算税・延滞税の対象になるため、チェックリストと実務ハックを活用してリスクを最小化してください。別表4の加算・減算項目と3提出先への申告漏れ防止が、自力申告の成否を左右します。

今すぐ始める3ステップ

- 会計ソフトの当月分の仕訳を最新状態にする(30分)

- 決算整理仕訳チェックシートを作成し、該当項目を洗い出す(20分)

- e-Taxの初期設定を完了し、テスト送信まで済ませる(60分)

1期目を乗り越えれば2期目以降は格段にスムーズになります。この記事の6ステップ・5つのハック・10項目チェックリストを手元に置いて、1つずつ進めてください。確定申告の年間スケジュールを把握しておくと、各作業の着手タイミングを逃しにくくなります。

状況別/次の一歩

| あなたの状況 | 次の一歩 | 所要時間 |

| まだ会計ソフトを導入していない | freee・弥生・マネーフォワードの無料体験に申し込む | 15分 |

| 記帳が溜まっている | 会計ソフトの銀行・クレカ連携を設定し、当月分を入力する | 30分 |

| 決算期末が近い | 決算整理仕訳チェックシートを作成し、該当項目を洗い出す | 20分 |

| e-Taxの設定がまだ | 法人用の利用者識別番号を取得し、初期設定を完了する | 60分 |

| 申告書の作成中 | 10項目チェックリストで最終確認を行い、e-Taxで送信する | 30分 |

法人確定申告を自分でやることに関するよくある質問

Q. 法人の確定申告にかかる費用はどのくらい?

税理士に依頼する場合はマイクロ法人規模で年間20〜40万円が相場です。自分で行う場合は会計ソフトの利用料(年間1〜3万円)とe-Tax利用(無料)で済みます。

Q. 法人の確定申告で間違えた場合はどうなる?

過少申告加算税(10%、50万円超の部分は15%)と延滞税が課されます。悪質な場合は重加算税(35〜40%)の対象です(確定申告を忘れたとき – 国税庁)。誤りに気づいた場合は速やかに修正申告してください。

Q. 赤字でも法人の確定申告は必要?

はい、必要です。申告することで欠損金の繰越控除(最大10年間)が利用でき、将来の黒字と相殺できます。法人住民税の均等割(年間約7万円〜)は赤字でも納付義務があります。インボイス制度の影響も合わせて確認しておくと、消費税の申告漏れを防げます。

本記事の情報は2026年2月時点のものです。

【出典・参照元】

本記事の作成にあたり、以下の公式情報および信頼性の高い資料を参照しています。

公的機関

- e-Tax 国税電子申告・納税システム – 国税庁

- 確定申告を忘れたとき – 国税庁

民間調査/企業

- 法人の確定申告は自分でできる?注意点や税理士に依頼する場合との違い – マネーフォワード

- 初めての法人決算・確定申告を自分一人で行う方法 – 佐藤公認会計士事務所

- マイクロ法人の決算は自分でできる?税理士なしで自分でやる手順と注意点 – SOVAグループ

- freeeで法人税の申告書を作成・電子申告する方法 – 戸村涼子税理士事務所

- 弥生会計の決算書データをe-Taxで電子申告する手順 – 濱田会計事務所

体験談/ユーザーの声

- マイクロ法人の決算処理を自力でやる方法 – 無地のクラス

- 1期目の法人決算・法人税申告に挑戦した体験記 – note

- 期末翌月に法人決算・法人税申告を独力で実施した体験談 – note