法人会計ソフト選びで失敗する原因は、機能比較をせず知名度だけで決めてしまうことにあります。自動仕訳・銀行連携・電子帳簿保存法対応の3基準で比較すれば、自社に合った製品が見つかります。中小企業庁の会計指針に準拠したソフトを選ぶことで、決算・申告業務の工数を削減できます。

この記事の結論

法人会計ソフトは「自動仕訳の精度」「銀行連携の対応数」「電子帳簿保存法・インボイス制度への対応状況」の3基準で選んでください。小規模法人やNPO法人でも、クラウド型ソフトなら月額2,000〜5,000円程度で経理業務を効率化できます。freee・マネーフォワード・弥生会計の3製品がシェア上位を占めており、この3つを軸に自社の規模と業種で絞り込むのが現実的です。

今日やるべき1つ

freee・マネーフォワード・弥生会計の無料トライアルのうち1つに登録し、自社の銀行口座との連携テストを実行してください(30分)。

状況別ショートカット

| あなたの状況 | 読むべきセクション | 所要時間 |

| 会計ソフトの基本を知りたい | 法人会計ソフトの基本は3要件で整理 | 5分 |

| どのソフトが自社に合うか知りたい | 法人会計ソフトは3基準で比較 | 8分 |

| 自分に合うソフトを診断したい | 法人会計ソフトの選定を3分で診断 | 3分 |

| 導入事例を知りたい | 法人会計ソフト導入は2パターンで比較 | 5分 |

| 導入前に確認すべき項目を知りたい | 法人会計ソフト導入は8項目でチェック | 5分 |

| 実務の効率化テクニックを知りたい | 法人会計ソフトは5つの仕組みで効率化 | 10分 |

法人会計ソフトの基本は3要件で整理

法人を設立した直後や、個人事業から法人成りしたタイミングで「どの会計ソフトを使えばいいのか」と迷う方は少なくありません。法人会計ソフトを選ぶうえで押さえるべき要件は、法人税申告対応・複式簿記対応・消費税処理の3つに集約されます。この3要件を基準に選べば、導入後のトラブルを避けられます。

法人用と個人事業主用は勘定科目と申告書類が異なる

法人会計ソフトは、法人税の確定申告書(別表)や決算書(貸借対照表・損益計算書)の出力に対応しています。個人事業主用ソフトは所得税の確定申告書が中心であり、法人特有の勘定科目(資本金・利益剰余金など)が不足するケースがほとんどです。

法人を設立したばかりの方が個人事業主用ソフトをそのまま使い続けると、決算時に手作業での修正が大量に発生します。中小企業庁が公表する「中小企業の会計に関する指針」では、複式簿記に基づいた適正な帳簿作成が推奨されています(中小企業庁 中小企業の会計)。

電子帳簿保存法とインボイス制度は2つの法対応が必須

電子帳簿保存法(電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律)は2022年1月に改正法が施行され、電子取引データの電子保存が義務化されました。宥恕措置を経て、2024年1月から完全義務化となっています。電子帳簿保存法の具体的な保存要件については電子帳簿保存法の対応策も参考にしてください。

加えてインボイス制度(適格請求書等保存方式)は2023年10月に開始され、消費税の仕入税額控除を受けるには適格請求書の保存が必要です。インボイス制度の影響について事前に把握しておくと、ソフト選びの判断がスムーズになります。

会計ソフトを選ぶ際は、この2つの法対応が標準機能として備わっているかを最初に確認してください。国税庁のサイトで電子帳簿保存法の対応要件を確認できます(国税庁 電子帳簿保存法)。

クラウド型とインストール型は運用コストで差が出る

クラウド型はインターネット経由で利用し、月額制で最新の法改正に自動対応できます。一方、インストール型は買い切りで初期費用が大きいものの、ネット環境が不安定でも利用できます。

小規模法人の場合、クラウド型のほうがトータルコストを抑えやすく、税理士とのデータ共有もスムーズです。従業員10名以下の法人にはクラウド型を最初に検討してください。個人事業主向けの会計ソフト比較については会計ソフトの選び方も参考になります。

CHECK

・自社が法人税申告・電子帳簿保存法・インボイス制度に対応済みか確認する

・未対応の項目があれば対応ソフトの候補を1つリストアップする(15分)

法人会計ソフトの基本に関するよくある質問

Q. NPO法人でも一般の法人会計ソフトを使える?

はい、使えます。ただしNPO法人は「NPO法人会計基準」に準拠した会計処理が求められるため、NPO法人向けプランの有無を確認してください。freeeとマネーフォワードにはNPO法人向けプランがあり、活動計算書の出力に対応しています(NPO法人会計基準協議会)。

Q. 無料の法人会計ソフトはどこまで使える?

仕訳入力や帳簿出力には対応しています。ただし円簿会計などの無料ソフトは、銀行連携・自動仕訳・電子帳簿保存法対応が制限されているケースが多い。取引件数や業務の複雑さが増したタイミングで有料版へ移行してください。

法人会計ソフトは3基準で比較

法人向け会計ソフトは製品ごとに強みが異なるため、1つの基準だけで選ぶとミスマッチが起きやすくなります。「自動仕訳」「銀行連携」「法改正対応」の3基準で横並びに比較することで、自社の経理体制に合った製品を見極められます。ここではシェア上位5製品の特徴を整理します。

主要5製品は対象規模と強みが異なる

| 製品名 | 月額目安(税抜) | 自動仕訳 | 銀行連携数 | 電帳法・インボイス対応 | 向いているケース |

| freee会計 | 2,380円〜 | 高精度 | 3,200以上 | 対応済み | 経理未経験者がいる小規模法人 |

| マネーフォワードクラウド会計 | 2,980円〜 | 高精度 | 2,400以上 | 対応済み | 税理士と頻繁にデータ共有する法人 |

| 弥生会計オンライン | 初年度無料〜 | 対応 | 主要銀行対応 | 対応済み | コスト最優先の法人 |

| PCA会計DX | 要問合せ | 対応 | 主要銀行対応 | 対応済み | 中規模以上で内部統制が必要な法人 |

| ソリマチ会計王 | 40,000円〜(買切) | 対応 | 限定的 | 対応済み | インストール型を希望する法人 |

上記の月額・価格は2026年2月時点の参考値であり、プランや機能によって変動します。最新の料金はfreee法人向けやマネーフォワードクラウド会計の公式サイトで確認してください。

freeeは経理初心者に最も操作しやすい

freeeは複式簿記の知識がなくても、質問形式で仕訳を入力できる「取引入力」機能が特徴です。銀行口座やクレジットカードとの自動連携数が3,200以上と業界最多クラスで、手入力の手間を大幅に削減できます。事業用の銀行口座の開設を済ませておくと、連携設定がスムーズに進みます。

ただし、簿記の知識がある経理担当者にとっては、従来型の仕訳入力画面がやや使いにくいと感じるケースもあります。

マネーフォワードは税理士連携と拡張性に強い

マネーフォワードクラウド会計は、請求書・経費精算・給与計算など関連サービスとの連携がスムーズです。税理士がマネーフォワードを導入しているケースも多く、データ共有の効率が高まります。請求管理の効率化と組み合わせることで、経理業務全体の工数を削減できます。

関連サービスを追加するごとに月額費用が上がるため、必要な機能を事前に絞り込んでください。

弥生会計は初年度無料でコスト負担が最小

弥生会計オンラインは初年度無料プラン(セルフプラン)があり、導入コストを限りなくゼロに近づけられます。税理士業界での利用率が高く、弥生形式でのデータ受け渡しに対応している税理士事務所が多い点も強みです。

自動仕訳の精度やUI(操作画面)のモダンさでは、freeeやマネーフォワードに対して一歩譲る評価が見られます。

CHECK

・上記5製品の「向いているケース」を確認する

・自社に該当する製品の公式サイトで無料トライアルに申し込む(20分)

法人会計ソフト比較に関するよくある質問

Q. IT導入補助金で会計ソフトの費用を抑えられる?

はい、IT導入補助金でクラウド会計ソフトの導入費用の一部が補助される場合があります。対象ソフトや申請要件は中小機構 J-Net21で確認してください。申請期間や要件は年度ごとに変わります。

Q. 途中でソフトを乗り換えるのは大変?

いいえ、freee・マネーフォワード・弥生会計はいずれもCSV形式でのデータインポート/エクスポートに対応しています。期首のタイミングで乗り換えれば、残高の引き継ぎもスムーズです。

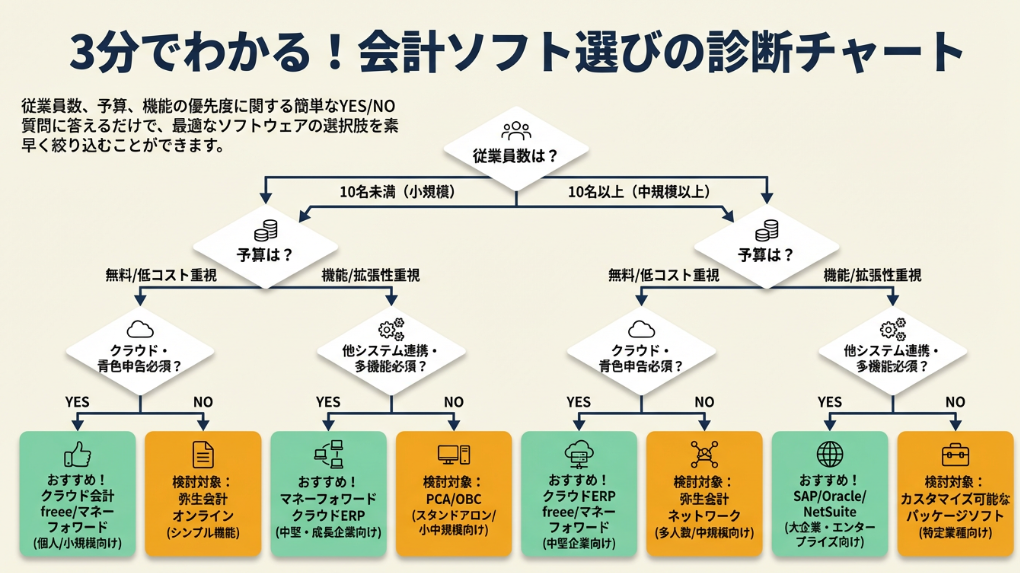

法人会計ソフトの選定を3分で診断

会計ソフトの選定は、3つの質問で自社に合う製品を絞り込めます。経理体制・税理士との連携頻度・クラウド管理の要否を軸に判定してください。

Q1: 経理の専任担当者はいますか?

- はい → Q2へ

- いいえ → 【結果A】freee会計

Q2: 税理士と定期的にデータを共有しますか?

- はい → Q3へ

- いいえ → 【結果B】弥生会計オンライン

Q3: 給与計算・経費精算もクラウドで一元管理したいですか?

- はい → 【結果C】マネーフォワードクラウド会計

- いいえ → 【結果D】弥生会計オンラインまたはPCA会計DX

診断結果の活用方法

| 結果 | 次のステップ |

| 結果A | freee会計の無料トライアルに登録し、銀行連携を試す |

| 結果B | 弥生会計オンラインの初年度無料プランで決算書出力を確認する |

| 結果C | マネーフォワードの関連サービス一覧を確認し、必要なサービスを洗い出す |

| 結果D | 弥生またはPCAの資料請求を行い、内部統制機能を比較する |

CHECK

・診断結果を確認する

・該当するソフトの無料トライアルまたは資料請求を今日中に実行する(3分+申込10分)

法人会計ソフト診断に関するよくある質問

Q. NPO法人の場合はどの結果を参考にすればいい?

結果Aまたは結果Cを参考にしてください。freeeとマネーフォワードにはNPO法人向けプランがあり、活動計算書の作成にも対応しています。

Q. 製造業など業種特有の勘定科目が多い場合は?

PCA会計DXが適しています。勘定科目のカスタマイズ性が高く、業種別テンプレートも用意されています。

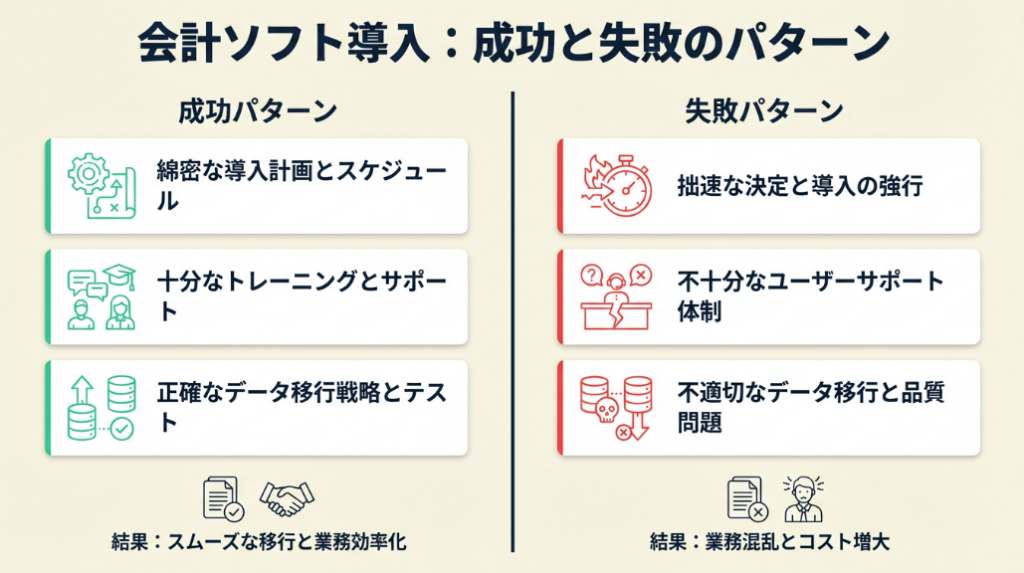

法人会計ソフト導入は2パターンで比較

会計ソフトの導入は、事前準備の有無で成果が大きく変わります。成功パターンと失敗パターンの両方を知ることで、導入時のリスクを回避できます。

ケース1: 銀行連携の活用で経理工数を半減

状況: 従業員5名の小規模法人で、経理は経営者が兼任。毎月の仕訳入力に丸1日かかっていた。

判断: freee会計を導入し、メインバンクとクレジットカード3枚を自動連携に設定した。法人用のクレジットカードを事前に用意しておくと、経費の自動取込がさらにスムーズになります。

結果: 自動仕訳により、毎月の仕訳入力が半日以下に短縮。決算書の出力もボタン1つで完了するようになった。

freee会計を導入した小規模法人の経営者は「銀行連携で仕訳の手間が半分以下になった」と語っています(freee導入による経理効率化事例)。

分岐点: 銀行連携を設定せず手入力を続けていたら、月次決算のたびに丸1日を経理作業に費やし、本業の時間を圧迫し続けていたと考えられます。

ケース2: 準備不足でクラウド移行に手間取る

状況: 従業員8名の法人で、インストール型の会計ソフトを長年使用。クラウド型への移行を決定した。

判断: 期中でのソフト切り替えを実施。過去データの移行準備をせず、新ソフトの操作研修も行わなかった。

結果: 勘定科目の対応表作成に想定以上の時間がかかり、3か月間は旧ソフトと新ソフトの二重入力が発生。経理担当者の残業が増加した。

クラウド型への移行を経験した経理担当者は「クラウド会計に変えてリモート経理がスムーズになった」と報告しています(弥生オンラインから乗り換えた体験談)。最終的にはクラウド移行のメリットを得られますが、移行準備が不十分だと一時的に業務負荷が増大します。

分岐点: 期首のタイミングで切り替え、事前に勘定科目の対応表を作成し、操作研修を実施していれば、二重入力の期間を最小限に抑えられたと考えられます。

CHECK

・自分の状況がケース1・2のどちらに近いか確認する

・導入計画(時期・準備事項)を今日中にメモにまとめる(15分)

法人会計ソフト導入事例に関するよくある質問

Q. 導入時に税理士に相談した方がいい?

はい、税理士が普段使っているソフトと同じ製品を選ぶと、データ共有がスムーズになり、顧問料の追加負担が発生しにくくなります。

Q. 無料トライアル期間中にどこまで試すべき?

銀行口座の自動連携・仕訳の自動提案・決算書の出力プレビューの3つを試してください。この3点で日常業務の使い勝手を判断できます。

法人会計ソフト導入は8項目でチェック

会計ソフトの導入前に確認すべき項目を8つに絞りました。「何を基準に判断すればいいかわからない」という方は、このリストを印刷して1項目ずつ確認してください。

導入前チェックリスト

- 自社の法人形態(株式会社・合同会社・NPO法人等)に対応している

- 電子帳簿保存法・インボイス制度に標準対応している

- メインバンクとの自動連携が可能である

- 顧問税理士が同じソフトまたはデータ連携可能なソフトを使用している

運用・コストチェックリスト

- 月額費用が年間予算の範囲内である(初年度無料プランの終了後の費用も確認済み)

- 操作マニュアルやサポート体制(電話・チャット)が充実している

- 自社の業種に必要な勘定科目がデフォルトで用意されている

- データのバックアップ・エクスポート機能がある

不明な点があれば各ソフトのサポート窓口に問い合わせてください。クラウド型を選択する場合は、重要データのバックアップ体制も併せて確認しておくと安心です。

CHECK

・チェックリストを印刷またはコピーする

・各項目を1つずつ確認する(20分)

法人会計ソフトチェックリストに関するよくある質問

Q. 全項目を満たすソフトがない場合は?

すべてを満たす必要はありません。「法対応」→「銀行連携」→「税理士連携」→「コスト」の優先順位で判断してください。

Q. セキュリティ面で不安がある場合は?

クラウド型ソフトは2段階認証を有効にしてください。freee・マネーフォワード・弥生会計はいずれもデータの暗号化通信に対応しており、各社の公式サイトでセキュリティ認証の取得状況を確認できます。

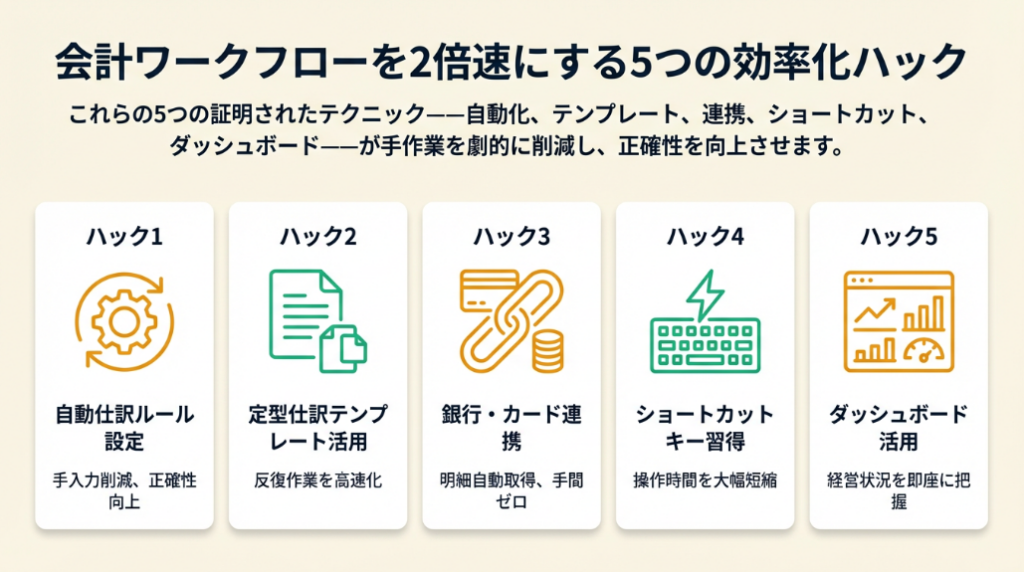

法人会計ソフトは5つの仕組みで効率化

会計ソフトは導入しただけでは本来の力を発揮しません。自動連携やルール設定といった「仕組み」を整えることで、経理業務の工数を目に見えて削減できます。導入後にすぐ実践できる効率化テクニックを5つ紹介します。

ハック1: 銀行自動連携で手入力を月5時間削減

【対象】 毎月の仕訳を手入力しており、入力作業に月5時間以上かかっている小規模法人の経営者・経理担当者

【効果】 銀行口座とクレジットカードの自動連携により、手入力の仕訳作業を月5時間以上削減できる

【所要時間】約30分 / 見込める効果:高

【手順】

- 会計ソフトの「口座連携」メニューを開き、メインバンクを検索する(5分)

- 銀行のオンラインバンキングIDを入力し、連携を承認する(5分)

- クレジットカード(法人カード)も同様に連携設定する(5分)

- 過去1か月分の取引データが自動取得されたことを確認する(5分)

- 自動提案された仕訳を1件ずつ確認し、正しければ承認する(10分)

【コツ】 自動連携で取り込み、例外だけ手修正してください。手入力はミスの温床であり、自動連携が結果的に精度が高くなります。

【なぜ効くのか】 手入力による仕訳ミスの多くは「金額の転記ミス」と「勘定科目の選択ミス」に集中しています。銀行連携では金額が自動取得され、学習機能で勘定科目も自動提案されるため、この2大ミスを構造的に防げます。

【注意点】 自動連携の仕訳提案は100%正確ではありません。導入初月は学習データが不足するため、すべての提案を目視確認してください。

【最初の一歩】 今日中に会計ソフトの口座連携メニューを開き、メインバンク1行だけ連携設定を完了してください(15分)。

ハック2: 仕訳ルール登録で毎月の定型処理を自動化

【対象】 家賃・光熱費・サブスクリプション費用など、毎月同じ仕訳が発生する法人の経理担当者

【効果】 定型仕訳のルール登録により、毎月の繰り返し入力を15件以上自動化し、月2時間の作業を削減できる

【所要時間】約45分 / 見込める効果:中

【手順】

- 過去3か月の仕訳帳を確認し、毎月繰り返し発生する取引をリストアップする(15分)

- 会計ソフトの「自動仕訳ルール」または「仕訳テンプレート」機能を開く(5分)

- リストアップした取引ごとに、取引先名・金額パターン・勘定科目を登録する(20分)

- 翌月の取引データ取得時に、ルールが正しく適用されるかテストする(5分)

【コツ】 パターン化できる仕訳はルール登録で一括処理してください。定型処理を自動化すれば、例外的な取引に集中でき、全体の精度が向上します。自宅を事務所として使っている場合は家賃の按分計算のルールも登録しておくと便利です。

【なぜ効くのか】 中小企業の月次仕訳の多くは定型取引(家賃・通信費・サブスク等)が占めています。定型部分を自動化すれば、非定型取引に時間と注意力を集中できます。

【注意点】 取引先が値上げや契約変更をした場合、ルールの金額パターンがずれます。四半期に1回はルールの見直しを行ってください。

【最初の一歩】 過去3か月の仕訳帳から、毎月発生する定型取引を5件リストアップしてください(15分)。

ハック3: 月次レポート自動生成で経営判断を30日早める

【対象】 決算期にならないと自社の業績が把握できず、経営判断が後手に回っている経営者

【効果】 月次の損益計算書・残高試算表を自動生成し、経営数値の把握を年1回から月1回に改善できる

【所要時間】約1時間 / 見込める効果:高

【手順】

- 会計ソフトの「レポート」メニューを開き、月次損益計算書の出力画面を確認する(5分)

- 勘定科目の分類が自社の管理方針に合っているか確認し、必要に応じて調整する(20分)

- 月次レポートの自動生成スケジュール(毎月5日等)を設定する(10分)

- 経営者・税理士への自動送信設定を行う(10分)

- 初回レポートの内容を税理士と一緒に確認し、問題がないか検証する(15分)

【コツ】 毎月5日に自動レポートを確認する習慣をつけてください。月次で数値を見る習慣がつけば、異常値の早期発見や予算管理の精度が格段に向上します。

【なぜ効くのか】 経営課題の多くは「気づいた時には手遅れ」というタイミングの問題です。月次レポートにより、売上の減少傾向や経費の増加を1〜2か月早く検知でき、対策を打つ余裕が生まれます。法人化を検討している場合は法人化のタイミングの判断にも月次データが役立ちます。

【注意点】 月次レポートの精度は日々の仕訳入力の正確さに依存します。ハック1・2の自動連携とルール登録を先に完了させてから運用してください。

【最初の一歩】 会計ソフトのレポートメニューを開き、前月の損益計算書を1回出力してください(10分)。

ハック4: 電子帳簿保存の設定で紙の保管コストを大幅削減

【対象】 請求書や領収書を紙で保管しており、保管スペースやファイリング作業に負担を感じている法人の経理担当者

【効果】 電子帳簿保存法に対応した設定により、紙の保管コスト(スペース・ファイリング工数)を大幅に削減できる

【所要時間】約1.5時間 / 見込める効果:中

【手順】

- 会計ソフトの「電子帳簿保存」設定メニューを開く(5分)

- 電子取引データの保存要件(検索機能・タイムスタンプ)が有効か確認する(10分)

- スキャナ保存を利用する場合は、解像度・カラー設定を要件に合わせる(15分)

- 過去1か月分の請求書・領収書をテストでスキャン・アップロードする(30分)

- 検索条件(取引先名・日付・金額)で正しく検索できるかテストする(10分)

- 運用ルール(誰が・いつ・どのようにスキャンするか)を文書化する(20分)

【コツ】 電子保存に一本化し、検索性を高めてください。電子帳簿保存法の要件を満たしたスキャナ保存であれば、一定の条件のもとで紙の原本廃棄が認められています。帳簿や証憑の保存期間ルールも併せて確認しておきましょう。

【なぜ効くのか】 紙の書類管理は「探す時間」が最大のコストです。国税庁のガイドラインに沿った電子保存なら、取引先名や金額で瞬時に検索でき、税務調査時の対応もスムーズになります。

【注意点】 電子帳簿保存法の要件を満たさない保存方法では、税務調査時に不備を指摘されます。導入時は税理士に設定内容を確認してもらってください。

【最初の一歩】 会計ソフトの電子帳簿保存設定メニューを開き、自社の対応状況を確認してください(10分)。

ハック5: 税理士共有アカウントでデータ連携を即日化

【対象】 税理士への資料提出に毎月USBやメールでのやり取りが発生し、データ連携に1週間以上かかっている法人

【効果】 税理士と会計ソフトの共有アカウントを設定し、データ連携のタイムラグをゼロにできる

【所要時間】15分で完了 / 見込める効果:中

【手順】

- 顧問税理士に「クラウド会計の共有アカウント発行」を相談する(5分)

- 会計ソフトの「メンバー招待」機能から税理士のメールアドレスを登録する(5分)

- 税理士の権限(閲覧のみ/編集可能)を設定する(5分)

- 税理士がログインできることを確認し、テストデータを共有する(5分)

【コツ】 リアルタイムでデータを共有し、月次で税理士にチェックしてもらってください。月次チェックにより、決算時の修正工数が大幅に減り、税理士報酬の追加負担も抑えられます。

【なぜ効くのか】 税理士との情報格差が大きいほど、決算時の修正作業が増加します。リアルタイム共有により、仕訳の誤りを早期に指摘してもらえるため、決算作業が「確認」レベルで完了します。

【注意点】 共有アカウントの権限設定を誤ると、意図しないデータ変更が発生します。税理士には「閲覧+コメント」権限を基本とし、編集権限は決算期のみ付与してください。

【最初の一歩】 顧問税理士に「クラウド会計の共有機能を使いたい」とメールまたは電話で連絡してください(5分)。

CHECK

・上記5つのハックから自分に合う1つを選ぶ

・今日中に最初の一歩を実行する(10〜30分)

法人会計ソフト効率化に関するよくある質問

Q. 5つのハックを全部やる必要がある?

いいえ、すべてを一度に実行する必要はありません。ハック1(銀行自動連携)を最優先で実行し、効果を実感してから順番に進めてください。

Q. ハックを実行する際に税理士の許可は必要?

銀行連携や仕訳ルールの設定は自社の判断で実行できます。電子帳簿保存の設定(ハック4)と税理士共有(ハック5)は、事前に税理士に連絡してから進めてください。

まとめ:法人会計ソフトは3基準で選ぶ

法人会計ソフトは、自動仕訳・銀行連携・法改正対応の3基準で比較すれば自社に合った製品が見つかります。小規模法人ならfreee・マネーフォワード・弥生会計の3製品から選ぶのが現実的であり、いずれも無料トライアルで操作感を試せます。

導入後は銀行自動連携や仕訳ルール登録などの仕組みを整えることで、経理業務の時間を削減し、経営判断に集中できる環境が作れます。NPO法人など特殊な法人形態の場合は、対応プランの有無を事前に確認してください。

会計ソフトの導入は「コスト削減」だけでなく「経営の見える化」につながる投資です。自社の規模・業種・経理体制に合った製品を選び、導入後の仕組みづくりまでセットで取り組んでください。将来的に法人化を検討する場合は、株式会社・合同会社の違いも把握しておくと選択肢が広がります。

今すぐできる3ステップ

- freee・マネーフォワード・弥生のいずれかの無料トライアルに登録する(15分)

- 自社のメインバンクとの自動連携を設定する(15分)

- 1か月分の自動仕訳を確認し、操作感を検証する(30分)

状況別/次の一歩

| あなたの状況 | 次の一歩 | 所要時間 |

| まだ会計ソフトを導入していない | freee・マネーフォワード・弥生のいずれかの無料トライアルに登録する | 15分 |

| 導入済みだが活用できていない | 銀行口座の自動連携を設定し、1か月分の自動仕訳を試す | 30分 |

| ソフトの乗り換えを検討中 | 現在のソフトからCSVエクスポートし、候補ソフトにインポートテストする | 45分 |

| NPO法人で会計ソフトを探している | freeeまたはマネーフォワードのNPO法人向けプランの資料を請求する | 10分 |

| 税理士との連携を改善したい | 顧問税理士にクラウド会計の共有機能について連絡する | 5分 |

法人会計ソフトおすすめに関するよくある質問

Q. 法人設立直後でも会計ソフトは必要?

はい、設立直後から導入してください。初年度から正確な帳簿を作成しておけば、初回の法人税申告がスムーズに進みます。freeeや弥生会計には初年度無料プランがあるため、コスト面の負担もありません。

Q. クラウド会計ソフトのセキュリティは大丈夫?

はい、freee・マネーフォワード・弥生会計はいずれもSSL/TLS暗号化通信に対応しています。2段階認証を有効にし、パスワードを定期変更してください。各社のセキュリティ認証の取得状況は公式サイトで確認できます。

Q. 会計ソフトの費用は経費として計上できる?

はい、会計ソフトの利用料は経費として計上できます。勘定科目は「通信費」や「支払手数料」が使われるケースが多いですが、自社の勘定科目体系に合わせて設定してください。経費計上の判断基準を確認しておくと、適切な処理が行えます。

本記事の情報は2026年2月時点のものです。

【出典・参照元】

本記事の作成にあたり、以下の公式情報および信頼性の高い資料を参照しています。

公的機関

- 中小企業庁 中小企業の会計 – 中小企業庁

- 国税庁 電子帳簿保存法 – 国税庁

- 中小機構 J-Net21 – 独立行政法人中小企業基盤整備機構

民間調査/企業

- NPO法人会計基準協議会 – NPO法人会計基準協議会

- freee法人向け – freee株式会社

- マネーフォワードクラウド会計 – 株式会社マネーフォワード

体験談/ユーザーの声

- freee導入による経理効率化事例 – note

- 弥生オンラインから乗り換えた体験談 – note