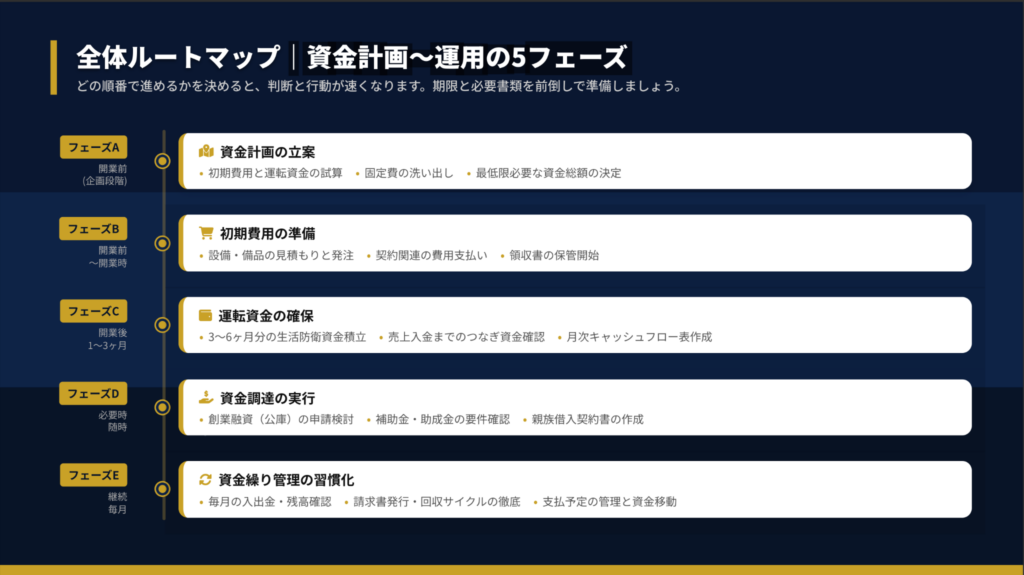

結論:開業資金は初期+運転6ヶ月分が目安

開業資金は「初期費用+運転資金6ヶ月分」の合計額を用意するのが基本です。業種によって10万円から1,000万円以上まで幅がありますが、この記事を読めば自分に必要な金額の算出方法から調達手段、資金繰り管理まで一気に把握できます。

状況別ショートカット

| 必要な金額がわからない | 開業資金の業種別目安は10〜1,000万円 |

| 初期費用を抑えたい | 開業資金の節約は4つの手段が有効 |

| 融資を検討している | 開業資金の創業融資は6項目を準備 |

| 資金繰りが不安 | 開業資金の危機は4つの予兆で察知 |

開業資金は初期+運転の2分類が基本

「開業にいくら必要ですか?」と聞かれて即答できないのは当然です。私も最初は漠然と「100万円くらい?」と考えていましたが、実際には2つの性質が異なるお金を分けて計算する必要がありました。

開業資金を「一時金(初期費用)」と「継続費(運転資金)」に分けて考えないと、開業直後に資金ショートを起こします。

| 初期費用 | PC・周辺機器、事務所・内装、許認可・法人登記、ロゴ・Webサイト制作など開業前に一度だけ出ていくお金 | 中古・リース活用 |

| 運転資金 | 家賃・光熱費・通信費、商品仕入・外注費、広告宣伝費、自分と家族の生活費など毎月必ず出ていくお金 | 固定費の見直し |

経験上、初期費用は削りすぎると事業の質に響きますが、運転資金は最低でも3〜6ヶ月分を確保しないと精神的余裕がなくなります。

計算式はシンプルです。必要資金 =(毎月の固定費 × 6ヶ月)+ 初期費用合計

CHECK

自分の業種で「毎月の固定費」と「初期費用の概算」を書き出す(30分)

開業資金の初期+運転の2分類に関するよくある質問

Q. 初期費用と運転資金、どちらを先に準備すべき?

運転資金を先に確保してください。初期費用は開業前に支払うため「見える化」しやすいですが、運転資金は売上が入るまでの「生命線」です。運転資金が足りないと、開業直後に資金ショートを起こすリスクが高まります。

Q. 生活費は運転資金に含めるべき?

含めてください。フリーランスや個人事業主の場合、事業のお金と生活のお金は密接に関係します。生活費を別枠で考えると、資金計画が甘くなりがちです。

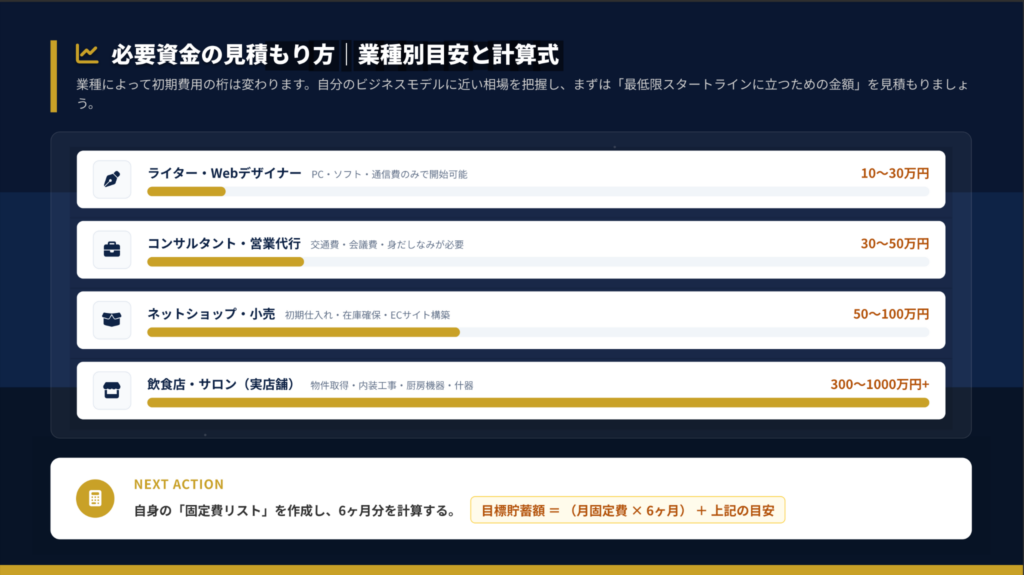

開業資金の業種別目安は10〜1,000万円

「結局いくら必要なの?」という疑問、正直よくわかります。業種によって初期費用の桁がまったく違うので、まず自分のビジネスモデルに近い相場を把握しましょう。

| ライター・Webデザイナー | 10〜30万円(PC・ソフト・通信費のみ) | 自宅で完結する仕事 |

| コンサルタント・営業代行 | 30〜50万円(交通費・会議費・身だしなみ) | 対面営業が中心 |

| ネットショップ・小売 | 50〜100万円(初期仕入れ・在庫・ECサイト構築) | 物販ビジネス |

| 飲食店・サロン(実店舗) | 300〜1,000万円以上(物件・内装・設備) | 店舗型ビジネス |

個人的には、最初は「最低限スタートラインに立つための金額」で見積もることをおすすめします。完璧な設備は収益が出てからでも遅くありません。

目標貯蓄額の計算式:目標貯蓄額 =(月固定費 × 6ヶ月)+ 上記の業種別目安

CHECK

自身の「固定費リスト」を作成し、6ヶ月分を計算する(20分)

開業資金の業種別目安に関するよくある質問

Q. 目安より少ない金額で開業しても大丈夫?

可能ですが、リスクは高まります。運転資金が少ないと、売上が安定するまでの「魔の期間」を乗り切れない可能性があります。最低でも3ヶ月分の運転資金は確保してください。

Q. 副業から始める場合も同じ金額が必要?

副業なら本業収入があるため、運転資金は少なめでも問題ありません。ただし初期費用は同程度必要になることが多いです。

開業資金の初期費用は6項目で確認

初期費用の漏れは後から取り戻せません。「これも必要だった」と開業後に気づくのは辛いものです。

| PC・周辺機器 | 業務用PC、モニタ、HDDなど | 生産性に直結するため妥協しない |

| ソフトウェア・通信 | Adobe等のサブスク年払い、ドメイン、サーバー、Wi-Fi | 年払いで割引を活用 |

| 事務所・内装 | 敷金礼金、デスク、チェア(自宅兼用なら事業用家具のみ) | 自宅利用で圧縮可能 |

| 許認可・届出 | 飲食店許可、古物商許可、法人登記費用、印紙代など | 業種により必須 |

| 広告宣伝 | 名刺、ロゴ制作、Webサイト制作、パンフレット | 後回しにできる項目 |

| 開業準備費 | 打ち合わせ飲食代、交通費、セミナー参加費、図書費 | 経費として計上可能 |

予算オーバー時の削減優先順位は、1.見栄え(高級家具・立派なHP)→ 2.将来への投資(広告・学習)→ 3.生産設備(PC・ツール)の順です。生産設備は最後まで守ってください。

業種別の具体的な配分も参考になります。Webデザイナーなら40〜60万円、ライターなら15〜25万円、コンサルタントなら25〜40万円が目安です。

開業準備にかかった費用は「繰延資産」として扱われ、好きなタイミングで経費化できます。利益が出た年の節税に使えるため、領収書は必ず保管してください。

CHECK

「理想の見積もり」と「最低限の見積もり」の2パターンを作成する(45分)

開業資金の初期費用に関するよくある質問

Q. 開業費として計上できる範囲は?

開業前の準備にかかった費用(セミナー代、打ち合わせ飲食代、交通費、名刺代など)は開業費として計上できます。ただし、10万円以上の設備は固定資産となり、減価償却が必要になる場合があります。詳細は税理士にご確認ください。

Q. 許認可費用はいつ払う?

開業届を出す前に必要な許認可は、その取得費用を開業費に含められます。法人登記の場合は登録免許税や印紙代も必要です。

開業資金の節約は4つの手段が有効

「なるべく少ない資金で始めたい」という気持ち、とてもよくわかります。固定費と初期投資を下げることが、損益分岐点を下げ、開業リスクを減らす最善策です。

| レンタル・リース | 初期投資を月額払いに分散。経費化もしやすい | PC・複合機・オフィス家具 |

| 中古・型落ち | 新品の半額以下で十分なスペックを確保 | デスク・チェア・カメラ機材 |

| 無料ツール活用 | 事業規模が小さいうちは無料プランで検証 | グループウェア・SNS・デザイン |

| 補助金・助成金 | 国や自治体の支援制度を活用(後払いのためつなぎ資金は必要) | 小規模事業者持続化補助金など |

経験上、最初から新品・最高級で揃える必要はまったくありません。事業が軌道に乗ってからグレードアップしても遅くないです。

CHECK

購入予定リストから「レンタルまたは中古で代替できる設備」を3つ洗い出す(15分)

開業資金の節約に関するよくある質問

Q. 補助金と助成金の申請タイミングは?

多くの補助金は「これから使う経費」が対象のため、開業前〜開業直後が申請タイミングです。ただし入金は経費支払いの後(数ヶ月後)になるため、つなぎ資金の確保は必須です。

Q. 中古PCでも業務に支障はない?

業種によります。Webデザイナーや動画編集者は高スペックが必要ですが、ライターやコンサルタントなら中古でも十分です。型落ち1〜2年程度なら性能差はほとんど感じません。

開業資金の運転資金は3分類で把握

「毎月いくら稼げば生きていける?」この問いに答えるために、運転資金を3つに分解して把握しましょう。

| 事業固定費 | 事務所家賃・共益費、通信費・サーバー代、会計ソフト・ツール代、税理士顧問料 | 年1回の契約更新時 |

| 事業変動費 | 商品・材料仕入、業務委託・外注費、旅費交通費・会議費、広告宣伝費 | 月次で売上と連動 |

| 生活費 | 自宅家賃・食費、国保・国民年金、教育費・保険料、予備費・貯蓄 | 開業前に最低ラインを決定 |

この3つの合計が「毎月稼ぐべき最低ライン(損益分岐点)」です。ここを下回ると赤字、上回れば黒字というシンプルな構造になります。

CHECK

「事業固定費」「事業変動費(平均)」「生活費(最低ライン)」をそれぞれ算出し、3つの合計額を紙に書き出す(30分)

開業資金の運転資金に関するよくある質問

Q. 生活費の「最低ライン」はどう決める?

家賃、食費、光熱費、通信費、保険料、年金など「削れない固定支出」の合計です。娯楽費や外食費は含めず、生存に必要な金額で計算してください。

Q. 変動費が読めない場合はどうする?

最初の3ヶ月は実績がないため、業界平均や先輩フリーランスの話を参考に「仮の数字」で計算します。実際の数字が出たら毎月更新してください。

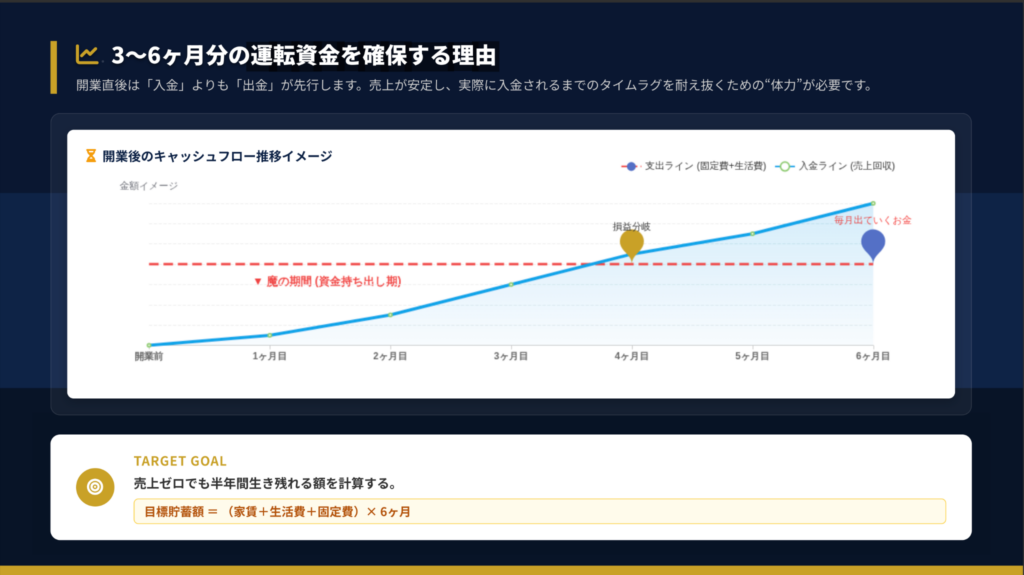

開業資金は6ヶ月分の確保が必須

「なぜ6ヶ月分も必要なの?」と疑問に思うかもしれません。私も最初は「3ヶ月あれば十分では」と考えていましたが、開業直後のキャッシュフローを見て考えが変わりました。

開業直後は「入金」よりも「出金」が先行します。売上が安定し、実際に入金されるまでのタイムラグを耐え抜くための「体力」が必要です。

| 開業〜1ヶ月目 | 営業活動開始、売上ゼロ〜少額 | 貯蓄を取り崩す |

| 2〜3ヶ月目 | 受注が入り始めるが入金は翌月以降 | 請求書を即日発行 |

| 4〜5ヶ月目 | 入金が入り始めるが支出とほぼ同額 | キャッシュフロー表で管理 |

| 6ヶ月目〜 | 損益分岐点を超え始める | 安定運用へ移行 |

目標貯蓄額の計算式:目標貯蓄額 =(家賃 + 生活費 + 固定費)× 6ヶ月

CHECK

売上ゼロでも半年間生き残れる額を計算する(15分)

開業資金の6ヶ月分確保に関するよくある質問

Q. 3ヶ月分でも開業できる?

開業自体は可能ですが、精神的余裕がなくなります。焦って安い仕事を受けたり、値引きに応じたりすると、長期的に苦しくなります。最低でも3ヶ月分、理想は6ヶ月分を目標にしてください。

Q. 副業から始める場合も6ヶ月分必要?

副業なら本業収入があるため、3ヶ月分程度でも問題ありません。ただし独立を見据えるなら、その時点で6ヶ月分を確保しておくと安心です。

開業資金の管理は3ヶ月先を予測

「感覚」ではなく「数字」で未来を予測する習慣をつけましょう。これができれば、資金ショート(黒字倒産)のリスクを大幅に減らせます。

| 前月繰越現金 | 1,500,000円 | 1,250,000円 | 800,000円 |

| 入金合計 | +500,000円 | +450,000円 | +600,000円 |

| 出金合計 | -750,000円 | -900,000円 | -500,000円 |

| 次月繰越現金 | 1,250,000円 | 800,000円 | 900,000円 |

入金のズレや税金の支払いなど、将来の現金不足を事前に発見するための地図がキャッシュフロー表です。特に5月のように年払いや税金が重なる月は要注意です。

CHECK

エクセルまたはスプレッドシートで「3ヶ月先」までの簡易キャッシュフロー表を作成する(60分)

開業資金の3ヶ月先予測に関するよくある質問

Q. 予測が外れたらどうする?

毎月実績と比較して修正します。予測精度は経験とともに上がるので、最初は「大きく外れないこと」を目標にしてください。

Q. 会計ソフトで代用できる?

会計ソフトは「過去の記録」に強いですが、「未来の予測」は手動で入力が必要です。freeeやマネーフォワードには資金繰り表機能もありますが、最初はエクセルでシンプルに始めるのがおすすめです。

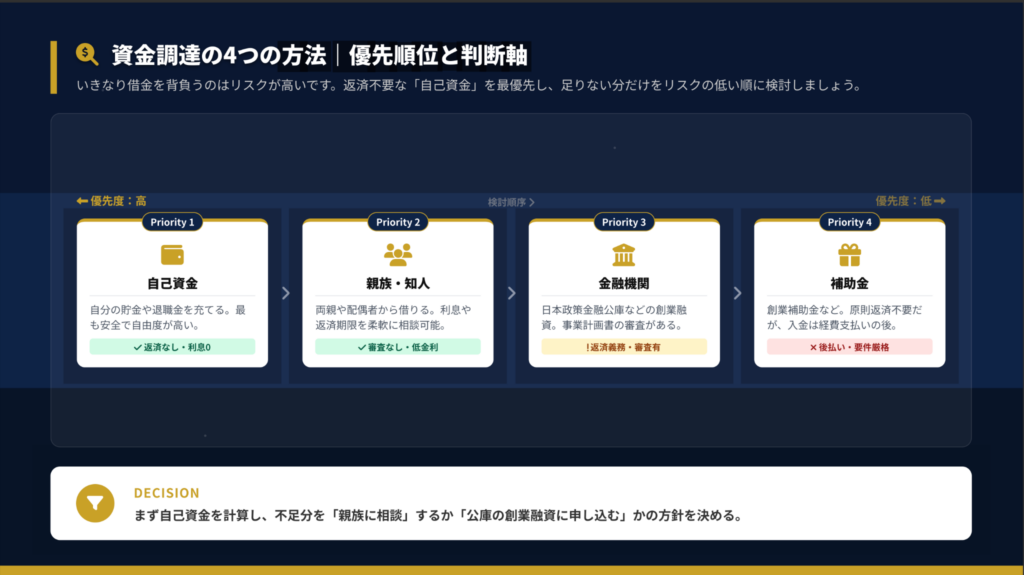

開業資金の調達は4段階で判断

「お金が足りない」と思ったとき、いきなり借金を背負うのはリスクが高いです。返済不要な「自己資金」を最優先し、足りない分だけをリスクの低い順に検討しましょう。

| 1位 | 自己資金 | 返済なし・利息0・最も安全で自由度が高い | 貯蓄がある場合 |

| 2位 | 親族・知人 | 審査なし・低金利・柔軟な条件交渉が可能 | 理解ある家族がいる場合 |

| 3位 | 金融機関 | 返済義務あり・審査あり・日本政策金融公庫の創業融資など | 事業計画が明確な場合 |

| 4位 | 補助金 | 後払い・要件厳格・原則返済不要 | 対象要件に該当する場合 |

親族借入を選ぶ場合、たとえ親子間でも「借用書(金銭消費貸借契約書)」を作成してください。契約書がないと贈与とみなされ、贈与税が発生するリスクがあります。詳細は税理士にご確認ください。

CHECK

まず自己資金を計算し、不足分を「親族に相談」するか「公庫の創業融資に申し込む」かの方針を決める(30分)

開業資金の調達に関するよくある質問

Q. 自己資金はいくらあれば融資を受けやすい?

日本政策金融公庫の創業融資では、創業資金総額の10分の1以上(推奨は3分の1)の自己資金が目安です。自己資金が多いほど審査は有利になります。

Q. クラウドファンディングは使える?

使えますが、返礼品の準備や広報活動に時間がかかります。また、目標金額に達しないと資金を受け取れない方式もあるため、計画的な準備が必要です。

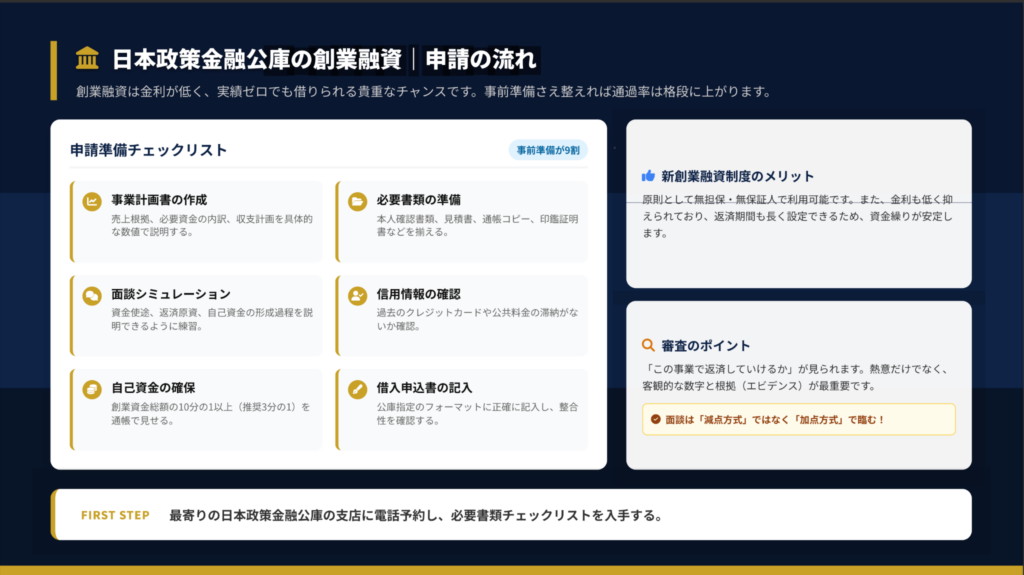

開業資金の創業融資は6項目を準備

「融資って難しそう」と感じるかもしれませんが、事前準備さえ整えれば通過率は格段に上がります。日本政策金融公庫の創業融資は、金利が低く、実績ゼロでも借りられる貴重なチャンスです。

| 事業計画書の作成 | 売上根拠、必要資金の内訳、収支計画を具体的な数値で説明 | 開業2〜3ヶ月前 |

| 必要書類の準備 | 本人確認書類、見積書、通帳コピー、印鑑証明書など | 開業1〜2ヶ月前 |

| 面談シミュレーション | 資金使途、返済原資、自己資金の形成過程を説明できるように練習 | 申請1〜2週間前 |

| 信用情報の確認 | 過去のクレジットカードや公共料金の滞納がないか確認 | 開業3ヶ月前 |

| 自己資金の確保 | 創業資金総額の10分の1以上(推奨3分の1)を通帳で見せる | 開業6ヶ月前〜 |

| 借入申込書の記入 | 公庫指定のフォーマットに正確に記入し、整合性を確認 | 申請直前 |

審査では「この事業で返済していけるか」が見られます。熱意だけでなく、客観的な数字と根拠(エビデンス)が最重要です。面談は「減点方式」ではなく「加点方式」で臨みましょう。

新創業融資制度は原則として無担保・無保証人で利用可能です。金利も低く、返済期間も長く設定できるため、資金繰りが安定します。この基準はあくまで目安であり、個別の状況については専門家にご相談ください。

CHECK

最寄りの日本政策金融公庫の支店に電話予約し、必要書類チェックリストを入手する(15分)

開業資金の創業融資に関するよくある質問

Q. 審査にどのくらい時間がかかる?

申請から融資実行まで、一般的に3〜4週間程度です。ただし書類に不備があると追加で時間がかかるため、余裕を持って申請してください。

Q. 過去に滞納歴があると融資は受けられない?

滞納の内容や時期によります。軽微な遅延であれば影響は限定的ですが、自己破産歴などがあると審査は厳しくなります。事前に信用情報機関(CICなど)で自分の情報を確認しておくことをおすすめします。

開業資金の管理は3要素で可視化

「黒字倒産」という言葉を聞いたことはありますか?帳簿上は利益が出ているのに、手元に現金がなくて倒産することです。これを防ぐ唯一の地図が資金繰り表です。

| 入金予定(IN) | 売上入金、借入金着金、還付金など。「売上日」ではなく「実際に口座に入る日」で記載 | 請求書発行時に記入 |

| 出金予定(OUT) | 経費支払い、借入返済、生活費引き出し。クレジットカードは「引き落とし日」に計上 | 支払い確定時に記入 |

| 資金残高(Balance) | 月末の口座残高、次月への繰越金。この数字が「0円未満」になる月がないか監視 | 毎月1日に確認 |

会計上の利益ではなく、「実際にいつ現金が増減するか」を未来日付で可視化・管理することがポイントです。

CHECK

毎月1日に、向こう3ヶ月分の入金・出金予定をすべて表に書き込み、月末残高がマイナス予測になる月がないか確認する(30分)

開業資金の3要素管理に関するよくある質問

Q. 資金繰り表と損益計算書の違いは?

損益計算書は「売上と経費の差額(利益)」を示しますが、資金繰り表は「実際の現金の動き」を示します。売上を計上しても入金が翌月なら、その間は現金がありません。この「ズレ」を把握するのが資金繰り表の役割です。

Q. 複数の銀行口座がある場合はどうする?

合計残高で管理してください。ただし、事業用と個人用は口座を分けておくと管理が楽になります。

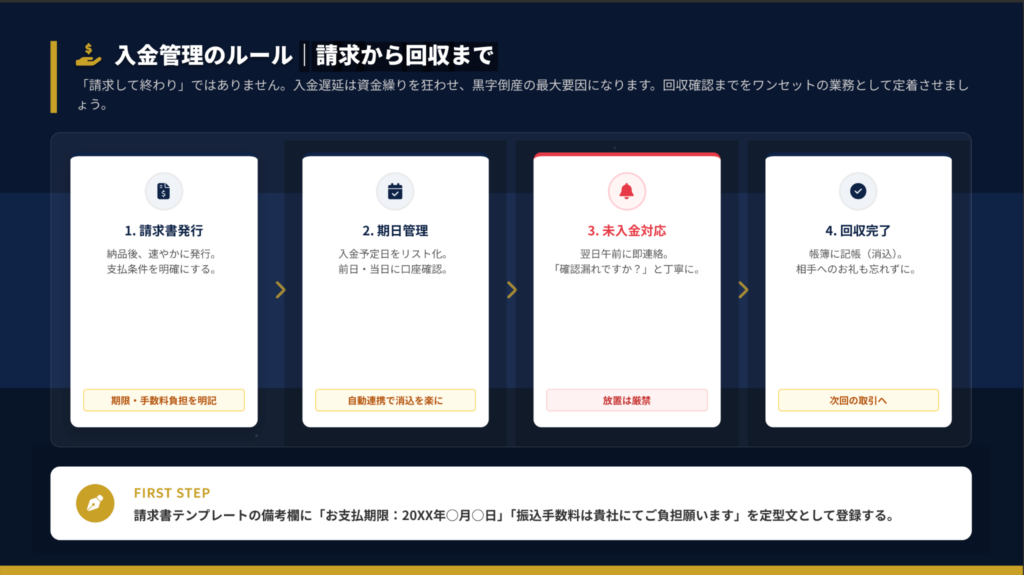

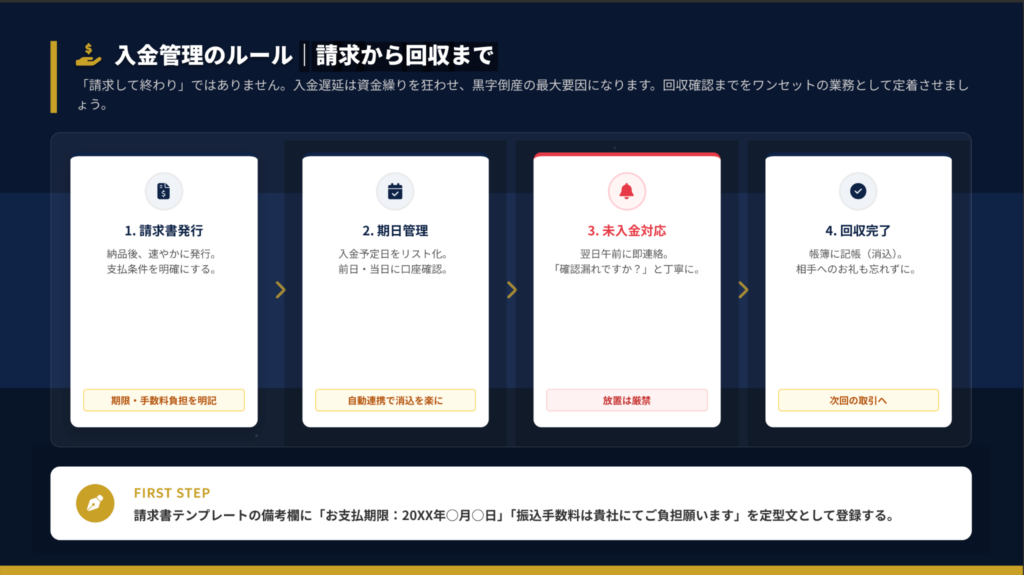

開業資金の入金は4ステップで管理

「請求書を送ったから安心」と思っていませんか?入金遅延は資金繰りを狂わせ、黒字倒産の最大要因になります。

| 1. 請求書発行 | 納品後、速やかに発行。支払条件(期限・手数料負担)を明記 | freee、マネーフォワード |

| 2. 期日管理 | 入金予定日をリスト化。前日・当日に口座確認 | スプレッドシート、カレンダー |

| 3. 未入金対応 | 翌日午前に即連絡。「確認漏れですか?」と丁寧に。放置は厳禁 | メール、電話 |

| 4. 回収完了 | 帳簿に記帳(消込)。相手へのお礼も忘れずに | 会計ソフト |

「請求して終わり」ではなく、回収確認までをワンセットの業務として定着させましょう。

CHECK

請求書テンプレートの備考欄に「お支払期限:20XX年○月○日」「振込手数料は貴社にてご負担願います」を定型文として登録する(10分)

開業資金の入金管理に関するよくある質問

Q. 入金が遅れている取引先にどう連絡する?

「ご入金の確認ができていないのですが、行き違いでしたら申し訳ありません」と丁寧に連絡してください。最初から強い口調で催促すると、関係が悪化するリスクがあります。

Q. 入金サイクルが長い取引先はどうする?

新規契約時に「着手金30%・納品翌月末払い」など、入金サイクルを短くする条件を提示してください。既存取引先には、次回契約更新時に条件変更を打診しましょう。

開業資金の支払いは4段階で優先

万が一資金が足りなくなったとき、どの支払いを優先すべきか決めておくことが重要です。優先順位を間違えなければ、再起の道は残されます。

| 最優先 | 税金・社会保険料 | 延滞税が重く、差押えリスクが最も高い | 絶対厳守 |

| 第2優先 | 従業員給与 | 労働基準法に関わり、離職・信用崩壊を招く | 信頼維持 |

| 第3優先 | 仕入先・外注費 | 支払いが滞ると取引停止=売上が作れなくなる | 事業継続 |

| 第4優先 | 借入金返済・家賃 | 事前に事情を説明すれば、猶予交渉の余地がある | 要相談 |

「支払いが厳しい」と感じたら、第4優先の相手に早めに連絡してください。誠実な事前連絡があれば、多くの場合は猶予を得られます。

CHECK

月次カレンダーにすべての支払日を登録し、各支払日の「3営業日前」に口座残高確認のアラートを設定する(20分)

開業資金の支払い優先に関するよくある質問

Q. 税金を払えない場合はどうする?

税務署に相談してください。分割納付や猶予制度があります。放置すると延滞税が加算され、最悪の場合は差押えになるため、早めの相談が重要です。

Q. 家賃を滞納するとどうなる?

1〜2ヶ月の滞納で即退去にはなりませんが、信用を失います。事前に大家さんや管理会社に連絡し、支払い計画を提示してください。

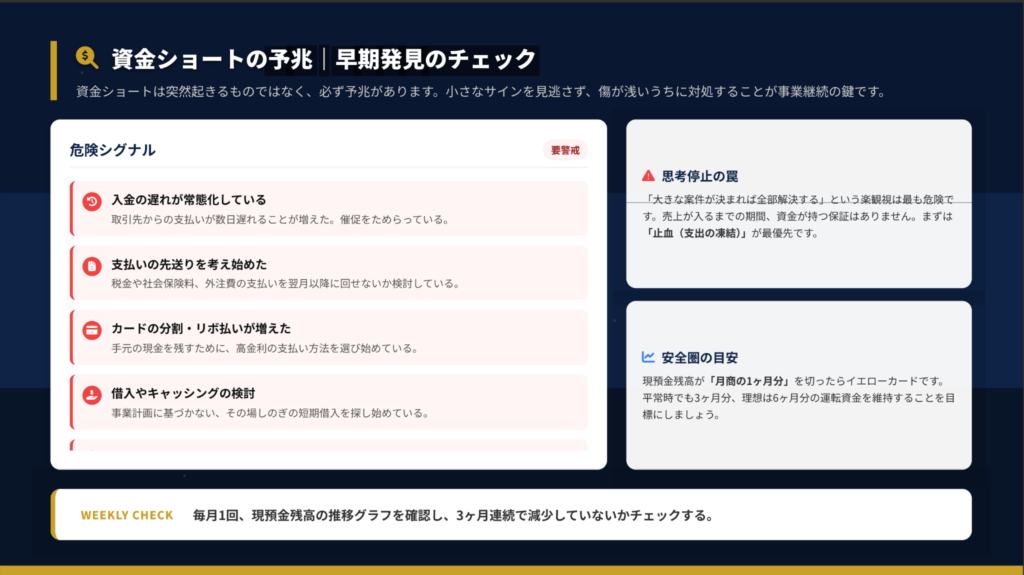

開業資金の危機は4つの予兆で察知

資金ショートは突然起きるものではありません。必ず予兆があります。小さなサインを見逃さず、傷が浅いうちに対処しましょう。

| 入金の遅れが常態化 | 取引先からの支払いが数日遅れることが増えた。催促をためらっている | 入金管理の徹底 |

| 支払いの先送りを検討 | 税金や外注費の支払いを翌月以降に回せないか検討している | 支出の見直し |

| カードの分割・リボ払いが増加 | 手元の現金を残すために、高金利の支払いを選び始めている | 固定費削減 |

| 借入やキャッシングの検討 | 事業計画に基づかない、その場しのぎの短期借入を探し始めている | 資金繰り表の確認 |

「大きな案件が決まれば全部解決する」という楽観視は最も危険です。売上が入るまでの期間、資金が持つ保証はありません。まずは「止血(支出の凍結)」が最優先です。

安全圏の目安は、現預金残高が「月商の1ヶ月分」を切ったらイエローカード。平常時でも3ヶ月分、理想は6ヶ月分の運転資金を維持することを目標にしましょう。

CHECK

毎月1回、現預金残高の推移グラフを確認し、3ヶ月連続で減少していないかチェックする(10分)

開業資金の危機察知に関するよくある質問

Q. 予兆に気づいたらまず何をすべき?

まず「止血」です。不要なサブスク解約、広告費の停止、役員報酬のカットなど、聖域なく固定費を削ってください。次に入金の前倒し交渉、支払いの延期交渉を同時に進めます。

Q. 誰に相談すればいい?

税理士や中小企業診断士に相談してください。日本政策金融公庫や商工会議所でも無料相談を受け付けています。

開業資金の緊急対応は5つの手段

緊急時は「躊躇せず、早く、小さく、複数を同時に打つ」ことが鉄則です。手元の現金を確保し、事業存続の時間を稼ぎましょう。

| 入金前倒し | 取引先に連絡し、請求書の支払いを早めてもらうよう依頼。少額でも早期回収を優先 | 信頼関係がある取引先 |

| 支払延期 | 仕入先や外注先に事情を説明し、支払い期日を翌月以降に延ばしてもらう。誠実な事前連絡が必須 | 長期取引のある相手 |

| 短期融資 | 公庫の「セーフティネット貸付」や銀行の当座貸越を活用。審査に時間がかかるため早めに動く | 審査に通る見込みがある場合 |

| コスト即時削減 | 役員報酬のカット、広告費の停止、不要なサブスク解約など、聖域なく固定費を削る | 即効性が必要な場合 |

| 一時的縮小・休業 | 赤字部門の停止や、一時休業で変動費を止める。出血を止めることを最優先にする | 最終手段 |

緊急時は「1つの手段で解決しよう」としないでください。入金前倒し+支払延期+コスト削減を同時に進めることで、効果が出やすくなります。

CHECK

「優先交渉先リスト(入金・支払)」を作成し、誰に・いつ・どう連絡するかを書き出す(30分)

開業資金の緊急対応に関するよくある質問

Q. 取引先に入金前倒しを依頼するのは失礼?

事情を説明すれば、多くの取引先は協力してくれます。「資金繰りが厳しい」とは言わず、「早期入金いただけると助かります」程度の表現で依頼してください。

Q. 休業すると再開が難しくなる?

業種によります。取引先との関係が重要な業種は、休業ではなく「縮小営業」を検討してください。

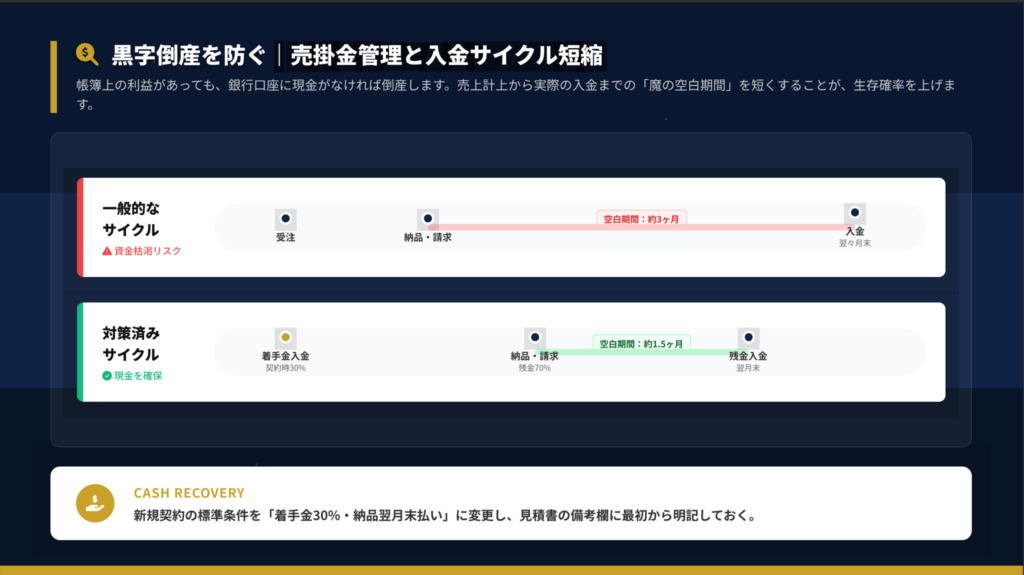

開業資金の回収は1.5ヶ月に短縮可能

帳簿上の利益があっても、銀行口座に現金がなければ倒産します。売上計上から実際の入金までの「魔の空白期間」を短くすることが、生存確率を上げます。

| 一般的なサイクル | 受注→納品・請求→入金(翌々月末) | 約3ヶ月 | 既存の取引慣行 |

| 対策済みサイクル | 着手金入金(契約時30%)→納品・請求(残金70%)→残金入金(翌月末) | 約1.5ヶ月 | 新規契約時に提示 |

着手金を設定するだけで、空白期間を半分に短縮できます。新規契約の際は、最初から「着手金30%・納品翌月末払い」を見積書に明記しておきましょう。

既存取引先に対しても、次回契約更新時に条件変更を打診することは可能です。「値下げしてほしい」と言われた場合に、「価格は維持しますが、支払いサイクルを短くしていただけませんか」と交渉するのも一つの手です。

CHECK

新規契約の標準条件を「着手金30%・納品翌月末払い」に変更し、見積書の備考欄に最初から明記しておく(10分)

開業資金の回収短縮に関するよくある質問

Q. 着手金を設定すると受注率が下がる?

業界や取引先によりますが、多くの場合は大きな影響はありません。むしろ「しっかりした事業者」という印象を与えることもあります。

Q. 既存取引先の支払いサイクルを変更できる?

可能ですが、慎重に進めてください。長期取引のある相手なら、「経理処理の都合で」など、角の立たない理由を添えて依頼するのがおすすめです。

まとめ:開業資金は計画と管理が鍵

開業資金の準備から運用まで、一気に解説してきました。最後に重要なポイントを整理します。

開業資金は「初期費用+運転資金6ヶ月分」が基本です。業種によって10万円から1,000万円以上まで幅がありますが、計算式はシンプルで「必要資金 =(毎月の固定費 × 6ヶ月)+ 初期費用合計」です。

資金調達は「自己資金→親族→金融機関→補助金」の順で検討してください。いきなり借金を背負うのではなく、返済不要な資金を最優先にすることで、リスクを抑えられます。

そして何より重要なのが、開業後の資金繰り管理です。「黒字倒産」を防ぐために、毎月の入金・出金・残高を3ヶ月先まで予測し、資金ショートの予兆を早期に察知してください。

個別の状況については、税理士や中小企業診断士などの専門家にご相談ください。

開業は不安がつきものですが、資金計画がしっかりしていれば、精神的な余裕を持って事業に集中できます。この記事が、あなたの開業準備の一助になれば幸いです。

状況別・次の一歩

| まだ必要金額がわからない | 固定費リストを作成し、6ヶ月分を計算する | 30分 |

| 資金が足りない | 日本政策金融公庫に電話予約し、必要書類を確認する | 15分 |

| 開業後の管理が不安 | エクセルで3ヶ月先までのキャッシュフロー表を作成する | 60分 |

開業資金に関するよくある質問

Q. 開業資金がゼロでも開業できる?

業種によっては可能ですが、運転資金がないと精神的余裕がなくなり、焦って悪い判断をするリスクが高まります。最低でも生活費3ヶ月分は確保してから開業することをおすすめします。

Q. 開業資金を貯めるのに何年かかる?

目標金額と毎月の貯蓄額によります。たとえば100万円を貯めるなら、毎月5万円で20ヶ月、毎月10万円で10ヶ月です。副業で収入を増やしながら貯蓄するのが効率的です。

Q. 開業後に追加で資金が必要になったらどうする?

まず資金繰り表で状況を把握し、入金前倒し交渉や支出削減を検討してください。それでも足りない場合は、日本政策金融公庫のセーフティネット貸付や、取引銀行への相談を検討しましょう。

ホワイトペーパーダウンロード

本記事は「開業資金と資金繰りの完全ガイド」の内容を元に作成しています。 より詳しい図解・チェックリスト・計算シートは、以下からダウンロードできます。

※記事内容は2025年12月時点の情報に基づいています。法律・制度は改正される可能性があるため、最新情報は各公的機関・公式サイトでご確認ください。