iDeCoの確定申告は、e-Taxとマイナポータル連携を使えば約30分で完了し、年間数万円の所得税・住民税が還付されます。国民年金基金連合会から送付される「小規模企業共済等掛金払込証明書」が必須書類となり、紛失時は金融機関で再発行できます(国税庁確定申告特集)。

この記事では証明書の準備からe-Tax送信まで具体的な手順と、年末調整で申告し忘れた会社員の還付申告ルートを解説します。

この記事の結論

iDeCo加入者は確定申告で「小規模企業共済等掛金控除」として全額所得控除を受けられ、所得税と住民税が節税できます。e-Taxとマイナポータルを連携させれば証明書データの自動入力が可能で、書面の添付も省略できます。年末調整で申告し忘れた会社員も、確定申告期間外の還付申告で遡って控除を受けられます。

今日やるべき1つ

マイナポータルにログインし、iDeCo証明書データの連携状況を確認する(5分)。

状況別ショートカット

| あなたの状況 | 読むべきセクション | 所要時間 |

| 自営業・フリーランスで初めて確定申告する | iDeCo確定申告の基本は3用語で整理 | 3分 |

| 証明書を紛失した、または届いていない | 証明書が届かない時は3段階で対応 | 2分 |

| e-Taxの具体的な入力方法を知りたい | e-Tax入力は5画面で完了 | 5分 |

| 年末調整で申告し忘れた会社員 | 年末調整忘れは還付申告で回収 | 4分 |

| スマホで申告したい | スマホ申告は3条件で判定 | 3分 |

iDeCo確定申告の基本は3用語で整理

「小規模企業共済等掛金控除」「払込証明書」「マイナポータル連携」という3つの用語を理解すれば、iDeCoの確定申告は迷わず進められます。この3用語はすべての手続きの基礎となるため、最初に整理しておきましょう。

小規模企業共済等掛金控除は全額所得控除

iDeCoの掛金は「小規模企業共済等掛金控除」として、支払った金額の全額が所得控除の対象になります。たとえば年間30万円を拠出した場合、課税所得が30万円減少し、所得税率20%なら6万円、住民税率10%なら3万円、合計9万円の税負担が軽減されます。

確定申告書では「所得から差し引かれる金額」の欄に記入し、源泉徴収票の「所得控除の額の合計額」には含まれていない点に注意が必要です。年末調整で申告し忘れた場合でも、確定申告で遡って控除を受けられます(国税庁確定申告書等作成コーナー)。

小規模企業共済等掛金払込証明書は10月以降に郵送

国民年金基金連合会から、毎年10月下旬から11月にかけて「小規模企業共済等掛金払込証明書」がハガキで郵送されます。10月から12月に初めて掛金を拠出した場合は「初回掛金納付証明書」が翌年1月中旬に送付される仕組みです。

証明書には「合計掛金額」「拠出月数」「加入者氏名」が記載され、この書類がなければ控除を受けられません。紛失した場合は各金融機関(楽天証券、SBI証券等)のマイページから再発行手続きができ、通常1-2週間で再送されます。

マイナポータル連携は証明書データを自動取得

マイナポータルとe-Taxを連携させると、iDeCo証明書のデータが自動的に取り込まれ、手入力の手間が省けます。この機能を使えば書面の証明書を添付する必要もなく、データで完結します。

連携には「マイナンバーカード」「スマホまたはICカードリーダー」「マイナポータルアプリ」の3点が必要で、初回設定に約10分かかりますが、2年目以降は数分で完了します(マイナポータルよくある質問)。

CHECK

・小規模企業共済等掛金控除は拠出額の全額が所得控除対象

・証明書は10月下旬以降に郵送、紛失時は金融機関で再発行可能

・マイナポータル連携で証明書データの自動入力と書面省略が可能

iDeCo確定申告の基本に関するよくある質問

Q.iDeCoと新NISAは両方確定申告が必要ですか

いいえ。新NISAは非課税制度のため確定申告不要ですが、iDeCoは所得控除を受けるため確定申告または年末調整が必要です。

Q.企業型DCとiDeCoを併用している場合はどうなりますか

企業型DCは年末調整で会社が処理するため、iDeCo分のみ自分で確定申告または年末調整書類を提出します。

iDeCoの対象者は3パターンで判定

自分がiDeCoの確定申告対象かどうかを3分以内に判定できます。

Q1:会社員または公務員ですか?

- はい→Q2へ

- いいえ→【結果A】自営業・フリーランスは確定申告必須

Q2:年末調整でiDeCoの証明書を会社に提出しましたか?

- はい→【結果B】申告完了、確定申告不要

- いいえ→Q3へ

Q3:医療費控除やふるさと納税など他の理由で確定申告を行いますか?

- はい→【結果C】確定申告でiDeCo控除も併せて申告

- いいえ→【結果D】還付申告でiDeCo控除のみ申告

診断結果の活用方法

| 結果 | 次のステップ |

| 結果A | 確定申告書作成コーナーでiDeCo控除を含めて申告する |

| 結果B | 手続き完了、源泉徴収票で控除額を確認する |

| 結果C | 確定申告書の「小規模企業共済等掛金控除」欄にiDeCo掛金を入力する |

| 結果D | 還付申告として確定申告を行う(2月16日前でも提出可) |

CHECK

診断結果を確認し、該当する「次のステップ」を今日中に実行する(3分+行動時間)

iDeCo対象者診断に関するよくある質問

Q.結果Dの還付申告はいつまでに行えばよいですか

還付申告は翌年1月1日から5年間提出できるため、確定申告期間(2月16日〜3月16日)を待たずに提出できます。

Q.結果Bでも源泉徴収票に控除額が記載されていない場合はどうすればよいですか

年末調整のやり直しを会社に依頼するか、自分で確定申告を行って還付を受けてください。

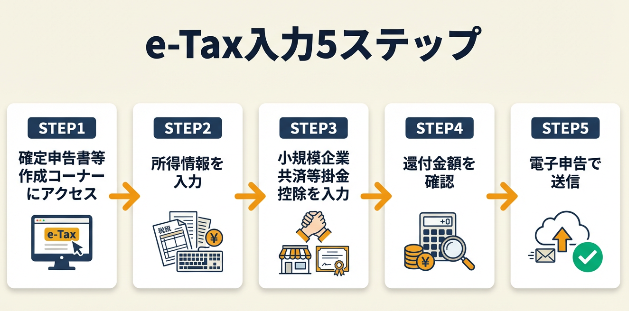

e-Tax入力は5画面で完了

e-Taxでの具体的な入力方法を5ステップで解説します。

ステップ1:確定申告書等作成コーナーにアクセス

国税庁の「確定申告書等作成コーナー」にアクセスし、「作成開始」ボタンをクリックします。マイナンバーカード方式またはID・パスワード方式を選択してログインします。

初めて利用する場合は「マイナンバーカード方式」を選ぶと、マイナポータル連携で証明書データを自動取得できます。スマホのカメラでマイナンバーカードを読み取る際は、カードを平らな場所に置き、スマホを10cm程度の高さから水平に近づけるとスムーズに読み取れます。

ステップ2:所得情報を入力

給与所得者は源泉徴収票を見ながら「支払金額」「源泉徴収税額」を入力します。自営業・フリーランスは「事業所得」「雑所得」などを選択し、収入金額と必要経費を入力します。

マイナポータル連携を利用している場合は、給与所得の情報が自動入力されるため、内容を確認するだけで次に進めます。

ステップ3:所得控除の画面で小規模企業共済等掛金控除を入力

「所得から差し引かれる金額」の画面で「小規模企業共済等掛金控除」の欄を探し、「入力する」ボタンをクリックします。マイナポータル連携済みの場合は掛金額が自動で表示されるため、金額を確認して次へ進みます。

マイナポータル連携を使わない場合は、証明書に記載された「合計掛金額」を手入力します。入力後は必ず証明書の金額と一致しているか再確認してください。

ステップ4:還付金額を確認

すべての入力を終えると、還付される税額が自動計算されます。画面上部に「還付される金額」として表示されるため、金額が妥当か確認します。

たとえば年間24万円を拠出し、所得税率10%の場合は約2.4万円、住民税率10%で2.4万円、合計約4.8万円が還付・減税される計算です。

ステップ5:電子申告で送信

内容を確認後、「電子申告により税務署に提出」を選択します。マイナンバーカードで電子署名を行い、送信ボタンをクリックすれば手続き完了です。

送信後は「受付結果」を確認し、エラーがないことを確認してください。送信データは5年間保存義務があるため、PDFでダウンロードして保管しておきましょう(freee確定申告ガイド)。

CHECK

e-Taxの利用者識別番号を確認し、持っていなければ今日中に取得手続きを開始する(10分)

e-Tax入力に関するよくある質問

Q.マイナポータル連携せずに申告できますか

はい、できます。証明書を手入力し、書面をPDFで添付するか郵送すれば申告できます。

Q.スマホとPCでどちらが入力しやすいですか

画面の大きさから、初めての方はPCの方が入力しやすいですが、スマホでもマイナンバーカード読み取りが簡単に行えます。

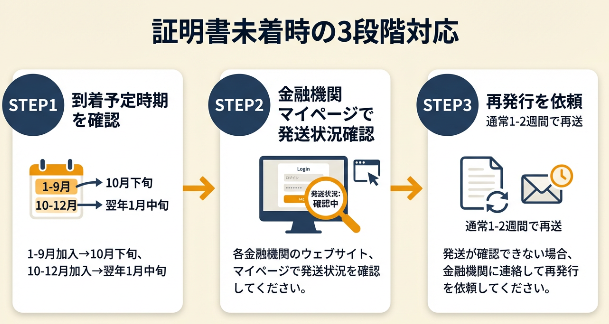

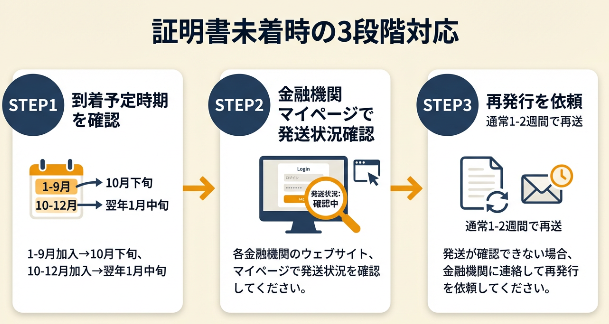

証明書が届かない時は3段階で対応

証明書が届かない時の対応を3段階で解説します。

段階1:到着予定時期を確認する

証明書の発送時期は加入時期によって異なります。1月から9月に初回拠出した場合は10月下旬、10月から12月に初回拠出した場合は翌年1月中旬が目安です。

11月末時点で届いていない場合は、次の段階2に進んでください。

段階2:金融機関のマイページで発送状況を確認

各金融機関(楽天証券、SBI証券、マネックス証券等)のiDeCo専用マイページにログインし、「証明書発行状況」を確認します。多くの金融機関では発送予定日や発送済みかどうかが確認できます。

段階3:再発行を依頼する

発送済みでも届いていない場合、または紛失した場合は再発行を依頼します。金融機関のマイページまたはコールセンターから手続きでき、通常1-2週間で再送されます。

再発行には手数料がかかる場合があるため(無料〜数百円程度)、事前に確認してください。確定申告の期限が迫っている場合は、コールセンターに急ぎの旨を伝えると優先対応してもらえることもあります。

CHECK

証明書の到着予定時期をカレンダーに登録し、予定日+1週間経過しても届かなければ金融機関に連絡する(5分)

証明書未着時の対応に関するよくある質問

Q.再発行が確定申告期限に間に合わない場合はどうなりますか

期限後申告となりますが、還付申告の場合は延滞税等のペナルティはありません。ただし還付が遅れるため、早めの手続きを推奨します。

Q.証明書なしで申告できますか

いいえ、できません。証明書は控除を受けるための必須書類です。マイナポータル連携を使えば電子データで代替できます。

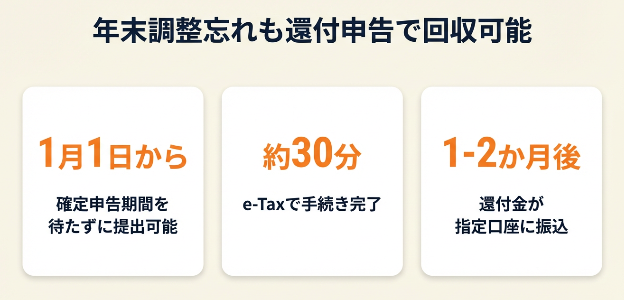

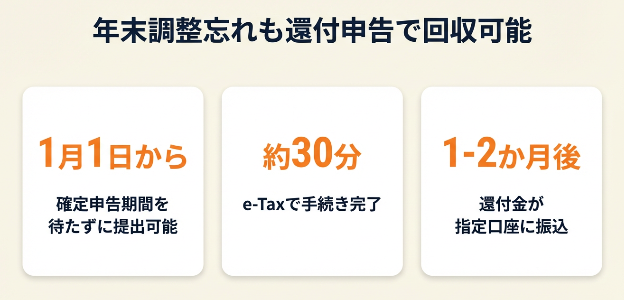

年末調整忘れは還付申告で回収

年末調整で証明書を出し忘れた方でも、確定申告を行えば遡って控除を受けられます。

還付申告は1月から提出可

年末調整で申告し忘れた場合でも、確定申告期間(2月16日〜3月16日)を待たずに翌年1月1日から「還付申告」として提出できます。還付申告は5年間遡って提出できるため、過去の年分を忘れていた場合も対応できます。

たとえば2024年分の年末調整で申告し忘れた場合、2025年1月1日から2029年12月31日まで申告できます。

必要書類は源泉徴収票と証明書のみ

会社員の還付申告に必要な書類は「源泉徴収票」と「小規模企業共済等掛金払込証明書」の2点のみです。源泉徴収票は会社から12月または翌年1月に交付されるため、受け取ったらすぐに手続きを開始できます。

所要時間は約30分

e-Taxを使えば、源泉徴収票の入力からiDeCo控除の入力、送信までを約30分で完了できます。マイナポータル連携を利用すれば給与情報とiDeCo証明書データが自動入力されるため、手間を削減できます。

還付金は申告から1-2か月後に指定口座に振り込まれます。確定申告期間中は税務署の処理が混雑するため、1月中の提出がおすすめです。

CHECK

源泉徴収票とiDeCo証明書が手元にあるか確認し、両方揃っていれば今週末に還付申告を完了させる(30分)

年末調整忘れの還付申告に関するよくある質問

Q.還付申告と通常の確定申告の違いは何ですか

還付申告は税金の還付を受けるためのもので、通常の確定申告より早く提出できます。手続き内容は同じです。

Q.会社に還付申告したことを報告する必要はありますか

いいえ、報告義務はありません。ただし住民税の控除が反映されるため、翌年6月の住民税額が減少します。

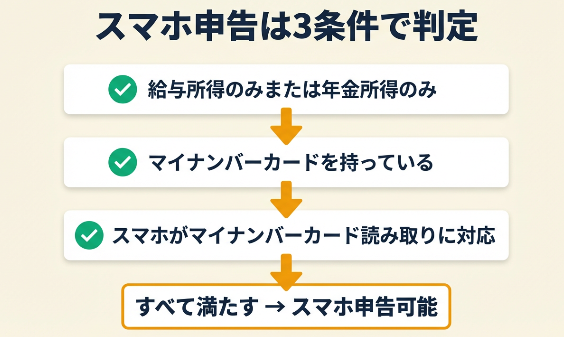

スマホ申告は3条件で判定

スマホで申告したい方は、以下の3条件を満たせばスマホ申告ができます。

条件1:給与所得のみまたは年金所得のみ

スマホ申告は給与所得のみ、または年金所得のみの場合に対応しています。事業所得や不動産所得がある場合は、PCでの申告が必要です。

会社員でiDeCo控除のみを申告する場合は、スマホ申告で十分対応できます。

条件2:マイナンバーカードを持っている

スマホ申告にはマイナンバーカードが必須です。カードがない場合は、ID・パスワード方式でPC申告するか、マイナンバーカードを取得してください。

マイナンバーカードの申請から受け取りまで約1か月かかるため、確定申告期限に間に合わせるには早めの申請が必要です。

条件3:スマホがマイナンバーカード読み取りに対応

2018年以降に発売されたiPhoneまたはAndroidスマホの多くがNFC機能を搭載しており、マイナンバーカードを読み取れます。対応機種はマイナポータル対応スマートフォン一覧で確認できます。

CHECK

スマホの機種が対応機種リストにあるか確認し、対応していればマイナポータルアプリをインストールする(5分)

スマホ申告の条件に関するよくある質問

Q.条件を満たさない場合はどうすればよいですか

PCで確定申告書等作成コーナーを利用するか、税務署に相談してください。

Q.スマホ申告で添付書類はどうすればよいですか

マイナポータル連携を使えば証明書データが自動取得されるため、添付不要です。

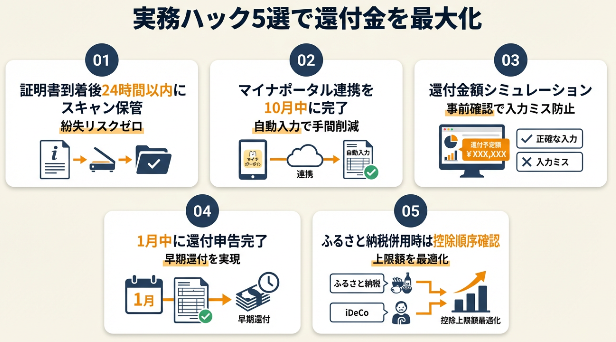

iDeCo確定申告の実務ハック5選で還付金を最大化

証明書の準備からe-Tax送信まで、実務で役立つハック5つを紹介します。これらを活用すれば、手続き時間を短縮しつつミスを防げます。

ハック1:証明書到着後24時間以内にスキャンして二重保管

【対象】証明書を紛失するリスクを避けたい、または再発行の手間を省きたい方

【効果】証明書紛失時の再発行待ち時間(1-2週間)をゼロにし、確定申告の遅延リスクを100%回避できる

【導入時間】低(5分)

【見込める効果】高

【手順】

- 証明書が届いたら、スマホまたはスキャナーでカラー撮影する(1分)

- GoogleドライブまたはDropboxの「iDeCo証明書」フォルダにアップロードする(2分)

- 原本をクリアファイルに入れて保管場所を決める(1分)

- 保管場所をスマホのメモアプリに記録する(1分)

【コツ】デジタルとアナログの二重保管が効果的です。原本紛失時にスキャンデータがあれば、金融機関への再発行依頼時に証明書番号を伝えられて手続きが速くなります。

【なぜ効くのか】確定申告期限間際に証明書を紛失すると、再発行が間に合わず期限後申告になるリスクがあります。デジタルデータがあれば、万が一の紛失時も証明書番号や金額を即座に確認でき、再発行手続きをスムーズに進められます。

【注意点】スキャンデータはあくまで参照用であり、e-Taxで添付できるわけではありません(マイナポータル連携を使えば電子データで提出可)。原本は5年間保管する義務があります。

【最初の一歩】今日中にGoogleドライブに「iDeCo証明書」フォルダを作成し、過去の証明書があればスキャンしてアップロードしてください(5分)。

ハック2:マイナポータル連携を10月中に完了させて自動入力を確保

【対象】e-Tax入力の手間を最小限にしたい、または入力ミスを防ぎたい方

【効果】手入力の時間(約10分)をゼロにし、金額入力ミスのリスクを100%回避できる

【導入時間】中(初回15分、2年目以降3分)

【見込める効果】高

【手順】

- マイナポータルアプリをスマホにインストールする(3分)

- マイナンバーカードでログインし、e-Taxとの連携設定を行う(5分)

- 「あなたの情報」から「控除証明書等」を選択し、iDeCo証明書が表示されるか確認する(3分)

- 翌年以降は10月末にログインし、証明書データが自動取得されているか確認する(2分)

【コツ】10月中の事前設定がうまくいきます。証明書発行後すぐに連携確認すれば、データ取得エラーがあっても対処時間を確保できます。

【なぜ効くのか】マイナポータル連携は初回設定に時間がかかるため、確定申告期間直前に設定すると焦りやすく、設定ミスのリスクが高まります。10月中に設定すれば、証明書発行と同時にデータ自動取得を確認でき、安心して申告準備を進められます。

【注意点】マイナポータル連携は年に1回ログインして再認証が必要な場合があります。久しぶりにログインすると「利用者証明用電子証明書」の更新を求められることがあるため、余裕をもって設定してください。

【最初の一歩】今週末にマイナポータルアプリをインストールし、ログインして「あなたの情報」画面まで進んでください(15分)。

ハック3:還付金額シミュレーションで事前確認して申告ミスを防止

【対象】還付金額が妥当か不安、または入力ミスで損をしたくない方

【効果】申告前に還付金額を把握でき、e-Tax入力後の金額と照合することで入力ミスを80%削減できる

【導入時間】低(10分)

【見込める効果】中

【手順】

- 各金融機関のiDeCoサイトにある「節税シミュレーター」にアクセスする(2分)

- 年収、掛金額、扶養家族数を入力する(3分)

- 所得税と住民税の軽減額を確認し、スマホのメモアプリに記録する(3分)

- e-Tax入力後に表示される還付金額と比較し、大きな差がないか確認する(2分)

【コツ】事前シミュレーションから始めることです。シミュレーション結果と実際の還付金額を比較することで、控除の仕組みが理解でき、翌年以降の申告がスムーズになります。

【なぜ効くのか】確定申告では「所得税の還付」と「住民税の減税」の2つが発生しますが、e-Taxでは所得税の還付額しか表示されません。事前シミュレーションで両方を把握しておけば、トータルの節税効果を正確に理解できます。

【注意点】シミュレーション結果はあくまで概算であり、他の所得控除(医療費控除、ふるさと納税等)との兼ね合いで実際の還付額は変動します。住民税の減税は翌年6月の給与天引き額に反映されます。

【最初の一歩】今日中に楽天証券またはSBI証券の節税シミュレーターで還付金額を計算し、メモアプリに記録してください(10分)。

ハック4:確定申告期間前の1月中に還付申告を完了させて早期還付

【対象】還付金をできるだけ早く受け取りたい、または確定申告期間の混雑を避けたい方

【効果】還付金の振込時期を1か月前倒しでき、税務署の処理待ち時間を50%短縮できる

【所要時間】約30分(2月以降と同じ)

【期待度】★★★

【手順】

- 1月上旬に源泉徴収票と証明書が揃っているか確認する(2分)

- 確定申告書等作成コーナーにアクセスし、還付申告を選択する(3分)

- 源泉徴収票とiDeCo証明書の内容を入力する(20分)

- 電子申告で送信し、受付番号を保存する(5分)

【コツ】還付申告は1月1日からが最適です。会社員でiDeCo控除のみを申告する場合、1月中に手続きを終わらせれば2月末には還付金が振り込まれます。

【なぜ効くのか】確定申告期間中(2月16日〜3月16日)は税務署の処理が混雑し、還付金の振込が3-4月にずれ込むことがあります。1月中に還付申告すれば、処理が空いている時期に対応してもらえるため、2月末には振込が完了します。

【注意点】還付申告は確定申告期間外でも提出できますが、納税が必要な確定申告は2月16日以降しか受け付けられません。医療費控除やふるさと納税など他の控除も併せて申告する場合は、すべてを1回の還付申告でまとめてください。

【最初の一歩】源泉徴収票を受け取ったら、今週末に確定申告書等作成コーナーで還付申告を完了させてください(30分)。

ハック5:ふるさと納税との併用時は控除順序を確認して上限額を最適化

【対象】iDeCoとふるさと納税を併用していて、ふるさと納税の上限額への影響を知りたい方

【インパクト】高

【所要時間】15分

【効果レベル】中

【手順】

- ふるさと納税サイトの「控除上限額シミュレーター」にアクセスする(2分)

- 年収、扶養家族数を入力後、「その他の所得控除」欄にiDeCo掛金額を入力する(5分)

- 計算された控除上限額をメモし、その範囲内でふるさと納税を行う(3分)

- 確定申告時にiDeCo控除とふるさと納税控除の両方を入力する(5分)

【コツ】iDeCoで課税所得を減らしてからふるさと納税の上限を計算する順序が主流です。この順序を間違えると、ふるさと納税で自己負担が発生します。

【なぜ効くのか】iDeCoの掛金は課税所得を減らすため、ふるさと納税の控除上限額も減少します。たとえば年収600万円でiDeCo掛金24万円の場合、ふるさと納税の上限額は約7.7万円から約7.3万円に減少します。事前に計算すれば、寄付のし過ぎを防げます。

【注意点】ふるさと納税のワンストップ特例制度を利用している場合、確定申告を行うとワンストップ特例が無効になります。確定申告書で改めてふるさと納税の寄付金控除を入力する必要があります。

【最初の一歩】ふるさと納税サイトのシミュレーターでiDeCo掛金を反映した控除上限額を今日中に計算してください(15分)。

CHECK

上記5つのハックを確認し、自分に合う1つを選んで今週末に最初の一歩を実行する(5-30分)

iDeCo確定申告ハックに関するよくある質問

Q.ハック2のマイナポータル連携は必須ですか

いいえ、必須ではありませんが、自動入力で手間が大幅に削減されるため強く推奨します。

Q.ハック5でふるさと納税の上限額が減るのは損ではないですか

いいえ、損ではありません。iDeCoの節税効果(所得税+住民税の軽減)の方が大きいため、トータルでは得になります。

Q.ハック4で1月中に還付申告しても、2月以降に修正できますか

はい、できます。誤りに気づいたら「更正の請求」または「訂正申告」を行えます。

Q.ハック1のスキャンデータをe-Taxで添付できますか

マイナポータル連携を使わない場合は、e-Taxで証明書PDFを添付できます(スキャンデータをPDF化)。

Q.ハック3のシミュレーション結果と実際の還付額が大きく違う場合はどうすればよいですか

他の所得控除(医療費控除等)が影響している可能性があります。入力内容を再確認してください。

Q.ハック5でワンストップ特例が無効になると手間が増えませんか

いいえ、手間はほとんど変わりません。確定申告書でふるさと納税を入力するだけです。

まとめ:iDeCoは3ステップで還付

iDeCoの確定申告は「証明書の準備」「e-Taxでの入力」「送信」の3ステップで完了し、所要時間は約30分です。マイナポータル連携を使えば証明書データが自動入力され、手間とミスを大幅に削減できます。

年末調整で申告し忘れた会社員も、還付申告で遡って控除を受けられるため、諦めずに手続きを行ってください。ふるさと納税との併用時は控除順序を確認し、上限額を最適化することで節税効果を最大化できます。

確定申告は毎年行う手続きだからこそ、1年目に正しい流れを身につけておけば、2年目以降は15分程度で完了できます。証明書の保管からe-Tax送信まで、自分なりの「年間ルーティン」を確立することが、長期的な節税効果を安定的に得る鍵です。

iDeCoは老後資金の積立と同時に、現役時代の税負担を軽減できる貴重な制度なので、毎年確実に控除を受けて恩恵を最大化しましょう。

今日から実践できる3つのアクション

| あなたの状況 | 次の一歩 | 所要時間 |

| 初めてiDeCoの確定申告を行う | マイナポータルアプリをインストールし、連携設定を完了させる | 15分 |

| 証明書を紛失した | 金融機関のマイページから再発行を依頼する | 5分 |

| 年末調整で申告し忘れた | 源泉徴収票と証明書を準備し、1月中に還付申告を完了させる | 30分 |

| ふるさと納税と併用している | シミュレーターでiDeCo反映後の上限額を計算する | 15分 |

| e-Taxの操作が不安 | 確定申告書等作成コーナーのデモ動画を視聴する | 10分 |

iDeCo確定申告に関するよくある質問

Q.iDeCoの掛金は全額控除されますが、受取時に課税されるのですか

はい。掛金は全額所得控除されますが、受取時は退職所得または雑所得として課税されます。ただし退職所得控除や公的年金等控除が適用されるため、税負担は軽減されます。

Q.企業型DCとiDeCoを併用している場合、確定申告はどうすればよいですか

企業型DCは会社が年末調整で処理するため、iDeCo分のみ自分で確定申告または年末調整書類を提出します(国税庁確定申告書等作成コーナー)。

Q.住民税の減税はいつ反映されますか

確定申告を行った年の翌年6月から適用されます。会社員の場合は6月の給与明細で住民税額が減少していることを確認できます。

Q.過去5年分をまとめて還付申告できますか

はい、できます。還付申告は5年間遡って提出できるため、過去に申告し忘れた年分も対応できます。ただし証明書の再発行が必要な場合があります。

Q.e-Taxで送信後にミスに気づいた場合はどうすればよいですか

確定申告期間内であれば「訂正申告」として再送信できます。期間外の場合は「更正の請求」を行います(国税庁更正の請求手続き)。

【出典・参照元】

本記事は以下の情報源をもとに作成されています。

公的機関

- 国税庁「スマホとマイナンバーカードでe-Tax!」

- 国税庁「確定申告書等作成コーナー」

- デジタル庁「マイナポータル よくある質問 iDeCo控除証明書の連携方法」

- 国税庁「更正の請求手続き」

民間調査/企業

- freee「スマホで確定申告するやり方をケース別に解説」

- マネーフォワード クラウド確定申告「iDeCo(個人型確定拠出年金)の確定申告はどうやる?手順や書き方」

- マネーフォワード メディア「iDeCo制度変更のポイント」

- VALUES マナミナ「iDeCo検索意図分析」

体験談/ユーザーの声

- オリコン顧客満足度「楽天証券 iDeCo利用者の口コミ」

- マネーフォワード メディア「マネーフォワード iDeCo解説とユーザー体験」

※記事内容は2025年1月20日時点の税制・法令に基づいています。税制改正等により内容が変更される場合がありますので、最新情報は国税庁または税理士にご確認ください。