延滞税は納期限翌日から年2.4%、2カ月超で年8.7%の利率が適用されます。国税庁の計算式「未納額×利率×日数÷365」で算出でき、早期納付が負担軽減の鍵です。本記事では計算方法から実務ツール、仕訳処理まで7ステップで解説します。

※本記事の情報は2025年1月時点のものです。

この記事の結論

延滞税は法定納期限の翌日から完納日まで日割りで発生します。2カ月以内と2カ月超で適用利率が異なるため、早期納付が負担軽減の鍵です。1,000円未満は徴収されないルールがあり、短期間の遅延であれば実質ゼロになるケースもあります。国税庁の自動計算ツールや民間シミュレーションを活用すれば、延滞税額を5分以内で概算できます。

最初の一歩

未納税額・法定納期限・完納予定日の3つを確認し、国税庁の延滞税計算ページで概算額を算出する(10分)。

状況別:読むべきセクション

| あなたの状況 | 読むべきセクション | 所要時間 |

| 延滞税の基本を知りたい | 延滞税計算の基本は3用語で整理 | 5分 |

| 自分の延滞税額を知りたい | 延滞税計算は2段階の利率で算出 | 8分 |

| 自分の状況を診断したい | 延滞税の対応を3分で診断 | 3分 |

| 修正申告・更正のケースを知りたい | 延滞税の実例は2パターンで比較 | 5分 |

| 実務の管理術を知りたい | 延滞税管理は5つの仕組みで解決 | 10分 |

| 税目別の違いを確認したい | 延滞税は税目別に4点をチェック | 5分 |

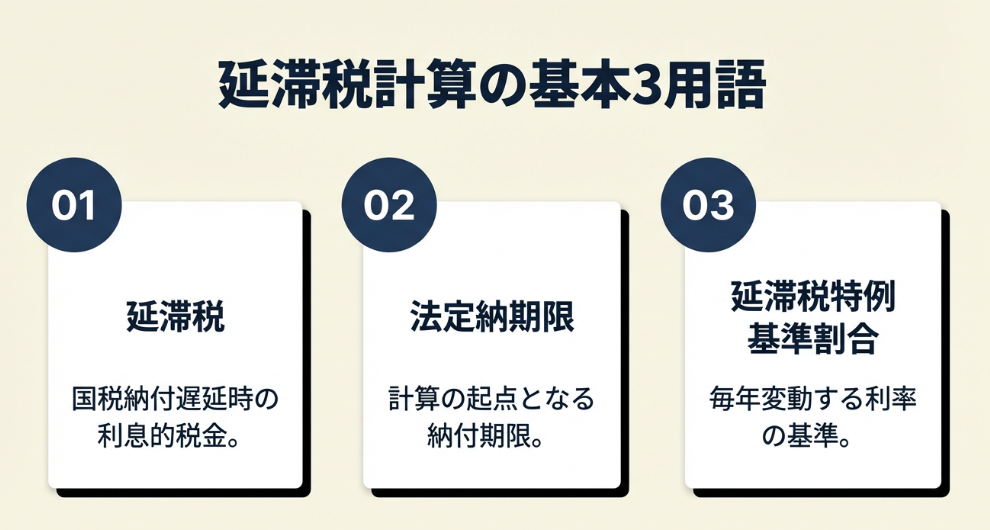

延滞税計算の基本は3用語で整理

延滞税がどのように発生するのか——この疑問を解消するには、基本となる3つの用語を押さえることが近道です。

延滞税は利息的性格の税金

延滞税とは、国税の納付が法定納期限までに行われなかった場合に課される、利息的な性格を持つ税金です(延滞税の計算方法|国税庁)。所得税、法人税、消費税、源泉所得税など、あらゆる国税で同様のルールが適用されます。

法定納期限は計算の起点

法定納期限とは、国税に関する法律で定められた納付期限であり、原則として法定申告期限と同一日です。個人の所得税であれば翌年3月15日が法定納期限となります。延滞税の計算は、この法定納期限の翌日から完納日までの日数をカウントします。

延滞税特例基準割合で利率が決まる

延滞税の利率は固定ではなく、銀行の新規短期貸出約定平均金利をベースにした「延滞税特例基準割合」によって毎年変動します。令和6年(2024年)分であれば、2カ月以内は年2.4%、2カ月超は年8.7%が適用されます(延滞税の計算方法|国税庁)。利率は財務大臣の告示に基づいて決定されるため、計算時には該当年の利率を国税庁サイトで確認してください。

CHECK

・延滞税は国税の納付遅延に課される利息的な税金

・法定納期限の翌日から完納日までが計算期間

・利率は毎年変動するため該当年の確認が必須

延滞税計算の基本に関するよくある質問

延滞税と延滞金の違いは?

延滞税は国税(所得税・法人税・消費税など)に対して課されます。延滞金は地方税(住民税・固定資産税・自動車税など)に対して課されるものであり、管轄が国か地方自治体かで呼び方が異なります。

延滞税はいつから発生する?

法定納期限の翌日から発生します。ただし、計算結果が1,000円未満であれば徴収されないため、短期間の遅延では実質的に延滞税がかからないケースもあります。

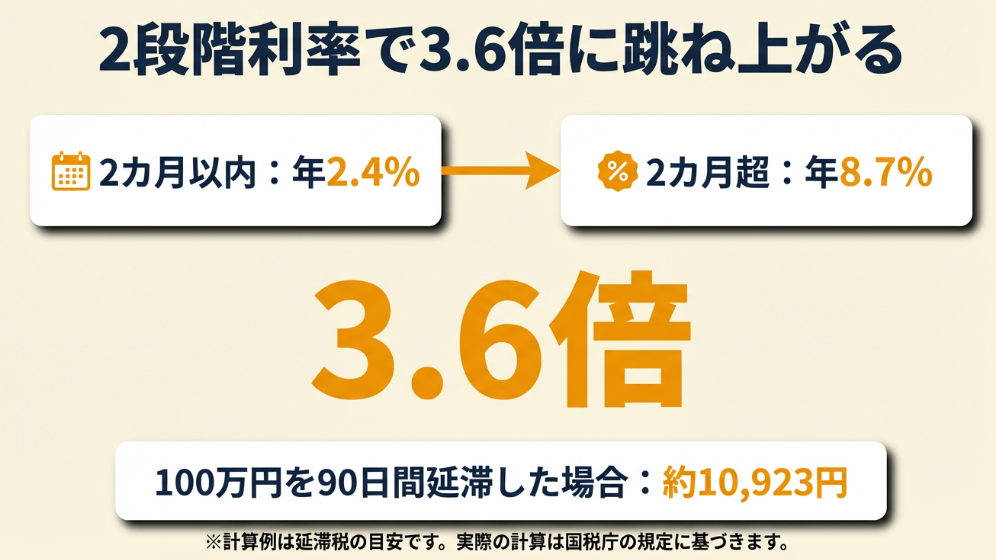

延滞税計算は2段階の利率で算出

延滞税の計算式は「未納額×利率×日数÷365」が基本です。ただし、利率が2段階に分かれる点がポイントとなります。

2カ月以内は年2.4%が適用

法定納期限の翌日から2カ月を経過する日までの期間は、年7.3%と「延滞税特例基準割合+1%」のいずれか低い方が適用されます。令和6年(2024年)分では年2.4%です。

100万円の未納税額を30日間延滞した場合の計算例:

| 項目 | 内容 |

| 未納税額 | 100万円 |

| 利率 | 2.4% |

| 日数 | 30日 |

| 計算式 | 100万円×2.4%×30日÷365日 |

| 延滞税額 | 約1,972円 |

2カ月超は年8.7%が適用

2カ月を経過した翌日以降は、年14.6%と「延滞税特例基準割合+7.3%」のいずれか低い方が適用されます。令和6年(2024年)分では年8.7%です。同じ100万円でも、3カ月目以降は利率が約3.6倍になるため、長期化すると負担が急増します。

計算例で具体的に把握する

100万円の未納税額を90日間延滞した場合の計算例:

| 区分 | 日数 | 利率 | 延滞税額 |

| 2カ月以内 | 61日 | 2.4% | 約4,011円 |

| 2カ月超 | 29日 | 8.7% | 約6,912円 |

| 合計 | 90日 | – | 約10,923円 |

計算結果の100円未満は切り捨てとなるため、実際の納付額は10,900円です。

1,000円未満は徴収されない

計算結果が1,000円未満であれば延滞税は徴収されません。未納税額と延滞日数によっては実質的にゼロとなるケースがあります。

10万円の未納税額を10日間延滞した場合の計算例:

| 項目 | 内容 |

| 計算式 | 10万円×2.4%×10日÷365日 |

| 計算結果 | 約65円 |

| 徴収額 | 0円(1,000円未満のため) |

CHECK

・2カ月以内と2カ月超で利率が約3.6倍異なる

・1,000円未満は徴収されないルールを活用可能

・国税庁の延滞税計算ページで概算を確認

延滞税計算に関するよくある質問

延滞税の利率は毎年変わりますか?

はい、銀行の新規短期貸出約定平均金利に連動して毎年変動します。計算時には国税庁サイトで該当年の利率を確認してください。

端数処理のルールは?

計算結果の100円未満は切り捨てです。また、未納税額に1万円未満の端数がある場合は、その端数を切り捨てた金額を基準に計算します。

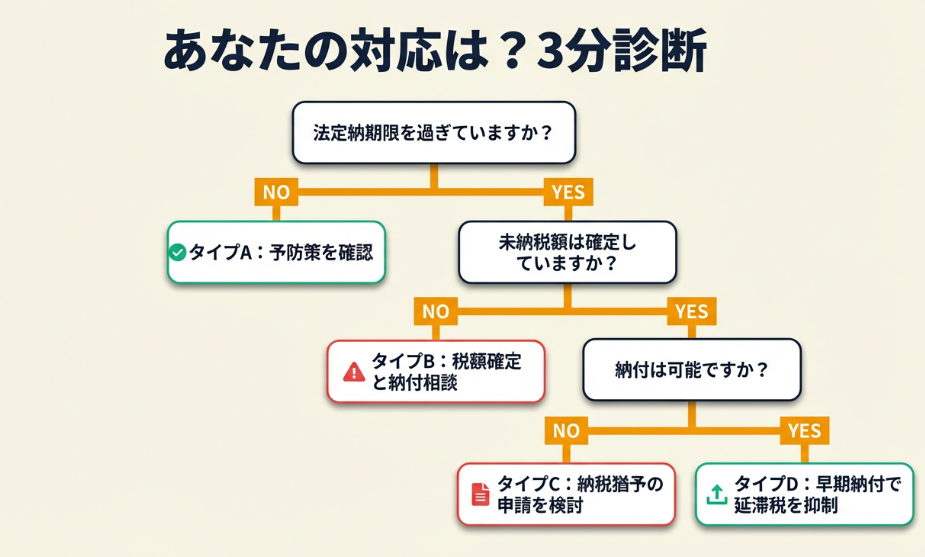

延滞税の対応を3分で診断

自分の状況がどのカテゴリに該当するか、以下のチャートで判定できます。所要時間は3分程度です。

質問1: 法定納期限を過ぎていますか?

- はい → 質問2へ

- いいえ → 【タイプA】予防策を確認

質問2: 未納税額は確定していますか?

- はい → 質問3へ

- いいえ → 【タイプB】まず税額を確定

質問3: 2カ月以上経過していますか?

- はい → 【タイプC】早急に納付を検討

- いいえ → 【タイプD】計算して納付計画を立てる

診断結果の活用方法

| タイプ | 次のステップ |

| タイプA | 納付カレンダーを作成し、期限管理の仕組みを構築する |

| タイプB | 申告書を確認し、未納税額を特定してから計算に進む |

| タイプC | 国税庁ツールで延滞税を計算し、今週中に納付または税務署に分納相談する |

| タイプD | 延滞税を計算し、2カ月以内の納付を目標に資金繰りを調整する |

CHECK

・診断結果に応じた「次のステップ」を今日中に実行

・タイプCの場合は分納相談も選択肢に入る

・複数税目で延滞がある場合は専門家への相談を推奨

延滞税診断に関するよくある質問

タイプCになりましたが分納は可能ですか?

はい、可能です。税務署に相談すれば分納が認められるケースがあります。「納税の猶予」制度を利用すれば、延滞税の一部が軽減される場合もあります。

タイプDで2カ月以内に納付できない場合はどうすればよいですか?

2カ月超になると利率が約3.6倍に跳ね上がるため、可能な限り2カ月以内の納付を目指してください。難しい場合でも、一部納付することで延滞税の負担軽減につながります。

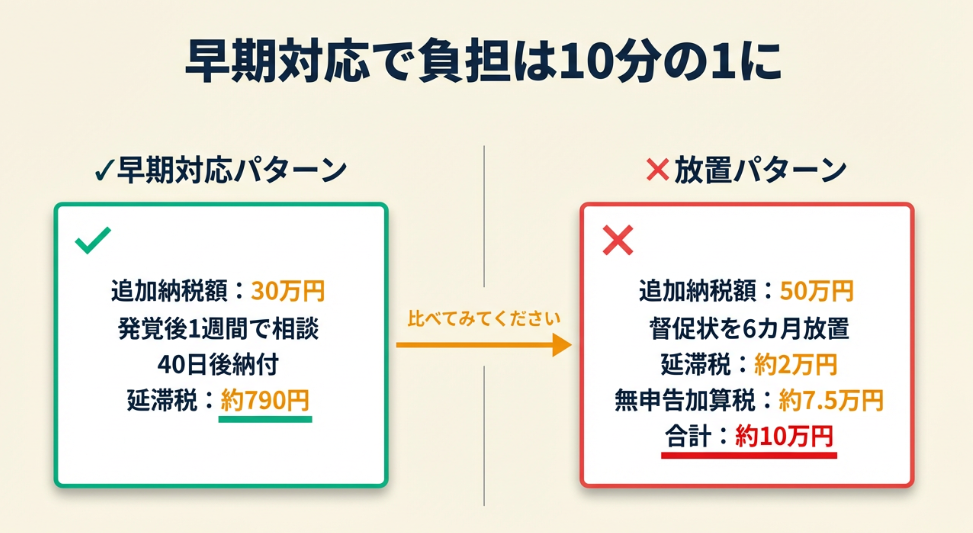

延滞税の実例は2パターンで比較

実際の体験談をもとに、早期対応パターンと放置リスクパターンを解説します。どちらのパターンに近いかを確認し、対応の参考にしてください。

事例1: 早期の税務署相談で負担軽減

状況: フリーランスのWebデザイナーが確定申告の計算ミスに気づき、修正申告が必要になった。追加納税額は約30万円。

判断: 発覚後1週間以内に税務署に相談し、修正申告書を提出。延滞税の計算と納付方法について窓口で確認した。

結果: 法定納期限から40日後の納付となり、延滞税は約790円(2カ月以内の利率2.4%適用)で済んだ。

早期の税務署相談で負担軽減したフリーランスのWebデザイナーは「すぐに申告したほうがいいのだろうか、と迷いましたが、結果的に早めに動いて正解でした」と振り返っています(確定申告遅延の体験記)。

分岐点: 放置して3カ月以上経過していたら、延滞税は約7,800円以上に膨らんでいた計算です。

事例2: 督促状放置で負担が増大

状況: 会社員が副業の確定申告を忘れ、税務署から督促状が届いた。追加納税額は約50万円。

判断: 督促状を見ても「もう少し余裕ができてから」と対応を先延ばしにし、結果的に6カ月間放置した。

結果: 延滞税は約2万円、さらに無申告加算税が約7.5万円加算され、合計約10万円の追加負担となった。

督促状放置で負担が増大した会社員は「届いた書類を見ても何から手をつければいいかわからず、結局放置してしまい、余計に負担が増えました」と振り返っています(税金トラブル体験談)。

分岐点: 督促状到着後1週間以内に対応していれば、延滞税は約5,000円程度で済んでいた計算です。

CHECK

・自分の状況が事例1・2のどちらに近いか確認

・事例2に近い場合は今日中に税務署への連絡を検討

・早期対応が負担軽減の最大のポイント

延滞税ケーススタディに関するよくある質問

修正申告で延滞税が軽減される特例はありますか?

はい、あります。期限内申告から1年以上経過した後の修正申告では、法定納期限から1年経過後の一定期間が延滞税計算から控除される特例があります(修正申告の延滞税|税理士コラム)。ただし、重加算税が課される場合は適用されません。

督促状を無視するとどうなりますか?

財産の差押えに発展します。最悪の事態を避けるためにも、督促状が届いたら速やかに税務署に連絡してください。

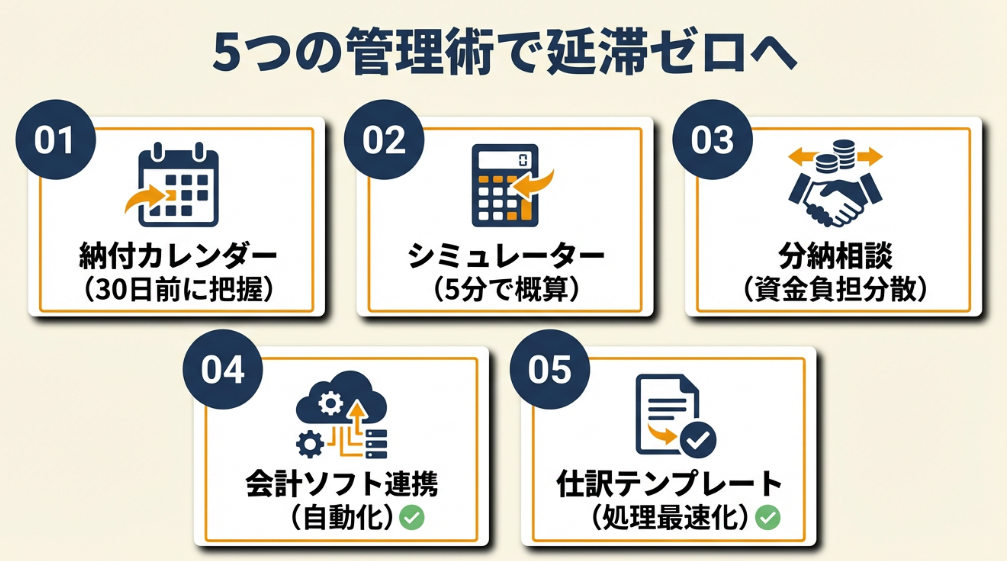

延滞税管理は5つの仕組みで解決

延滞税リスクを軽減するための5つの実践術を紹介します。自分の状況に合うものを1つ選び、今日から始めてみてください。

方法1: 納付カレンダーで期限を30日前に把握

【こんな方に】複数の税目(所得税・消費税・源泉所得税など)を納付している個人事業主・法人経理担当者

【期待できる成果】法定納期限を30日前にアラートで把握でき、延滞税発生リスクを大幅に軽減できる

【所要時間】約20分

【インパクト】高

【進め方】

- Googleカレンダーまたは会計ソフトのスケジュール機能を開く(2分)

- 各税目の法定納期限を年間分まとめて登録する(10分)

- 納期限30日前・14日前・3日前にリマインダーを設定する(5分)

- 毎月1日に翌月の納付予定を確認する習慣を作る(3分)

【成功のカギ】30日前から資金を確保しておくことです。納期限直前に資金ショートで慌てるリスクを回避できます。

【なぜ効くのか】延滞税の多くは「うっかり忘れ」が原因です。複数のリマインダーで納期限を意識する機会を増やすことで、忘れによる延滞を防げます。

【気をつけること】カレンダー登録だけでは不十分です。30日前の時点で「資金があるか」をチェックする習慣とセットで運用してください。

【読了後アクション】今日中にGoogleカレンダーを開き、直近3か月の税目納期限を登録する(10分)。

方法2: 延滞税シミュレーターで影響を数値化

【こんな方に】納付が遅れそうな状況で、延滞税額を事前に把握したい方

【期待できる成果】延滞税額を5分以内で概算でき、「払うべきか」「分納相談すべきか」の判断が即座にできる

【所要時間】約5分

【インパクト】中

【進め方】

- 国税庁の延滞税計算ページまたは民間の計算ツールを開く(1分)

- 未納税額・法定納期限・納付予定日を入力する(2分)

- 計算結果を確認し、2カ月以内と2カ月超の内訳を把握する(2分)

【成功のカギ】ツールに入力するだけで計算できます。手計算にこだわる必要はありません。

【なぜ効くのか】延滞税額が「見えない恐怖」から「具体的な数字」に変わることで、冷静な判断ができるようになります。

【気をつけること】民間ツールの計算結果は参考値です。最終的な金額は税務署の計算が正となるため、10万円を超える金額の場合は税務署に確認してください。

【読了後アクション】今日中に国税庁の計算ページをブックマークし、テスト入力で操作に慣れる(5分)。

方法3: 分納相談で資金負担を分散

【こんな方に】一括納付が難しい金額の未納税額を抱えている方

【期待できる成果】税務署との分納合意により、1回の納付額を軽減し、資金繰りを安定させられる

【所要時間】約60分+税務署訪問

【インパクト】高

【進め方】

- 未納税額・延滞税・加算税の合計を算出する(15分)

- 月々の支払可能額を資金繰り表から算出する(15分)

- 税務署の納税相談窓口に電話で予約を入れる(10分)

- 分納計画案を持参して窓口で相談する(20分+移動時間)

【成功のカギ】早めに相談することです。対応が柔軟になります。放置して差押えになるより、自主的な相談の方が税務署も協力的です。

【なぜ効くのか】「納税の猶予」制度が適用されれば、猶予期間中の延滞税が軽減されます。分納により一括納付の資金負担がなくなり、事業継続がしやすくなります。

【気をつけること】分納が認められても延滞税自体はゼロにはなりません。分納期間が長引くほど延滞税は増えるため、可能な範囲で早期完納を目指してください。

【読了後アクション】今日中に税務署の電話番号を調べ、相談窓口の予約可否を確認する(10分)。

方法4: 会計ソフト連携で納付漏れをゼロに

【こんな方に】会計ソフトを導入済みで、納付管理を自動化したい方

【期待できる成果】申告→納付のフローを自動化し、納付漏れによる延滞税発生を防止できる

【所要時間】約30分

【インパクト】高

【進め方】

- 使用中の会計ソフトの納付管理機能を確認する(5分)

- 税目ごとの納付期限アラート設定を有効化する(10分)

- 電子納税(ダイレクト納付・インターネットバンキング)の設定を行う(10分)

- 申告完了時に自動で納付予定が登録される設定を確認する(5分)

【成功のカギ】申告完了=納付予定自動登録の設定にしておくことです。申告後の納付忘れを防げます。

【なぜ効くのか】納付漏れの大半は「申告したことで安心してしまい、納付を忘れる」パターンです。申告と納付を連動させることで、この抜け漏れを防げます。

【気をつけること】電子納税には事前の届出が必要な場合があります。利用開始まで1〜2週間かかることもあるため、余裕を持って準備してください。

【読了後アクション】今日中に会計ソフトの納付管理機能を確認し、設定画面のスクリーンショットを保存する(10分)。

方法5: 延滞税の仕訳テンプレートで経理処理を最速化

【こんな方に】延滞税が発生してしまい、会計処理の方法に迷っている法人経理担当者

【期待できる成果】仕訳ミスを防ぎ、延滞税の会計処理を5分以内で完了できる

【所要時間】約10分

【インパクト】中

【進め方】

- 延滞税の勘定科目を確認する:「租税公課」または「法人税等」(5分)

- 以下の仕訳テンプレートを会計ソフトに登録する(3分)

- 納付時に金額を入力して仕訳を起票する(2分)

仕訳テンプレート:

| 借方 | 金額 | 貸方 | 金額 |

| 租税公課(または法人税等) | ○○円 | 現金預金 | ○○円 |

【成功のカギ】延滞税は原則として損金不算入であることを理解することです。法人税の計算上は加算調整が必要です(延滞税の仕訳|マネーフォワード)。

【なぜ効くのか】延滞税の仕訳で迷う時間を削減できます。損金不算入であることを理解しておくことで、決算時の別表調整漏れを防げます。

【気をつけること】地方税の延滞金も同様の処理となりますが、勘定科目の細分化ルールは会社の経理規程に従ってください。

【読了後アクション】今日中に会計ソフトで「延滞税」の仕訳テンプレートを登録する(5分)。

CHECK

・5つの方法から自分の状況に合う1つを選んで実践

・「方法1」と「方法4」の併用が最も効果的

・税理士に依頼している場合も納付カレンダーは自分で管理

延滞税管理に関するよくある質問

会計ソフトを使っていない場合はどうすればよいですか?

Excelやスプレッドシートでも納付カレンダーは作成できます。まずは簡易的な管理から始め、業務が拡大したら会計ソフトの導入を検討してください。

税理士に依頼している場合もこれらの方法は必要ですか?

はい、必要です。税理士に依頼していても、納付自体は自分で行うケースが多いです。納付カレンダーとシミュレーターは自分でも把握しておくと安心です。

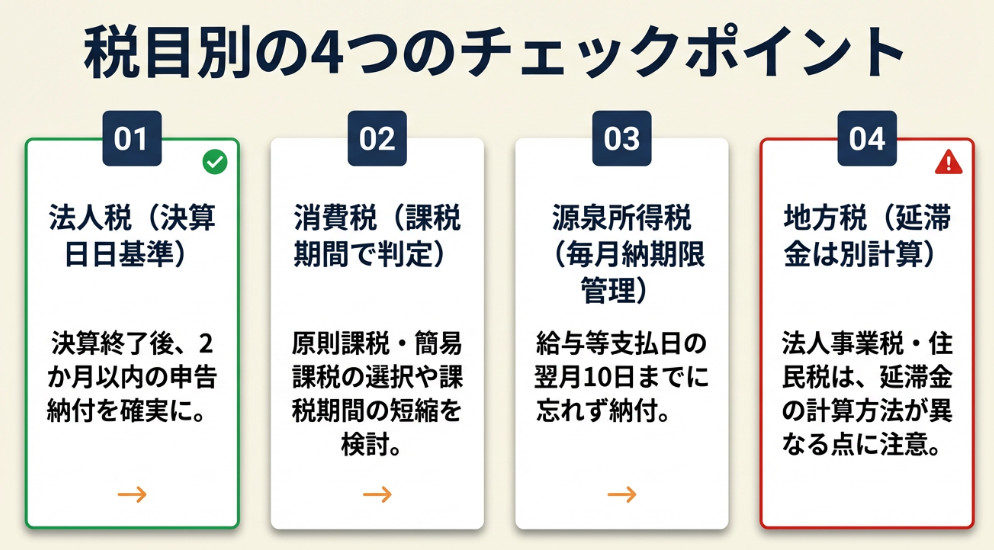

延滞税は税目別に4点をチェック

法人税・消費税・源泉所得税など、税目によって法定納期限や計算の注意点が異なります。自分が納付義務のある税目を確認し、それぞれの特徴を押さえておきましょう。

法人税の延滞税は決算日基準

法人税の法定納期限は、原則として事業年度終了日の翌日から2か月以内です。3月決算法人であれば5月31日が法定納期限となります。修正申告や更正があった場合も、この法定納期限を基準に延滞税が計算されます。

消費税の延滞税は課税期間で判定

個人事業者の消費税は翌年3月31日、法人は事業年度終了日の翌日から2か月以内が法定納期限です。中間申告の場合は、中間申告期限が法定納期限となります。

源泉所得税の延滞税は毎月発生リスク

源泉所得税は原則として給与等を支払った月の翌月10日が納期限です。納付が遅れると延滞税に加えて「不納付加算税」(原則10%)も課されます(源泉所得税の延滞税計算ツール)。毎月の納付漏れに注意が必要です。

地方税の延滞金は別計算

住民税・固定資産税・自動車税などの地方税では「延滞金」という名称で、国税の延滞税とは利率や端数処理が異なる場合があります(地方税の延滞金計算ツール)。地方税は各自治体のルールを確認してください。

CHECK

・法人税は決算日基準、消費税は課税期間で判定

・源泉所得税は毎月の納期限管理が必須

・地方税の延滞金は国税とは別計算

延滞税の税目別に関するよくある質問

源泉所得税の不納付加算税はいくらですか?

原則として納付すべき税額の10%です。ただし、過去1年以内に納付漏れがなく、法定納期限から1か月以内に納付した場合などは5%に軽減されます。

国税と地方税で延滞が重なった場合はどうすればよいですか?

それぞれ別々に計算されます。国税は税務署、地方税は各自治体の窓口に相談してください。

まとめ:延滞税は早期納付で負担軽減

延滞税は法定納期限の翌日から発生し、2カ月以内と2カ月超で利率が大きく異なります。早期の納付が負担軽減の最大のポイントです。

国税庁の計算ツールや民間シミュレーターを活用すれば、自分の延滞税額を5分以内で把握できます。納付が難しい場合は、放置せずに税務署の納税相談窓口で分納相談してください。

納付カレンダーの作成や会計ソフトとの連携で、そもそも延滞税を発生させない仕組みを構築することが、長期的な負担軽減につながります。

今日から始める4つの実践ポイント

- 未納税額・法定納期限・完納予定日を確認する

- 国税庁の延滞税計算ページで概算を算出する

- 2カ月以内の納付を目標に資金繰りを調整する

- Googleカレンダーに直近3か月の納期限を登録する

状況別:次の一歩

| あなたの状況 | 次の一歩 | 所要時間 |

| 延滞税の基本を理解した | 国税庁の計算ツールで自分の税目の延滞税をシミュレーションする | 10分 |

| すでに延滞が発生している | 延滞税額を計算し、2カ月以内の納付を目標に資金繰りを調整する | 15分 |

| 一括納付が難しい | 税務署の納税相談窓口に電話で分納相談の予約を入れる | 10分 |

| 今後の延滞を防ぎたい | Googleカレンダーに直近3か月の納期限を登録する | 10分 |

延滞税計算に関するよくある質問

延滞税は確定申告で経費にできますか?

いいえ、できません。延滞税は原則として必要経費(個人事業主)・損金(法人)に算入できません。法人税の計算上は別表四で加算調整が必要です。

延滞税の時効はありますか?

独立した時効はありません。延滞税は本税の消滅時効(原則5年、悪質な場合は7年)と連動します。本税が時効で消滅すれば、延滞税も消滅します。

延滞税は分割払いできますか?

はい、できます。税務署に相談すれば分納が認められるケースがあります。「納税の猶予」制度が適用されると、猶予期間中の延滞税が年1.0%程度に軽減される場合もあります(延滞税の計算方法|国税庁)。

修正申告すると必ず延滞税がかかりますか?

いいえ、必ずではありません。修正申告で追加納税が発生すれば、原則として延滞税がかかります。ただし、計算結果が1,000円未満の場合は徴収されません。

延滞税の計算で間違いやすいポイントは何ですか?

2カ月以内と2カ月超の境目の日数カウントが間違いやすいポイントです。法定納期限の翌日を1日目として起算し、正確にカウントしてください。不安な場合は国税庁の自動計算ツールを使えば、日数の計算ミスを防げます。

【出典・参照元】

本記事は以下の情報源をもとに作成されています。

公的機関

- 国税庁「延滞税の計算方法」

- 国税庁「延滞税の計算方法(令和5年分等)」

民間調査/企業

- 小谷野公認会計士事務所「修正申告で延滞税はかかる?計算方法・納付方法・勘定科目も解説」

- マネーフォワード「延滞金・延滞税の仕訳に使う勘定科目まとめ」

- 田辺事務所「源泉所得税の延滞税計算ツール」

- CASIO高精度計算サイト「地方税の延滞金計算ツール」

体験談/ユーザーの声

- note「確定申告遅延の体験記」

- note「税金トラブル体験談」

※記事内容は2025年1月22日時点の税制・法令に基づいています。