事業用交通費の仕訳を5パターンで整理すれば、確定申告で迷うことはありません。

国税庁によると、国内の出張旅費・宿泊費は「通常必要と認められる金額」であれば課税仕入れとして経費計上できます。消費税区分の判断基準から仕訳例、税務調査対策まで、この記事の手順通りに進めれば30分で仕訳ルールが完成します。

この記事の結論

個人事業主の旅費交通費は、電車・バス代は「旅費交通費/現金」で課税仕訳、ガソリン代は按分計算後に同様の仕訳、Suicaチャージは使用時に経費計上が基本です。

消費税は国内交通費が課税、海外分は不課税と明確に区分されます。領収書が出ない電車代は出金伝票で記録を残せば経費として認められます。

最初の一歩

直近1か月の交通費の領収書と利用履歴を集め、事業用とプライベートを分類する(所要時間:約30分)

状況別ショートカット

| あなたの状況 | 読むべきセクション | 所要時間 |

| 旅費交通費の基本を知りたい | 旅費交通費仕訳の基本は3用語で整理 | 5分 |

| 消費税の区分がわからない | 旅費交通費の消費税は3区分で判断 | 5分 |

| 自分の状況を診断したい | 旅費交通費仕訳の対応を3分で診断 | 3分 |

| 具体的な仕訳例を見たい | 旅費交通費仕訳は5パターンで対応 | 10分 |

| 実務のコツを知りたい | 旅費交通費管理は5つの仕組みで効率化 | 15分 |

旅費交通費仕訳の基本は3用語で整理

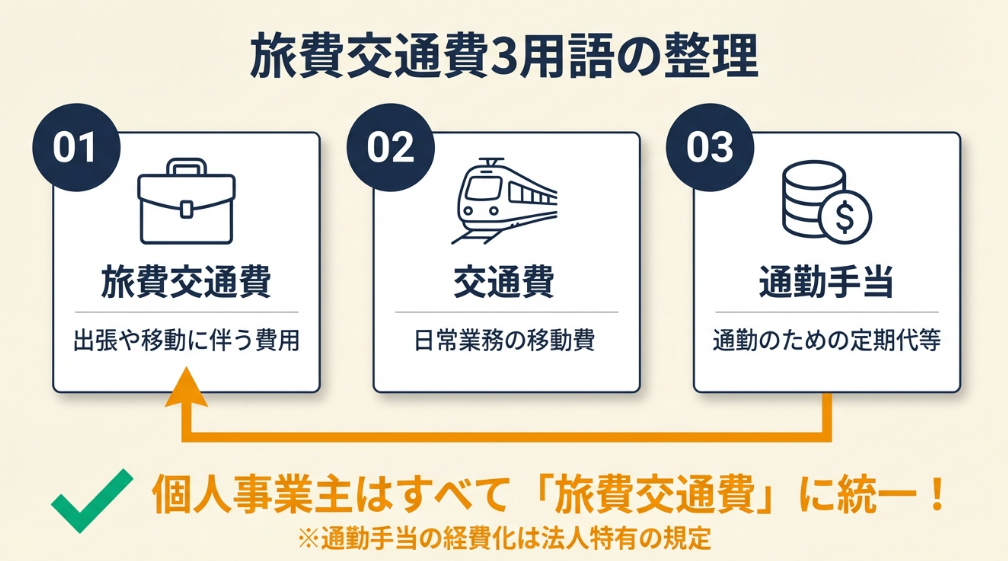

「旅費交通費」「交通費」「通勤手当」の違いがはっきりしないと、仕訳の段階で混乱してしまいます。この3つの違いを正確に理解することが、正しい仕訳の第一歩です。

旅費交通費は出張・業務移動費用を指す

旅費交通費とは、業務上必要な移動や出張にかかる費用を処理する勘定科目です。電車・バス・新幹線・飛行機などの運賃、タクシー代、宿泊費、高速道路料金、ガソリン代が含まれます。

個人事業主の場合、取引先への訪問、セミナー参加、仕入れのための移動など、事業に直接関係する交通費はすべて旅費交通費として経費計上できます。

国税庁の規定によると、国内の出張旅費・宿泊費・日当は「通常必要と認められる金額」であれば課税仕入れとして消費税の仕入税額控除の対象になります(国税庁「出張旅費、宿泊費、日当、通勤手当などの取扱い」)。

交通費と旅費交通費は目的で区分する

交通費は主に通勤や日常的な近距離移動に使われる勘定科目です。一方、旅費交通費は出張や遠方への業務移動に使われます。

個人事業主の場合は「旅費交通費」に統一して処理するのがおすすめです。勘定科目の選び方に明確な決まりはありませんが、一度決めた科目は継続して使用してください。年度途中で勘定科目を変更すると、利益操作の疑いを招く可能性があります。

個人事業主に日当の経費計上は認められない

法人の場合は出張旅費規程に基づいて日当を支給し、経費として計上できます。しかし、個人事業主が自分自身に日当を支給して経費計上することは認められません。

個人事業主が経費にできるのは、交通費や宿泊費などの「実費」のみです。「1日あたり〇〇円」という形で手当を経費計上することはできないため、領収書に基づく実費精算が基本となります。

CHECK

・勘定科目は「旅費交通費」に統一

・年度途中での科目変更は避ける

・日当は経費計上不可、実費のみ

旅費交通費の定義に関するよくある質問

Q. 自宅から事務所への移動費は旅費交通費になりますか?

A: 自宅が事業所の場合は通勤の概念がないため、取引先への移動費が旅費交通費になります。自宅とは別に事務所を構えている場合、その移動費は事業に直接関係するものとして経費計上できます。

Q. プライベートと兼用の車のガソリン代はどう処理しますか?

A: 走行距離や使用日数で按分計算し、事業使用分のみを経費計上します。月間1,000km走行のうち事業用が400kmであれば、ガソリン代の40%を旅費交通費として計上できます。

旅費交通費の消費税は3区分で判断

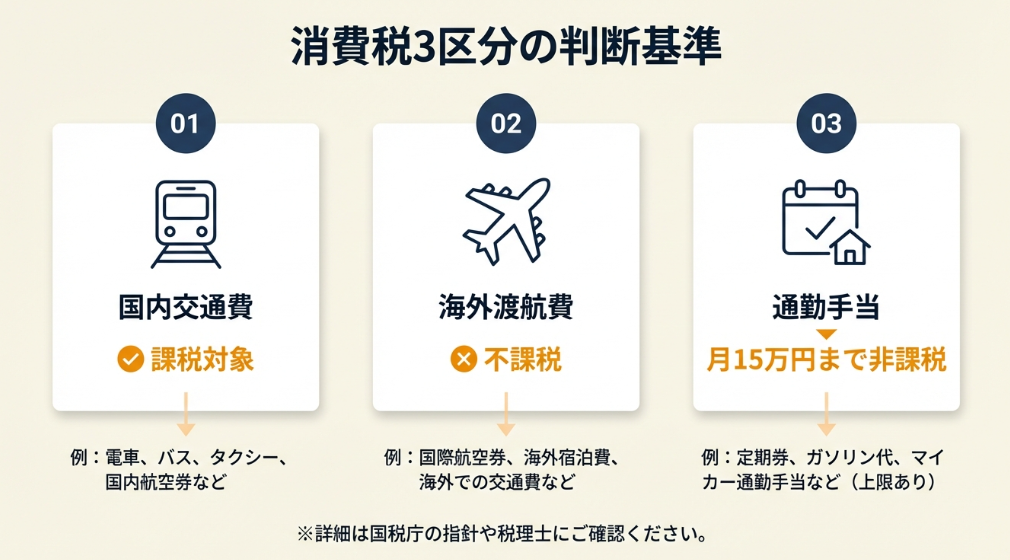

旅費交通費の消費税区分は、国内か海外か、そして取引の性質で決まります。

国内交通費は原則として課税仕入れに該当

国内の電車・バス・新幹線・飛行機・タクシー代は、消費税の「課税」対象です。これらは消費税の仕入税額控除の対象となり、消費税の納税額を減らす効果があります。

顧客との打合せで新幹線を利用し28,900円を現金で支払った場合の仕訳例は以下の通りです。

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

| 旅費交通費 | 28,900円 | 現金 | 28,900円 | 東京-新大阪往復/〇〇社打合せ |

消費税区分は「課税仕入」として処理します。

海外渡航費は不課税として処理する

海外出張の航空券代や現地の宿泊費、交通費は、日本の消費税法が適用されない「不課税」または「課税対象外」として処理します。消費税は国内で発生する取引に対して課税されるため、海外での支出は対象外となります。

海外渡航がある場合は、国内分と海外分を明確に分けて帳簿に記録してください。この区別を怠ると、消費税の申告額を誤る原因となります。

通勤手当の非課税限度額は月15万円が上限

従業員を雇用している個人事業主の場合、従業員への通勤手当は「旅費交通費」として経費計上できます。公共交通機関を利用する場合、月額15万円までが所得税法上非課税です。

消費税の取扱いは異なります。所得税法上の非課税限度額を超えていても、通勤のために通常必要と認められる範囲内であれば、その全額が課税仕入れになります(国税庁「出張旅費、宿泊費、日当、通勤手当などの取扱い」)。

CHECK

・国内交通費は「課税」で仕入税額控除の対象

・海外渡航費は「不課税」で消費税対象外

・通勤手当は月15万円まで所得税非課税

旅費交通費の消費税に関するよくある質問

Q. 国内空港の空港使用料は課税ですか?

A: はい、課税です。国内空港の空港使用料は消費税の「課税」対象です。国際線の航空券に含まれる空港使用料は「免税」となります。

Q. インボイス制度下での交通費処理はどうなりますか?

A: 3万円未満の場合は帳簿のみの保存で仕入税額控除が可能です。3万円以上の新幹線や飛行機については、適格請求書(インボイス)の保存が必要です。

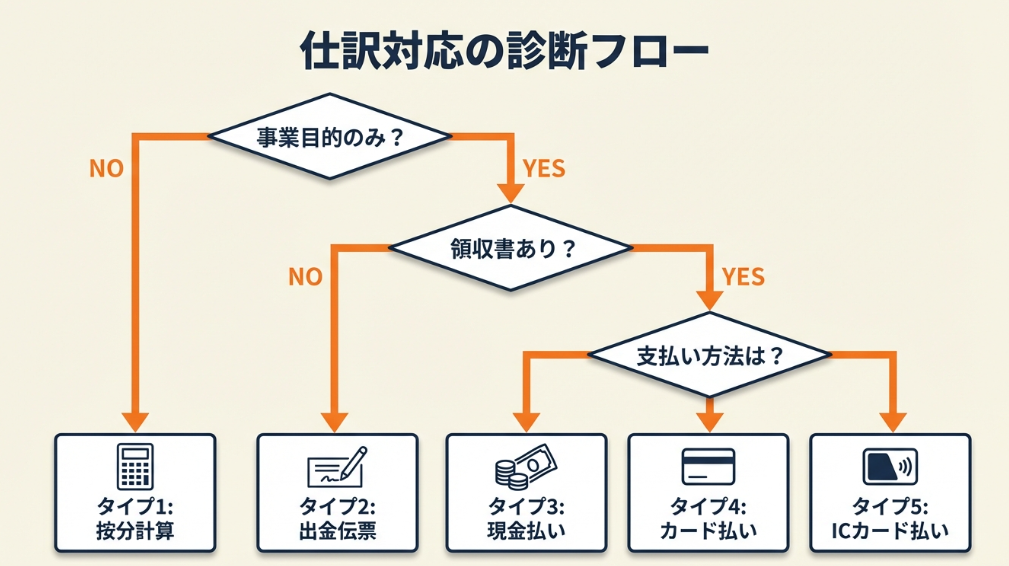

旅費交通費仕訳の対応を3分で診断

以下の診断で3分以内に該当パターンを判定できます。

Q1: 交通費は事業目的のみで発生していますか?

- はい → Q2へ

- いいえ → 【タイプ1】按分計算が必要

Q2: 領収書または利用履歴はありますか?

- はい → Q3へ

- いいえ → 【タイプ2】出金伝票を作成

Q3: 支払方法は現金・カード・電子マネーのいずれですか?

- 現金 → 【タイプ3】基本の仕訳

- カード → 【タイプ4】未払金経由の仕訳

- 電子マネー → 【タイプ5】使用時仕訳

診断結果の活用方法

| タイプ | 次のステップ |

| タイプ1 | ガソリン代等を走行距離で按分し、事業使用分のみ計上 |

| タイプ2 | 出金伝票に日付・区間・金額・目的を記入し保存 |

| タイプ3 | 借方:旅費交通費/貸方:現金で仕訳 |

| タイプ4 | 借方:旅費交通費/貸方:未払金で仕訳、引落時に消込 |

| タイプ5 | チャージ時は前払金、使用時に旅費交通費へ振替 |

CHECK

・事業用とプライベートが混在 → 按分計算

・領収書なし → 出金伝票で対応可能

・支払方法で仕訳パターンが変わる

旅費交通費仕訳診断に関するよくある質問

Q. タイプ1になったが、按分割合はどう決めればよいですか?

A: 走行距離、使用日数、使用時間のいずれかで按分します。最も客観的なのは走行距離による按分で、月間の総走行距離のうち事業用の走行距離が占める割合を計算します。

Q. タイプ2で出金伝票だけで本当に大丈夫ですか?

A: はい、大丈夫です。電車やバスなど領収書が発行されない交通機関については、出金伝票に「日付・利用区間・金額・業務内容」を記録しておけば経費として認められます。ICカードの利用履歴を印字して添付するとより確実です。

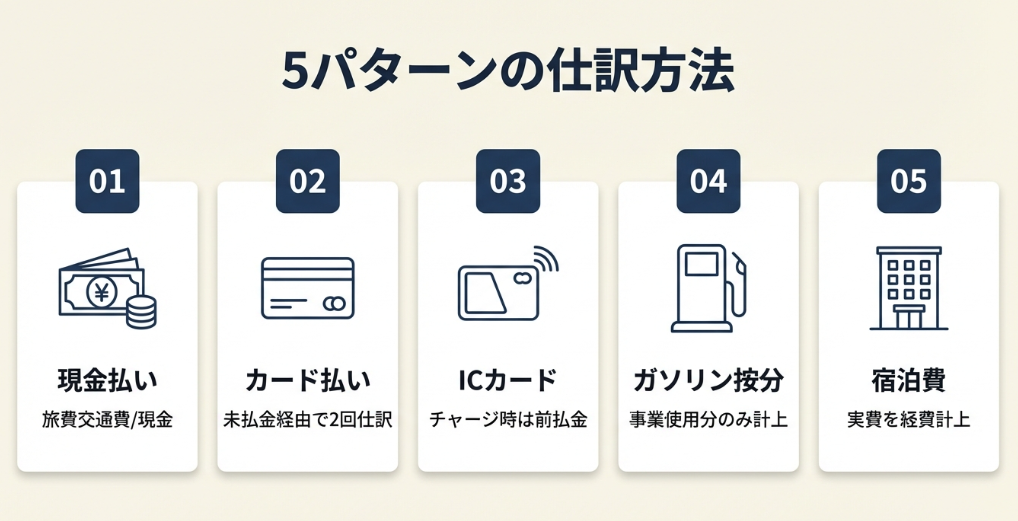

旅費交通費仕訳は5パターンで対応

実務で発生する旅費交通費の仕訳は、支払方法や交通手段によって5つのパターンに分類できます。それぞれの具体例を見ていきましょう。

方法1:現金払いの電車・バス代

最も基本的な仕訳パターンです。営業で取引先を訪問し、電車代1,500円を現金で支払った場合の仕訳は以下の通りです。

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

| 旅費交通費 | 1,500円 | 現金 | 1,500円 | 〇〇駅-△△駅/□□社訪問 |

領収書が出ない場合は、出金伝票に日付・利用区間・金額・業務内容を記入して保存します。

方法2:クレジットカード払いの新幹線代

クレジットカードで支払った場合は、利用日と引落日で2回の仕訳が必要です。出張で新幹線代15,000円をカードで支払った場合は以下のようになります。

利用日の仕訳:

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

| 旅費交通費 | 15,000円 | 未払金 | 15,000円 | 東京-名古屋往復/〇〇出張 |

引落日の仕訳:

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

| 未払金 | 15,000円 | 普通預金 | 15,000円 | カード引落/新幹線代 |

方法3:Suica・PASMOのチャージと使用

交通系ICカードのチャージ代を一括で経費計上することは原則としてできません。チャージ時と使用時で分けて仕訳します。

チャージ時(事業用口座から5,000円チャージ):

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

| 前払金 | 5,000円 | 普通預金 | 5,000円 | Suicaチャージ |

使用時(電車代800円を使用):

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

| 旅費交通費 | 800円 | 前払金 | 800円 | 〇〇駅-△△駅/営業訪問 |

業務専用のICカードを作り、利用履歴を定期的に印字して保存すると、経費管理がスムーズになります。

方法4:ガソリン代の按分計算

自家用車を事業とプライベートの両方で使っている場合、ガソリン代は按分計算が必要です。月間総走行距離1,000km、うち事業用400km、ガソリン代15,000円の場合を見てみます。

事業使用割合: 400km ÷ 1,000km = 40% 経費計上額: 15,000円 × 40% = 6,000円

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

| 旅費交通費 | 6,000円 | 現金 | 6,000円 | ガソリン代/按分40% |

| 事業主貸 | 9,000円 | 現金 | 9,000円 | ガソリン代/プライベート分 |

按分割合の根拠となる走行記録は保存してください。税務調査で按分の根拠を問われた際に説明できる状態にしておくことで、否認リスクを防げます。

方法5:宿泊費の仕訳

出張に伴う宿泊費も旅費交通費として処理できます。取引先訪問のためビジネスホテルに8,000円で宿泊した場合の仕訳は以下の通りです。

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

| 旅費交通費 | 8,000円 | 現金 | 8,000円 | 〇〇ホテル/△△社訪問出張 |

高額すぎる宿泊費は経費として認められない可能性があります。1泊1万5,000円を超える場合は、業務上の必要性を説明できる記録を残してください。

CHECK

・現金払い → 旅費交通費/現金

・カード払い → 利用日と引落日で2回仕訳

・ICカード → チャージ時は前払金、使用時に振替

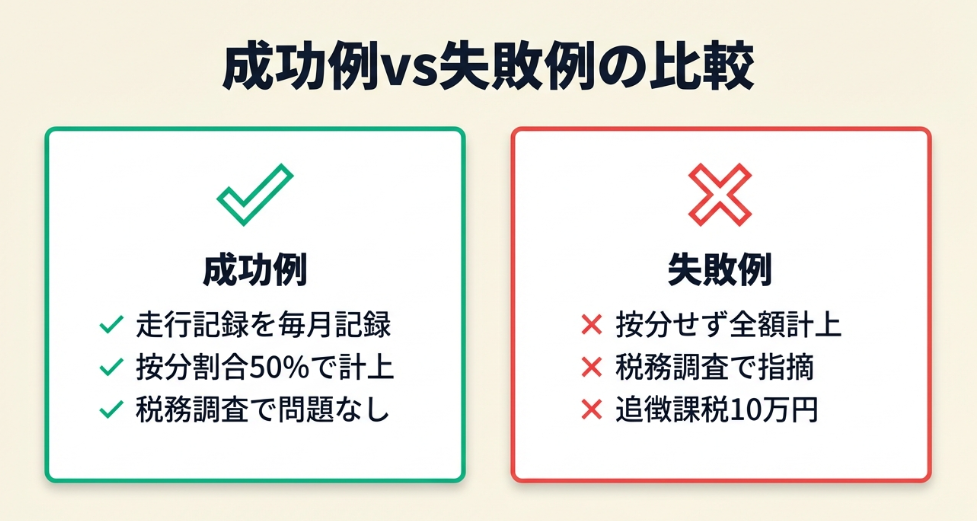

旅費交通費の実例は2パターンで比較

適切に仕訳できたケースと、見直しが必要になったケースを比較します。どちらも実務でよく見られるパターンです。

事例1: 走行記録で按分を明確化

状況: Webデザイナーとして活動する30代。自家用車を営業訪問に使用し、年間のガソリン代が約20万円発生していた。

判断: 開業当初から走行日報をつけ、毎月の総走行距離と事業用走行距離を記録。按分割合を50%と算出し、10万円を経費計上した。

結果: 確定申告時に税理士に相談したところ、記録が明確なため按分割合に問題なしと判断された。税務調査が入った場合も説明できる状態を維持できている。

走行記録を開業時からつけていた個人事業主は「開業時に税理士から言われた通り走行記録をつけていたら、確定申告がとてもスムーズだった」と語っています(自営百科「個人事業主の旅費交通費」)。

分岐点: 走行記録をつけていなければ、按分割合の根拠を示せず、税務調査で否認されるリスクがありました。

事例2: 按分なしで全額計上し修正

状況: フリーランスエンジニアとして活動する40代。自家用車のガソリン代を事業用として全額経費計上していた。

判断: 「ほぼ仕事でしか使っていないから大丈夫だろう」と考え、按分計算を行わずに年間約25万円を全額旅費交通費として計上。

結果: 税務調査で私用との混同を指摘され、按分計算のやり直しを求められた。約10万円が経費として認められず、追加の所得税と過少申告加算税を支払うことになった。

按分計算を怠ったフリーランスは「ガソリン代を全額経費にしていたら税務署から指摘を受けた。按分で修正した苦い経験がある」と報告しています(INVOY「交通費の経費計上ガイド」)。

分岐点: 最初から適切な按分計算を行っていれば、追徴課税を避けられました。

CHECK

・按分割合の根拠は走行記録で残す

・「ほぼ事業用」でも全額計上は危険

・税務調査で説明できる状態を維持

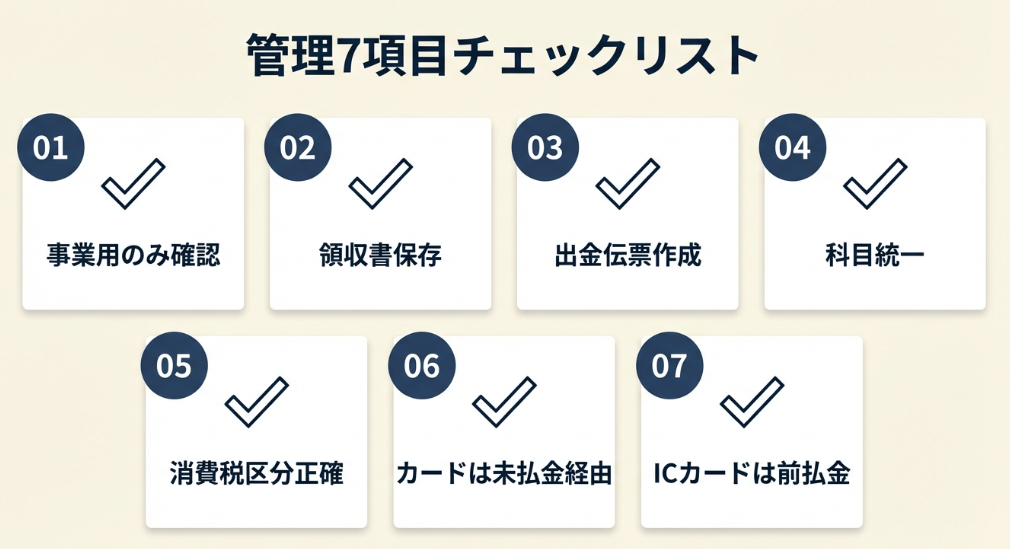

旅費交通費管理は7項目でチェック

交通費の経費計上で漏れが発生しやすいポイントを7項目にまとめました。以下のチェックリストを印刷またはコピーして、月次の経理業務で活用してください。

旅費交通費仕訳の事前チェックリスト

- 交通費は事業目的のみか(プライベート混在時は按分)

- 領収書または利用履歴を保存した

- 出金伝票に日付・区間・金額・目的を記入した(領収書なしの場合)

旅費交通費仕訳の事後チェックリスト

- 勘定科目は「旅費交通費」で統一した

- 消費税区分は正しい(国内=課税、海外=不課税)

- クレジットカード払いは未払金経由で処理した

- ICカードのチャージは前払金で処理した

CHECK

・事前に事業用/プライベートを明確に分離

・事後は消費税区分と支払方法を再確認

・チェックリストを定期的に活用

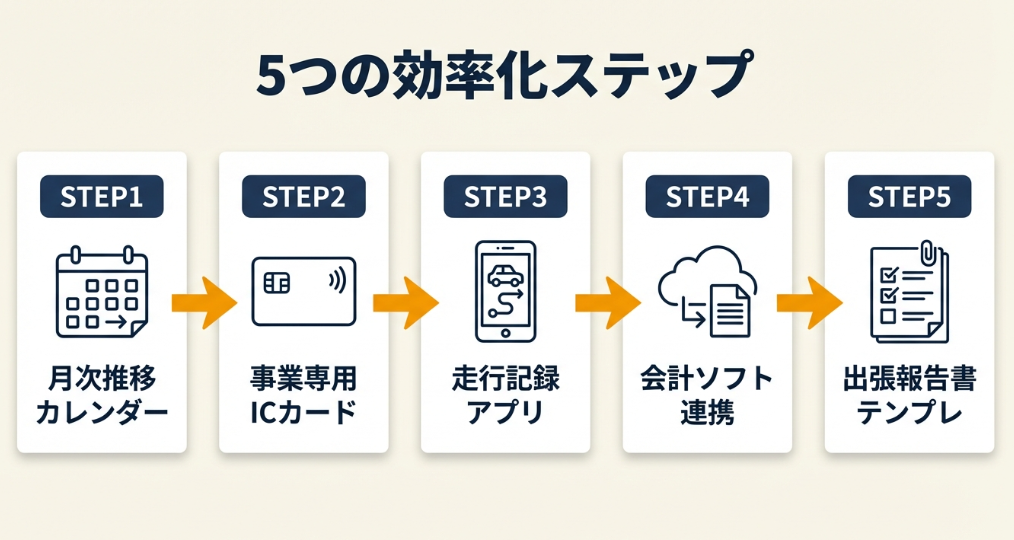

旅費交通費管理は5つの仕組みで効率化

旅費交通費の仕訳を効率化し、ミスを防ぐための実務的な方法を5つ紹介します。

方法1: 入金カレンダーで旅費の月次推移を可視化

【こんな方に】

出張や営業訪問が多く、毎月の交通費が5万円を超える個人事業主

【期待できる成果】

月ごとの交通費推移が一目でわかり、異常値を即座に発見できる

【所要時間】約30分

【効果】大

【やり方】

- Excelまたはスプレッドシートを開き、月別の旅費交通費列を作成する(5分)

- 過去6か月の旅費交通費を集計して入力する(15分)

- 前月比・前年同月比を計算する数式を設定する(5分)

- 異常値(前月比150%超など)を色付けするルールを設定する(5分)

【成功のカギ】

月次推移を見える化するカレンダーを作成してください。帳簿は過去の記録ですが、月次カレンダーは異常値の早期発見と予算管理に役立ちます。

【なぜ効くのか】

税務調査で「交通費が急に増えた月」を指摘されることがあります。月次推移を把握していれば、増加理由(大型案件・出張増など)を即座に説明できます。

【気をつけること】

月次推移だけでなく、増減の理由も簡単にメモしてください。数字だけでは説明材料になりません。

【読了後アクション】

今日中にスプレッドシートを作成し、直近3か月の交通費を入力する(15分)

方法2: 交通費専用ICカードで事業用を完全分離

【こんな方に】

電車・バス移動が多く、プライベートと事業用の交通費が混在している方

【期待できる成果】

事業用交通費の記録が自動化され、按分計算が不要になる

【所要時間】約15分

【効果】大

【やり方】

- 事業専用のSuicaまたはPASMOを新規発行する(5分)

- カードに「仕事用」などのシールを貼って識別する(1分)

- 事業用の移動では必ずこのカードを使用するルールを徹底する

- 月末に駅の券売機で利用履歴を印字し保存する(5分)

【成功のカギ】

事業専用カードを分けてください。按分計算の手間が完全になくなり、税務調査でも明確に説明できます。

【なぜ効くのか】

ICカードの利用履歴は客観的な証拠となり、出金伝票よりも信頼性が高いと判断されます。税務調査対策として有効です。

【気をつけること】

事業専用カードでプライベートの買い物をしないよう、財布の中での保管場所を分けてください。

【読了後アクション】

今日中に事業専用ICカードの発行手続きを行う(15分)

方法3: 走行記録アプリで按分計算を自動化

【こんな方に】

自家用車を事業とプライベートの両方で使用し、按分計算に手間がかかっている方

【期待できる成果】

GPS連動で走行距離が自動記録され、按分計算が10分の1の時間で完了

【所要時間】約1時間

【効果】大

【やり方】

- 走行記録アプリ(カーナビアプリ連携型など)をスマホにインストールする(5分)

- 事業用移動の際はアプリを起動して記録を開始する

- 月末にアプリから走行距離レポートを出力する(5分)

- 総走行距離との比率から按分割合を算出する(5分)

【成功のカギ】

アプリ連動の自動記録を使ってください。記録忘れがなくなり、継続しやすくなります。

【なぜ効くのか】

GPS記録は客観的な証拠として信頼性が高く、税務調査で按分割合の根拠を問われた際に説明しやすくなります。

【気をつけること】

バッテリー消費が増えるため、車内でのスマホ充電環境を整えてください。

【読了後アクション】

今日中に走行記録アプリを1つインストールし、明日の移動から記録を開始する(10分)

方法4: 会計ソフト連携で仕訳を自動化

【こんな方に】

毎月の交通費仕訳が20件以上あり、手入力に時間がかかっている方

【期待できる成果】

クレジットカード連携で仕訳入力時間が80%削減される

【所要時間】約2時間

【効果】大

【やり方】

- クラウド会計ソフト(freee、マネーフォワードなど)に登録する(15分)

- 事業用クレジットカードを連携設定する(10分)

- 交通費の自動仕訳ルール(金額・摘要で判定)を設定する(30分)

- 週次でデータ取込を確認し、必要に応じて修正する(5分/週)

【成功のカギ】

自動仕訳+確認の方式を採用してください。手入力のミスがなくなり、入力漏れも防げます。

【なぜ効くのか】

クレジットカード明細からの自動取込により、金額の転記ミスがゼロになります。明細データが証拠書類のバックアップにもなります。

【気をつけること】

自動仕訳はあくまで補助機能です。勘定科目の判定精度は100%ではないため、週次での確認・修正を行ってください。

【読了後アクション】

今日中にクラウド会計ソフトの無料プランに登録し、カード連携を設定する(30分)

方法5: 出張報告書テンプレートで証拠を効率保存

【こんな方に】

出張が月に2回以上あり、領収書と目的の紐付けに手間がかかっている方

【期待できる成果】

1回の出張あたりの書類整理時間が15分から5分に短縮される

【所要時間】約20分

【効果】中程度

【やり方】

- 出張報告書のテンプレート(日付・目的・訪問先・交通手段・金額欄)を作成する(15分)

- 出張終了後24時間以内にテンプレートに記入する(3分)

- 領収書をスマホで撮影し、報告書PDFと一緒にフォルダ保存する(2分)

【成功のカギ】

出張報告書と領収書をセットでデジタル保存してください。紙の領収書は劣化や紛失リスクがありますが、デジタル保存なら検索も容易です。

【なぜ効くのか】

税務調査では「この交通費は何のために使ったのか」を問われることがあります。出張報告書があれば、目的と金額の紐付けが一目で説明できます。

【気をつけること】

電子帳簿保存法の要件を満たすため、タイムスタンプ機能のある会計ソフトやクラウドストレージを使用してください。

【読了後アクション】

今日中に出張報告書テンプレートを作成し、次回の出張から使用を開始する(20分)

CHECK

・月次カレンダーで異常値を早期発見

・事業専用ICカードで按分不要に

・会計ソフト連携で入力時間80%削減

まとめ:旅費交通費仕訳は5分類で対応

個人事業主の旅費交通費仕訳は、現金払い・カード払い・ICカード・ガソリン按分・宿泊費の5パターンを押さえれば、ほとんどのケースに対応できます。消費税区分は国内が課税、海外が不課税というシンプルなルールです。

最も重要なのは、事業用とプライベートを明確に分け、その根拠となる記録を残すことです。走行記録、ICカード履歴、出張報告書など、客観的な証拠があれば税務調査でも適切に対応できます。

仕組みさえ作ってしまえば毎月の処理は10分程度で完了します。

今日から始める3ステップ

- 直近1週間の交通費を5パターンで分類し、仕訳を1件ずつ実践する

- 按分計算が必要な場合は走行記録アプリをインストールする

- 事業専用ICカードを発行し、プライベートと完全分離する

本記事で紹介した方法を実践することで、適切な旅費交通費管理が可能になります。

状況別/次の一歩

| あなたの状況 | 次の一歩 | 所要時間 |

| 仕訳の基本を理解した | 直近1週間の交通費を5パターンで仕訳する | 30分 |

| 按分計算が必要 | 走行記録アプリをインストールし記録開始 | 15分 |

| 証拠書類が不安 | 事業専用ICカードを発行する | 15分 |

旅費交通費仕訳個人事業主に関するよくある質問

Q. グリーン車やビジネスクラスは経費になりますか?

A: 新幹線のグリーン料金は原則として経費にできません。飛行機のビジネスクラスは仕事に必須であれば交渉の余地はありますが、税務署から指摘を受けやすい項目です。一般的なビジネス利用であれば普通車・エコノミークラスを選択することをおすすめします。

Q. 電子帳簿保存法で領収書の保存方法は変わりましたか?

A: はい、変わりました。2024年1月以降、電子取引(メールで受領した領収書等)は電子データでの保存が義務化されました。紙の領収書はこれまで通り紙で保存できますが、スキャン保存する場合はタイムスタンプ等の要件を満たしてください(国税庁 電子帳簿等保存制度特設サイト)。

Q. 青色申告と白色申告で旅費交通費の扱いは変わりますか?

A: いいえ、旅費交通費の経費計上ルール自体は青色申告・白色申告で同じです。青色申告の場合は複式簿記による帳簿付けが必要で、借方・貸方を使った仕訳が求められます。白色申告の場合は単式簿記で、取引の日付・金額・内容が記録されていれば問題ありません。

【出典・参照元】

本記事は以下の情報源をもとに作成されています。

公的機関

- 国税庁「出張旅費、宿泊費、日当、通勤手当などの取扱い」

- 国税庁「電子帳簿等保存制度特設サイト」

民間調査/企業

体験談/ユーザーの声

※記事内容は2026年2月時点の税制・法令に基づいています。