確定申告で税金を納めすぎていた——その事実に気づいたのが3年前でも、まだ間に合います。法定申告期限から5年以内なら、更正の請求で還付を受けることができます。これは国税通則法で保障された納税者の権利です。

この記事では、請求書の記入から添付書類の揃え方、e-Taxでの提出まで、実務で使える5ステップを解説します。

この記事でわかること

・更正の請求と修正申告を、税額の増減で即座に判断する基準

・請求書の記入手順——特に審査を通す「理由欄」の書き方

・提出前の7項目チェックリスト(転記ミス・計算誤りを防ぐ)

※本記事は2026年1月時点の税制に基づく一般的な情報です。個別の判断が必要な場合は税理士にご相談ください。

この記事の結論

更正の請求は、納めすぎた税金を取り戻す手続きです。法定申告期限から5年以内なら可能で、税務署に請求書を提出します。

請求書には「何を」「いくら」「なぜ間違えたか」の3点を明記します。領収書や源泉徴収票を添付すれば審査は早い。e-Taxでも紙でも提出でき、審査通過後1〜2か月で還付金が口座に振り込まれます。

今日やるべき1つ

過去5年分の確定申告書を手元に出す。そのうち1年分だけ、医療費控除・社会保険料控除の計上漏れがないか確認する(30分)。

状況別ショートカット

| 更正の請求とは何か知りたい | 更正の請求・修正申告・還付申告——3用語を整理する | 5分 |

| 修正申告との違いを確認したい | 更正の請求と修正申告は税額の増減で判断 | 3分 |

| 具体的な書き方を知りたい | 更正の請求の書き方は5ステップで完了 | 10分 |

| 自分のケースが該当するか判断したい | 更正の請求の対応を3分で診断 | 3分 |

| 手続き前に漏れを防ぎたい | 更正の請求は7項目でチェック | 5分 |

| 実務で使えるノウハウが欲しい | 更正の請求の書き方は5つの仕組みで解決 | 15分 |

更正の請求の基本は3用語で整理

「更正の請求」「修正申告」「還付申告」といった用語が並ぶと、どれを使えばよいか迷う方も多いのではないでしょうか。ここでは基本となる3つの用語を整理し、制度の全体像を把握します。

更正の請求は税金の減額を求める手続き

更正の請求とは、提出済みの確定申告で納めた税額が過大だった場合、減額を求める手続きだ。国税通則法第23条で保障された納税者の権利である。

対象は所得税・復興特別所得税・消費税・個人住民税など。税目ごとに個別の手続きが必要です。

法定申告期限から5年以内が提出期限

更正の請求の提出期限は、原則として法定申告期限から5年以内です(国税庁・更正の請求手続)。

例:2024年分の確定申告(法定申告期限2025年3月15日)なら、2030年3月15日までです。この期間を「請求期限」と呼びます。期限を過ぎると原則として受け付けられません。

災害等の特別な事情があれば、例外的な救済措置が設けられています(詳細は税務署に確認)。

還付申告との違いは申告書提出の有無

還付申告は、申告義務がない人が還付を受けるために行う申告だ。まだ申告書を出していない状態からスタートする。

更正の請求は、すでに確定申告を提出済みで、その内容に誤りがあった場合に使う。

両者の違い:申告書を「まだ出していない」なら還付申告、「すでに出した後の訂正」なら更正の請求。この区別ができていないと、手続きに時間がかかる。

CHECK

・確定申告を提出済み→「更正の請求」

・申告書未提出→「還付申告」

・どちらか分からない→税務署の相談窓口へ

更正の請求の基本に関するよくある質問

Q. 更正の請求は誰でもできる?

確定申告を提出済みなら、個人でも法人でもできる。ただし税額が減る方向の訂正に限る。

Q. 5年を過ぎたら絶対にできない?

原則としてできません。ただし、災害等の特別な事情がある場合や、一部の税目では例外的な救済措置が設けられていることがあります。詳細は税務署にご確認ください。

更正の請求と修正申告は税額の増減で判断

更正の請求と修正申告は、どちらも確定申告の誤りを正す手続きです。使い分けの基準は明確で、税額が増えるか減るかで判断します。

税額が減る場合は更正の請求を選択

確定申告の誤りにより、本来より多く税金を納めていた場合は「更正の請求」を行います。主なケースは以下のとおりです。

- 医療費控除の計上漏れ

- 社会保険料控除の計算誤り

- 配偶者控除・扶養控除の適用漏れ

- 事業所得の経費計上漏れ

- 源泉徴収税額の転記ミス

これらの誤りを訂正し、税額が減れば還付金として返金されます。

税額が増える場合は修正申告を選択

逆に、本来より少なく税金を納めていた場合は「修正申告」を行います。

修正申告は納税者の義務です。放置すれば過少申告加算税や延滞税が課されます(国税庁・申告が間違っていた場合)。

両方の誤りがある場合は別々に手続き

同一年分で複数の誤りが見つかった場合——例えば「経費の計上漏れ(税額減)」と「収入の計上漏れ(税額増)」が同時にある場合、相殺後の税額で判断します。

最終的に税額が減る → 更正の請求 / 増える → 修正申告

複数年分にわたる誤りは、年分ごとに手続きを分けます。古い年分から順に処理すると整理しやすくなります。

CHECK

・税額が減る場合は「更正の請求」で還付を受ける

・税額が増える場合は「修正申告」で追加納付

・複数の誤りがある場合は相殺後の税額で判断

更正の請求と修正申告に関するよくある質問

Q. 間違えて修正申告を出してしまったらどうなる?

税額が減る内容で誤って修正申告を出してしまっても、税務署から訂正を求められることがあります。正しくは更正の請求で対応すべきですので、気づいた時点で税務署に相談してください。

Q. 修正申告にペナルティはある?

自主的に修正申告を行った場合、過少申告加算税は原則として課されません。ただし、税務調査で指摘を受けてから修正申告を行うと、加算税が課される場合があります。

更正の請求書を完成させる5ステップ

「書き方が分からない」——そう思って手が止まっているなら、この5ステップを見てください。紙での提出を前提に、具体的な記入方法を解説します。

ステップ1: 更正の請求書の様式を入手する

更正の請求書は、国税庁のWebサイトからPDF形式でダウンロードできます(国税庁・所得税及び復興特別所得税の更正の請求手続)。税務署の窓口でも入手できます。

所得税の更正の請求書は「所得税及び復興特別所得税の更正の請求書」という名称です。対象となる税目によって様式が異なるため、注意してください。

ステップ2: 元の申告内容を転記する

請求書の「申告し、又は処分のあった課税標準等、税額等」欄に、元の確定申告書の内容を転記します。以下の項目を正確に書き写してください。

- 課税標準(所得金額)

- 所得控除の合計額

- 課税所得金額

- 納付税額または還付税額

元の確定申告書の控えが手元にない場合は、税務署で「申告書等閲覧サービス」を利用するか、「開示請求」で取得できます。

ステップ3: 正しい内容を記入する

「請求する課税標準等、税額等」欄に、訂正後の正しい金額を記入します。計算は電卓で行い、数字の桁間違いがないか確認してください。

たとえば、医療費控除を10万円計上漏れしていた場合、所得控除の合計額が10万円増え、それに伴い課税所得金額と税額が変わります。

ステップ4: 請求理由を具体的に記載する

「請求の理由」欄には、誤りの内容と正しい金額、その根拠を具体的に記載します。以下の記入例を参考にしてください。

記入例:

【誤りの内容】

令和〇年分の確定申告で、医療費控除の計算に誤りがありました。

当初申告:医療費控除 〇〇円

正しい金額:医療費控除 △△円(差額 □□円)

【理由】

〇〇病院での治療費(領収書添付)を計上漏れしていたため。

「何が」「いくら」「なぜ」——この3点を明記すれば、税務署の審査は早く進みます。曖昧な表現は追加質問を招きます。

複数の控除漏れがある場合は、項目ごとに分けて記載すると分かりやすくなります。

ステップ5: 添付書類を準備して提出する

請求理由を裏付ける証憑を添付します。主な添付書類は以下のとおりです。

| 医療費控除の漏れ | 領収書、医療費の明細書 |

| 社会保険料控除の漏れ | 控除証明書、支払証明書 |

| 給与収入の源泉徴収税額誤り | 源泉徴収票 |

| 事業所得の経費漏れ | 領収書、帳簿の写し |

提出方法は、税務署窓口への持参、郵送、e-Taxの3つがあります。郵送の場合は、控えに受領印をもらうために返信用封筒(切手貼付)を同封してください。

CHECK

・様式は国税庁Webサイトからダウンロード可能

・「何が」「いくら」「なぜ」の3点を理由欄に明記

・証憑を添付して税務署に提出

更正の請求の書き方に関するよくある質問

Q. 理由欄は何文字くらい書けばいい?

100〜200文字程度で十分です。「何が」「いくら」「なぜ」の3点が明確であれば、長文である必要はありません。

Q. 添付書類は原本が必要?

原則としてコピーでも受け付けられますが、税務署から原本の提示を求められる場合があります。原本は手元に保管しておいてください。

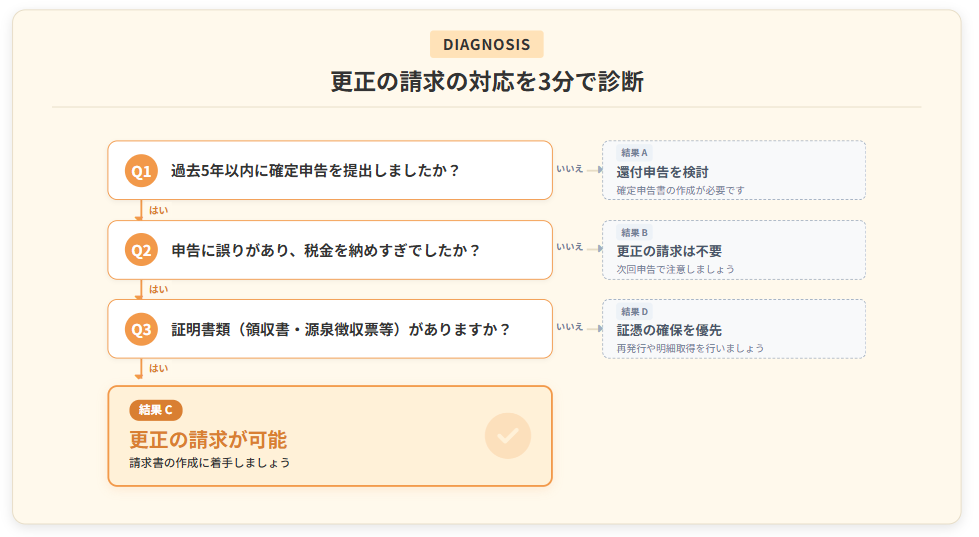

更正の請求の対応を3分で診断

「自分のケースは該当するのか?」——その判断を3分で終わらせる診断フローです。

Q1: 過去5年以内に確定申告を提出しましたか?

- はい → Q2へ

- いいえ → 【結果A】還付申告を検討

Q2: その申告内容に誤りがあり、税金を納めすぎていましたか?

- はい → Q3へ

- いいえ → 【結果B】更正の請求は不要

Q3: 誤りを証明する書類(領収書・源泉徴収票など)がありますか?

- はい → 【結果C】更正の請求が可能

- いいえ → 【結果D】証憑の確保を優先

診断結果の活用方法

| 結果A | 還付申告の手続きを確認する(確定申告書の作成) |

| 結果B | 現時点で手続きは不要、次回の申告で注意 |

| 結果C | 更正の請求書の作成に着手する |

| 結果D | 領収書の再発行や明細のダウンロードを行う |

CHECK

・確定申告提出済み+税金の納めすぎ+証憑あり=更正の請求が可能

・証憑がない場合は再発行や明細取得を優先

・判断に迷う場合は専門家に相談

更正の請求診断に関するよくある質問

Q. 結果Dになったが、領収書を紛失した場合はどうする?

医療機関や取引先に再発行を依頼できます。クレジットカード明細やネットバンキングの取引履歴も証憑として使える場合があります。

Q. 5年を少し過ぎている場合は諦めるしかない?

原則として5年を過ぎると更正の請求はできません。ただし、災害等の特別な事情がある場合は例外的な救済措置があるため、税務署に相談してみてください。

提出前の最終チェック——7項目

更正の請求で漏れやすいポイントを7項目にまとめました。提出前にこの順で確認してください。

提出前チェックリスト

- 対象年分と法定申告期限から5年以内であることを確認したか

- 元の確定申告書の数字を正確に転記したか

- 訂正後の金額の計算根拠を明記したか

- 請求理由に「何が」「いくら」「なぜ」の3点を記載したか

- 添付書類(領収書・源泉徴収票など)を揃えたか

- 提出先の税務署(所轄税務署)を確認したか

- 控えを作成し、郵送の場合は返信用封筒を同封したか

添付書類チェックリスト

- 医療費控除の場合: 領収書または医療費の明細書

- 社会保険料控除の場合: 控除証明書

- 給与・源泉徴収関連の場合: 源泉徴収票

- 事業所得・経費関連の場合: 帳簿の写し、領収書

- 控除全般: 適用される控除の根拠書類

CHECK

・提出前に7項目のチェックリストを確認

・添付書類の漏れは審査遅延の原因になる

・控えは必ず作成して手元に保管

更正の請求チェックリストに関するよくある質問

Q. 毎回すべての項目を確認する必要がある?

初めての更正の請求では全項目を確認することをおすすめします。2回目以降は、特に漏れやすい「添付書類」と「計算根拠」を重点的にチェックしてください。

Q. 控えを取り忘れたらどうなる?

提出後に税務署から「更正通知書」が届くため、手続き自体には問題ありません。ただし、自分の記録として控えがあると、後から確認するときに便利です。

更正の請求の書き方は5つの仕組みで解決

「書き方が分からない」「手続きが面倒」——その悩みを解決する実務ノウハウを5つ紹介します。導入すれば作業時間を半分以下に短縮できます。

ハック1: 元の申告書との差分表で計算ミスを防止

【対象】複数の控除・経費を訂正する人(計算が複雑になりがち)

【効果】 計算ミスを防止できます。元の申告書と訂正後の数字を並べて比較します

【導入時間】 15分

【見込める効果】大

【手順】

- Excelまたはスプレッドシートを開き、「項目名」「元の金額」「訂正後の金額」「差額」の4列を作成する(3分)

- 元の確定申告書から主要項目(所得金額・控除額・税額)を転記する(5分)

- 訂正後の正しい金額を入力し、差額を自動計算させる(5分)

- 差額の合計が還付見込み額と一致するか確認する(2分)

差分を可視化する表を作成すると、数字を並べて比較でき、桁間違いや転記ミスを発見しやすくなります。

更正の請求で多いミスは「元の申告書の数字の転記間違い」と「訂正後の計算誤り」の2つです。差分表を作成すると、両方のミスを同時にチェックできます。

ATTENTION

スプレッドシートの数式が正しいか、最初に一度確認してください。数式のコピーミスで計算が狂うことがあります

ハック2: e-Taxで更正の請求を電子提出

【対象】 e-Taxを利用したことがあり、税務署への郵送や来所を省きたい方

【効果】 自宅から更正の請求を電子提出でき、控えも自動保存される

【導入時間】 中(初回設定含め60分)

【見込める効果】 高

【手順】

- e-Tax(国税電子申告・納税システム)にログインする(2分)

- 「申告・申請・届出」メニューから「更正の請求書・修正申告書作成コーナー」を選択する(3分)

- 対象年分を選び、元の申告データを読み込む(5分)

- 訂正箇所を入力し、添付書類のPDFをアップロードする(15分)

- 内容を確認して送信し、受信通知を保存する(5分)

e-Taxで提出すると電子データは自動で保存され、後から検索も容易です。

e-Taxは24時間受付可能で、郵送にかかる日数や切手代、来所の手間が不要になります。送信記録が残るため、「届いていない」というトラブルも防げます。

ATTENTION

マイナンバーカード+ICカードリーダー、または税務署発行のID・パスワードが必要です。事前準備をお忘れなく。

ハック3: 添付書類フォルダで証憑管理を一元化

【対象】 領収書や証憑の管理が苦手で、必要なときに書類が見つからない方

【効果】 年分・項目別のフォルダを作成し、必要な証憑をすぐに取り出せる

【導入時間】 低(20分)

【見込める効果】 中

【手順】

- PCまたはクラウドストレージに「確定申告_証憑」フォルダを作成する(2分)

- 年分ごとのサブフォルダ(例:2024年分、2023年分)を作成する(3分)

- 各年分フォルダ内に「医療費」「社会保険料」「経費」「源泉徴収票」のサブフォルダを作成する(5分)

- 既存の領収書や証憑をスキャンまたは撮影し、該当フォルダに保存する(10分)

PDF化して検索可能にしておきます。ファイル名は「2024-03-15_医療費_15000円.pdf」のように、日付と金額を入れると後から探しやすくなります。

更正の請求で「証憑が見つからない」は致命的です。フォルダを整理しておくと、手続きの心理的ハードルが下がります。

ATTENTION

クラウドストレージを使用する場合、セキュリティ設定を確認してください。税務関連の書類には個人情報が含まれます。

ハック4: 税務署相談の事前準備で効率的に疑問を解消

【対象】 更正の請求の書き方に不安があり、税務署に相談してから進めたい方

【効果】 事前に質問を整理すると、税務署相談の回答精度が向上し、1回の相談で疑問を解消できる

【導入時間】 低(15分)

【見込める効果】 高

【手順】

- 相談したい内容を「現状」「疑問点」「希望する回答」の3点でメモにまとめる(5分)

- 元の確定申告書の控え、訂正後の計算メモ、証憑のコピーを用意する(5分)

- 税務署の相談窓口に電話で予約を取る(3分)

- 予約当日に上記の資料を持参し、メモを見ながら質問する(2分)

事前にメモを整理してから相談すると、漠然と相談して「まず書類を揃えてください」で終わることを避けられます。

税務署の職員は限られた時間で対応しています。質問が整理されていれば、より具体的な回答を得られます。

ATTENTION

税務署の相談は確定申告時期(2〜3月)に混み合います。更正の請求は年間を通じて対応できるため、閑散期(5〜12月)に相談すると待ち時間が短くなります。

ハック5: 会計ソフト連携で再発防止を仕組み化

【対象】 同じミスを繰り返したくない、来年以降の確定申告を効率化したい方

【効果】 会計ソフトのチェック機能を活用し、控除漏れや計算ミスを削減

【導入時間】 中(初期設定2時間)

【見込める効果】 高

【手順】

- 会計ソフト(freee、マネーフォワード、弥生など)を導入または既存アカウントにログインする(5分)

- 銀行口座・クレジットカードとの連携を設定する(30分)

- 取引データを自動取得し、勘定科目を確認する(30分)

- 確定申告書作成機能を使い、控除の適用漏れがないかチェックする(30分)

- 前年の申告書と比較し、大きな差異があれば原因を確認する(25分)

手作業は転記ミスの温床です。会計ソフトで自動仕訳と手動確認を組み合わせた方が精度も速度も高くなります。

更正の請求が必要になる原因の多くは「控除の計上漏れ」「経費の仕訳ミス」です。会計ソフトはこれらを自動でチェックし、警告を出す機能があります。

ATTENTION

会計ソフトの自動仕訳は完璧ではありません。特に個人的な支出と事業経費が混在しているクレジットカードは、手動で確認が必要です。

CHECK

差分表で転記ミスと計算誤りを同時にチェック ・e-Taxなら24時間受付で送信記録も残る ・会計ソフトの活用で同じミスの再発を防止

更正の請求ハックに関するよくある質問

Q. 会計ソフトは有料のものを使うべき?

無料プランでも基本的な機能は使えます。ただし、確定申告書の作成機能や銀行連携は有料プランのみの場合があります。還付見込み額と比較して判断してください。

Q. e-Taxと紙、どちらがおすすめ?

e-Taxに慣れている方はe-Tax、初めての方や不安がある方は紙での提出をおすすめします。紙の場合、税務署窓口で提出すればその場で控えに受領印をもらえます。

Q. 還付金はいつ頃届く?

更正の請求が認められてから1〜2か月程度が目安です。混み具合や審査内容によって前後します。進捗が気になる場合は、税務署に電話で確認できます。

まとめ:更正の請求は5年以内に提出——納めすぎた税金を取り戻す

確定申告で税金を納めすぎていた。その事実に気づいたなら、法定申告期限から5年以内に更正の請求を出せば還付を受けられます。

請求書には「何が」「いくら」「なぜ」の3点を記載し、領収書や源泉徴収票を添付します。紙でもe-Taxでも提出できます。

税務署の相談窓口を活用すれば書き方の具体例も教えてもらえます。還付金は審査後1〜2か月程度で指定口座に振り込まれるのが一般的です。

今日から実践できる3つのアクション

- 過去5年分の確定申告書を手元に出し、1年分だけ控除漏れを確認する(30分)

- 誤りが見つかったら差分表を作成し、還付見込み額を計算する(20分)

- 国税庁サイトから更正の請求書をダウンロードし、記入を始める(20分)

この記事で紹介した5ステップと7項目のチェックリストを使えば、納めすぎた税金を取り戻せます。

5年という期限内なら、過去の申告を正して還付を受ける権利は誰にでもあります。まずは過去の確定申告書を1年分だけ見直すことから始めてください。

状況別/次の一歩

| 誤りがあるか確認したい | 過去5年分の確定申告書を手元に用意し、控除漏れがないか確認する | 30分 |

| 更正の請求書を作成したい | 国税庁のWebサイトから様式をダウンロードし、差分表を作成する | 60分 |

| 専門家に相談したい | 税務署の相談窓口に電話で予約を取る | 10分 |

更正の請求に関するよくある質問

Q. 更正の請求をすると税務調査が来る?

更正の請求をしただけで税務調査が来ることはありません。ただし請求内容に不明点があれば、税務署から追加質問や資料提示を求められることがあります。

Q. 税理士に依頼すると費用はいくらかかる?

税理士報酬は案件の複雑さや還付見込み額で変わりますが、3万〜10万円程度が相場です。還付見込み額が少額なら、自分で手続きした方が費用対効果は高くなります。

Q. 住民税も自動的に還付される?

所得税の更正が行われると、その情報は住所地の市区町村に通知され、住民税も連動して更正されます。ただし、還付の時期は自治体によって異なります。

Q. 複数年分をまとめて更正の請求できる?

年分ごとに別々の更正の請求書を作成する必要があります。ただし、同じ税務署に同時に提出できます。

Q. 更正の請求が認められない場合は?

税務署が更正の請求を認めない場合、「更正をすべき理由がない旨の通知書」が届きます。この決定に不服がある場合は、国税不服審判所に審査請求できます(国税庁・更正の請求手続)。

【出典・参照元】

本記事は以下の情報源をもとに作成されています。

- 国税庁「所得税及び復興特別所得税の更正の請求手続」

- 国税庁「確定申告書等の様式・手引き等」

- 国税庁「e-Tax(国税電子申告・納税システム)」

- 国税庁「更正の請求期間の延長等について」

※記事内容は2026年1月時点の税制・法令に基づいています。税制改正等により内容が変更される場合がありますので、最新情報は国税庁または税理士にご確認ください。