個人事業主の配偶者でも年間合計所得金額が48万円以下なら配偶者控除の対象になります。38万円の所得控除を受けられます(国税庁 No.1191 配偶者控除)。

この記事では個人事業主特有の所得計算から青色申告特別控除の活用、事業専従者との関係まで7ステップで解説します。

この記事の結論

個人事業主の配偶者が配偶者控除を受けるには、年間合計所得金額を48万円以下(2026年分は58万円以下の見込み)に抑え、青色申告者の事業専従者として給与の支払を受けていないことが必要です。

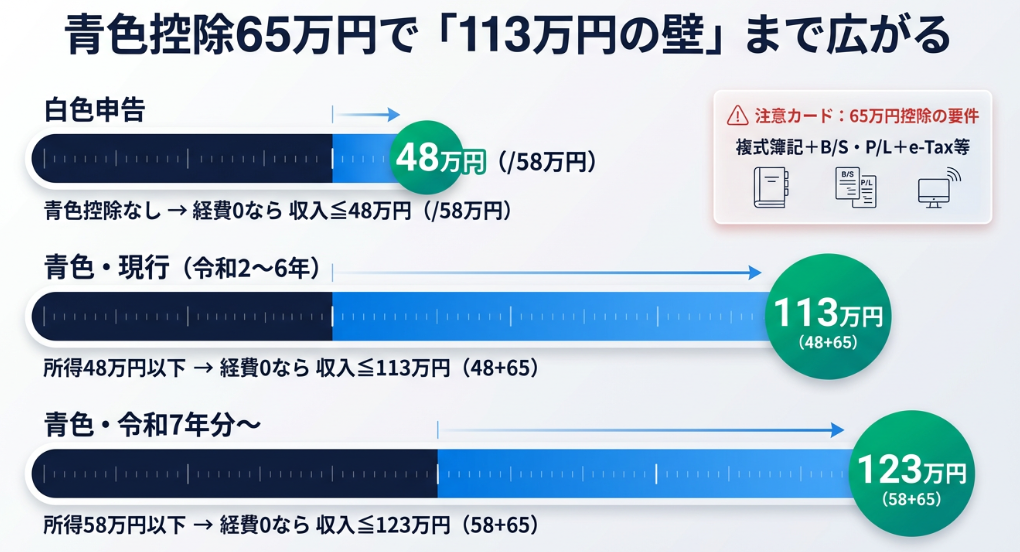

青色申告の場合は「事業収入 – 必要経費 – 青色申告特別控除65万円」が合計所得金額になるため、収入113万円まで配偶者控除の対象になる可能性があります。

配偶者控除を適用するか事業専従者給与を支払うかは、世帯全体の税負担と社会保険料を総合的に比較して判断してください。

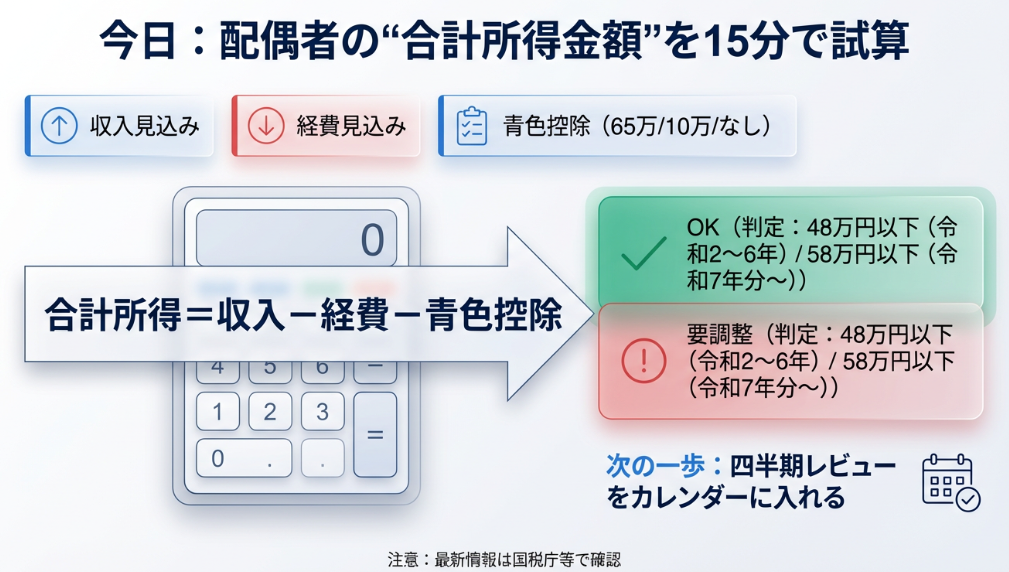

今日やるべき1つ

配偶者の年間収入と経費の見込み額を確認し、青色申告特別控除を差し引いた合計所得金額が48万円以下になるか計算してください(15分)。

状況別ショートカット

| あなたの状況 | 読むべきセクション | 所要時間 |

| 配偶者の所得が48万円以下か確認したい | 配偶者の所得は3ステップで計算 | 5分 |

| 青色申告特別控除の使い方を知りたい | 配偶者控除は青色控除で範囲拡大 | 4分 |

| 自分が配偶者控除の対象か診断したい | 配偶者控除の適用を3分で診断 | 3分 |

| 事業専従者との関係を知りたい | 事業専従者は配偶者控除と併用不可 | 6分 |

| 2026年の税制改正を確認したい | 2026年分は所得要件が58万円に引上げ見込み | 4分 |

| 申請方法を知りたい | 配偶者控除は確定申告で3項目記入 | 7分 |

| 世帯全体で有利な方法を選びたい | 配偶者控除管理は5つの仕組みで解決 | 10分 |

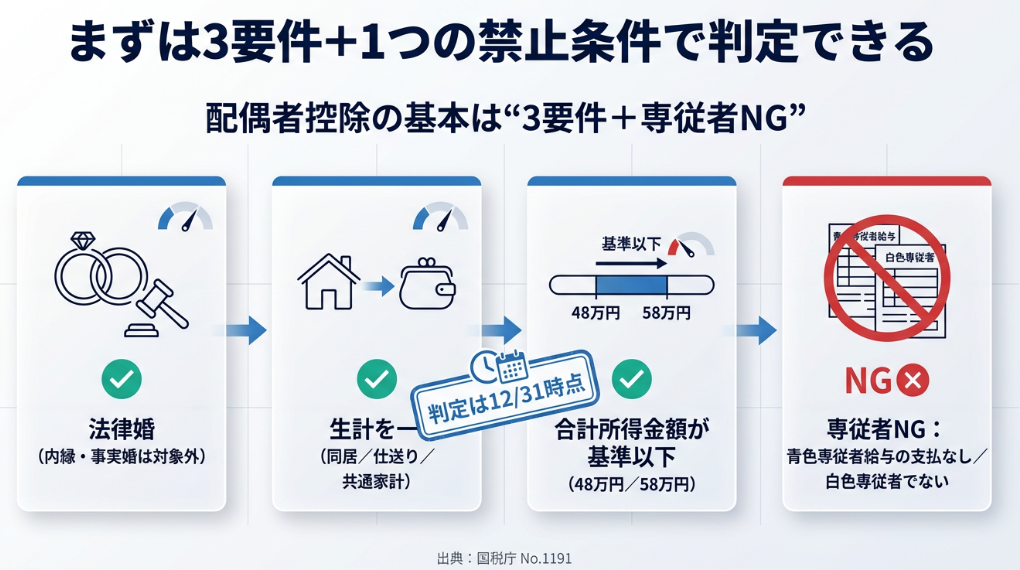

配偶者控除の基本は3要件で判定

個人事業主の配偶者でも、一定の要件を満たせば配偶者控除の対象になります。「自分の配偶者は個人事業主だから配偶者控除は受けられない」という誤解は珍しくありません。

配偶者控除を受けるには、以下の3つの要件をすべて満たす必要があります(国税庁 No.1191 配偶者控除)。

配偶者要件は法律婚のみが対象

配偶者控除の対象となるのは、民法の規定による配偶者(法律婚)に限られます。内縁関係や事実婚は対象外です。

生計一要件は経済的支援で判断

納税者と生計を一にしていることが必要です。「生計を一にする」とは、同居していることだけでなく、別居していても経済的に支えている(仕送りをしている、共通の家計で管理している)場合も含まれます。

生活費の支払い記録や共通口座の利用実績が証拠になります。

所得要件は48万円以下が基準

配偶者の年間合計所得金額が48万円以下であることが必要です(令和2年分以降)。給与所得者の場合は給与収入103万円(給与所得控除55万円を差し引くと所得48万円)が目安ですが、個人事業主の場合は「収入 – 必要経費 – 青色申告特別控除」が合計所得金額になります。

また、配偶者が青色申告者の事業専従者として給与の支払を受けていない、または白色申告者の事業専従者でないことも条件です(国税庁 No.1191 配偶者控除)。

CHECK

・配偶者が法律婚か確認

・生計を一にしているか(同居または経済的支援)を確認

・配偶者の合計所得金額が48万円以下か計算

配偶者控除の基本に関するよくある質問

Q. 別居していても配偶者控除は受けられる?

生計を一にしていれば受けられます。仕送りをしている、共通の家計で管理しているといった経済的支援の実態があれば対象になります。

Q. 配偶者が海外在住の場合は?

配偶者が非居住者の場合でも、生計を一にしていれば配偶者控除の対象になります。ただし、親族関係書類や送金関係書類の提出が必要です。

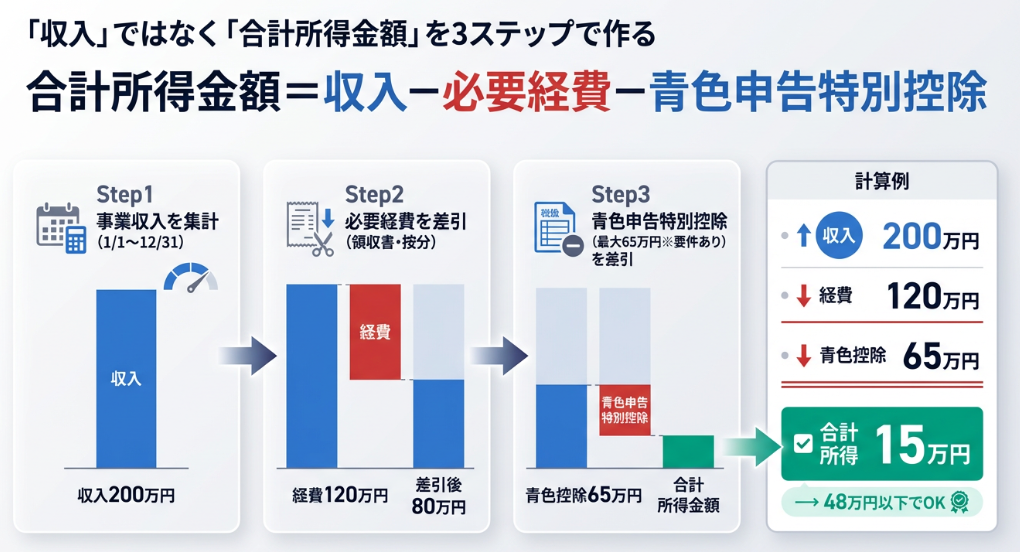

配偶者の所得は3ステップで計算

個人事業主の配偶者の合計所得金額は、給与所得者と計算方法が異なります。「収入がそのまま所得になる」という誤解は珍しくありません。

個人事業主の場合、以下の3ステップで合計所得金額を計算します。

ステップ1は事業収入を集計

1年間(1月1日~12月31日)の事業収入をすべて集計します。請求書や入金記録をもとに、現金・振込を問わずすべての収入を計上してください。

ステップ2は必要経費を差引く

事業に直接関係する経費(材料費、交通費、通信費、広告費など)を差し引きます。経費の根拠となる領収書やレシートは必ず保管してください。

青色申告の場合は、複式簿記で記帳することで青色申告特別控除(最大65万円)を受けられます。白色申告の場合は、青色申告特別控除は受けられません。

ステップ3は青色控除を差引く

青色申告の場合は、ステップ2の事業所得から青色申告特別控除(最大65万円)を差し引きます。この金額が配偶者の合計所得金額になります。

計算例:

- 事業収入:200万円

- 必要経費:120万円

- 青色申告特別控除:65万円

- 合計所得金額:15万円(200万円 – 120万円 – 65万円)

この場合、合計所得金額が48万円以下なので配偶者控除の対象になります。

要点整理

事業収入を1年分集計

事業関連経費を差引く

青色申告の場合は青色控除65万円を差引く

配偶者の所得計算に関するよくある質問

Q. 青色申告特別控除は誰でも65万円受けられる?

65万円控除を受けるには、複式簿記で記帳し、貸借対照表と損益計算書を添付して確定申告(e-Taxによる電子申告または電子帳簿保存)する必要があります。簡易簿記の場合は10万円控除になります。

Q. 経費として認められる範囲は?

事業に直接関係する支出が経費として認められます。プライベートと兼用の支出(自宅の一部を事務所として使用など)は、事業使用割合を合理的に按分する必要があります。

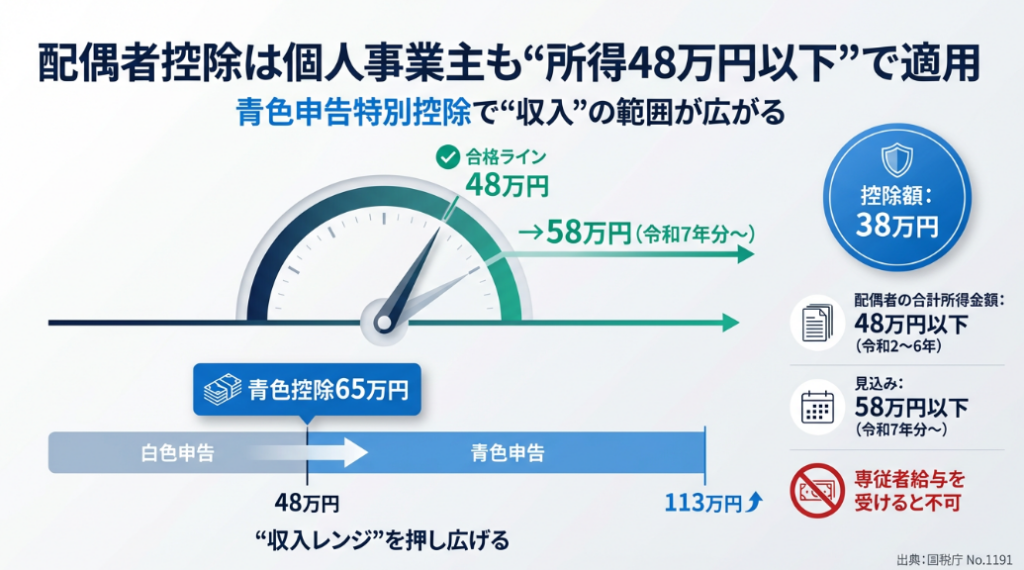

配偶者控除は青色控除で範囲拡大

青色申告特別控除を活用すると、配偶者控除の対象となる収入の範囲が大きく広がります。「給与所得者の103万円の壁と同じ」という誤解もあります。

青色控除65万円で収入113万円まで可能

青色申告特別控除65万円を適用できる場合、以下のような計算になります。

合計所得金額48万円以下の条件:

- 必要経費0円と仮定

- 収入 – 青色申告特別控除65万円 ≦ 48万円

- 収入 ≦ 113万円

つまり、経費がゼロでも収入113万円まで配偶者控除の対象になります。実際には必要経費も差し引けるため、さらに高い収入でも配偶者控除を受けられる可能性があります。

白色申告は収入48万円が上限

白色申告の場合は青色申告特別控除が受けられないため、必要経費を差し引いた事業所得が48万円以下である必要があります。経費がゼロの場合、収入48万円が上限になります。

青色申告への切替えは事前申請が必要

青色申告の承認を受けるには、原則として青色申告を開始する年の3月15日までに「所得税の青色申告承認申請書」を税務署に提出する必要があります(国税庁 所得税の青色申告承認申請手続)。

新規開業の場合は、開業日から2か月以内に提出すれば、その年から青色申告できます。

CHECK

・青色控除65万円で収入113万円まで配偶者控除対象

・白色申告は収入48万円が上限

・青色申告承認申請は3月15日まで

青色申告特別控除に関するよくある質問

Q. 青色申告特別控除10万円と65万円の違いは?

10万円控除は簡易簿記でも可、65万円控除は複式簿記+貸借対照表・損益計算書の添付+e-Taxによる電子申告(または電子帳簿保存)が必要です。

Q. 青色申告の承認申請を忘れた場合は?

その年は白色申告になります。翌年から青色申告したい場合は、翌年の3月15日までに申請書を提出してください。

配偶者控除の適用を3分で診断

「自分は配偶者控除に該当するのか」という悩みは珍しくありません。以下の診断で3分以内に判定できます。

Q1: 配偶者は民法上の配偶者(法律婚)ですか?

- はい → Q2へ

- いいえ → 【ケースA】配偶者控除の対象外

Q2: 配偶者の年間合計所得金額は48万円以下ですか?

- はい → Q3へ

- いいえ → Q4へ

Q3: 配偶者は青色申告者の事業専従者として給与を受けていますか?

- はい → 【ケースB】配偶者控除の対象外、配偶者特別控除を検討

- いいえ → 【ケースC】配偶者控除の対象

Q4: 配偶者の年間合計所得金額は133万円以下ですか?

- はい → 【ケースD】配偶者特別控除の対象

- いいえ → 【ケースE】配偶者控除・配偶者特別控除の対象外

診断結果の活用方法

| 結果 | 次のステップ |

| ケースA | 内縁関係の場合は扶養控除などの他の制度を確認する |

| ケースB | 事業専従者給与と配偶者控除のどちらが有利か税理士に相談する |

| ケースC | 確定申告書の配偶者控除欄に必要事項を記入する |

| ケースD | 配偶者特別控除の控除額を確認し、確定申告書に記入する |

| ケースE | 翌年に向けて所得調整の可能性を検討する |

CHECK

・配偶者が法律婚か

・配偶者の合計所得金額が48万円以下か

・事業専従者給与を受けていないか

配偶者控除診断に関するよくある質問

Q. ケースCになったが、確定申告で何を記入する?

確定申告書第一表の「配偶者(特別)控除」欄に38万円、第二表の「配偶者や親族に関する事項」欄に配偶者の氏名・生年月日・マイナンバーを記入します。

Q. ケースDの配偶者特別控除の控除額は?

配偶者の合計所得金額と納税者本人の合計所得金額に応じて1万円~38万円の範囲で控除額が決まります(国税庁 No.1195 配偶者特別控除)。

事業専従者は配偶者控除と併用不可

青色申告者の事業専従者として給与を支払う場合、配偶者控除は受けられません。どちらを選ぶべきか悩む方も珍しくありません。

事業専従者給与の要件は3点

青色事業専従者給与を経費として認めてもらうには、以下の要件を満たす必要があります。

- 青色申告者と生計を一にする配偶者その他の親族であること

- その年の12月31日時点で年齢が15歳以上であること

- その年を通じて6か月を超える期間、青色申告者の事業に専ら従事していること

さらに、「青色事業専従者給与に関する届出書」を事前に税務署に提出する必要があります(国税庁 No.2075 青色事業専従者給与と事業専従者控除)。

配偶者控除との比較は世帯全体で判断

配偶者控除(38万円の所得控除)と事業専従者給与(経費として全額控除)のどちらが有利かは、世帯全体の税負担と社会保険料を総合的に比較する必要があります。

配偶者控除の場合:

- 事業主の所得控除:38万円

- 配偶者の所得:48万円以下(基礎控除48万円で課税所得ゼロ)

事業専従者給与の場合:

- 事業主の経費:給与全額(例:年間96万円)

- 配偶者の給与所得:給与収入96万円 – 給与所得控除55万円 = 41万円(基礎控除48万円で課税所得ゼロ)

- 社会保険:配偶者が国民健康保険・国民年金の被保険者になる可能性

事業主の税率が高い場合(課税所得330万円以上で税率20%)は、事業専従者給与の方が税負担を減らせる可能性があります。ただし、社会保険料負担の増加も考慮する必要があります。

一度選択すると年内変更は不可

配偶者控除か事業専従者給与かは、その年の12月31日時点の状況で判定されます。年の途中で「やはり配偶者控除にしたい」と思っても変更できません。

年初の段階で両方の試算を行い、どちらが有利か判断してください。

押さえておきたい点

事業専従者給与には3つの要件がある

世帯全体の税負担と社会保険料で比較

年内変更は不可、年初に方針決定

事業専従者に関するよくある質問

Q. 事業専従者給与はいくらまで認められる?

「適正な金額」であれば認められます。同業他社の給与水準や業務内容に照らして妥当な金額を設定してください。過大な金額は税務署から否認される可能性があります。

Q. 事業専従者給与を支払うと配偶者の社会保険はどうなる?

配偶者の給与収入が年間130万円以上になると、国民健康保険・国民年金の被保険者として社会保険料を負担する必要があります。

配偶者控除のケースは2パターンで比較

ここでは、実際の体験談をもとに成功パターンと失敗リスクを解説します。

事例1: 青色申告特別控除で配偶者控除を維持

状況: Webデザイナーとして活動する30代の妻。夫は会社員で、妻の事業収入は年間150万円、経費50万円。

判断: 青色申告の承認を受け、複式簿記で記帳。青色申告特別控除65万円を適用した結果、合計所得金額35万円(150万円 – 50万円 – 65万円)となり、配偶者控除の対象を維持した。

結果: 夫の所得税・住民税が合計約7万円軽減され、世帯全体の手取りが増加した。

「青色申告の複式簿記は最初は難しく感じましたが、会計ソフトを使えば思っていたより簡単でした」という声もあります(自営業の夫の配偶者控除を妻が受ける方法)。

分岐点: もし白色申告のままだったら、合計所得金額が100万円となり、配偶者控除の対象外になっていた可能性があります。

事例2: 所得計算を誤って控除を受けられず

状況: ライターとして活動する40代の妻。夫は個人事業主で、妻の事業収入は年間130万円、経費60万円。

判断: 青色申告の承認を受けていたが、「収入130万円なら配偶者控除の対象外」と誤解し、確定申告で配偶者控除を申請しなかった。

結果: 後で税理士に相談したところ、合計所得金額は5万円(130万円 – 60万円 – 65万円)で配偶者控除の対象だったことが判明。更正の請求で控除を受けたが、手続きに時間がかかった。

「事業収入と所得の違いを理解していなかったことを後悔しています」といった経験談が報告されています(103万円の壁改正と個人事業主の配偶者控除)。

分岐点: もし確定申告前に所得計算を正しく理解していれば、すぐに配偶者控除を受けられた可能性があります。

CHECK

・青色申告特別控除で所得を大幅圧縮可能

・収入と所得の違いを正確に理解する

・確定申告前に所得計算を確認

配偶者控除ケースに関するよくある質問

Q. 青色申告の承認申請はいつまで?

原則として、青色申告を開始する年の3月15日までに税務署に提出します。新規開業の場合は、開業日から2か月以内です。

Q. 更正の請求はいつまでできる?

確定申告書の提出期限から5年以内であれば更正の請求ができます。ただし、早めに手続きした方がスムーズです。

2026年分は所得要件が58万円に引上げ見込み

2026年分(令和7年分)以降、配偶者控除の所得要件が引き上げられる見込みです。今から準備しておくことをおすすめします。

税制改正で所得要件が10万円引上げ見込み

令和7年度税制改正大綱により、配偶者控除の対象となる配偶者の合計所得金額の上限が48万円から58万円に引き上げられる見込みです。

これにより、個人事業主の配偶者の場合、以下のような変化が見込まれます。

現行(2025年分まで):

- 収入 – 経費 – 青色控除65万円 ≦ 48万円

- 収入113万円が上限(経費ゼロの場合)

改正後見込み(2026年分以降):

- 収入 – 経費 – 青色控除65万円 ≦ 58万円

- 収入123万円が上限(経費ゼロの場合)

配偶者特別控除も連動して引上げ見込み

配偶者特別控除の所得要件も、48万円超133万円以下から58万円超133万円以下に引き上げられる見込みです。

2026年分の申告から影響見込み

2026年分の確定申告(2027年2月~3月に実施予定)から新しい要件が適用される見込みです。2025年分の確定申告(2026年2月~3月に実施)は現行の48万円基準です。

なお、税制改正は国会での法案成立が前提となるため、最新情報は国税庁などの公式サイトでご確認ください。

CHECK

・所得要件が48万円→58万円に引上げ見込み

・青色控除併用で収入123万円まで対象見込み

・2027年2月の確定申告から適用見込み

2026年税制改正に関するよくある質問

Q. 2025年分の確定申告はどちらの基準?

2025年分(2026年2月~3月に申告)は現行の48万円基準です。2026年分(2027年2月~3月に申告)から58万円基準になる見込みです。

Q. 58万円引上げで控除額は変わる?

配偶者控除の控除額(38万円)は変わりません。対象となる所得の範囲が広がるだけです。

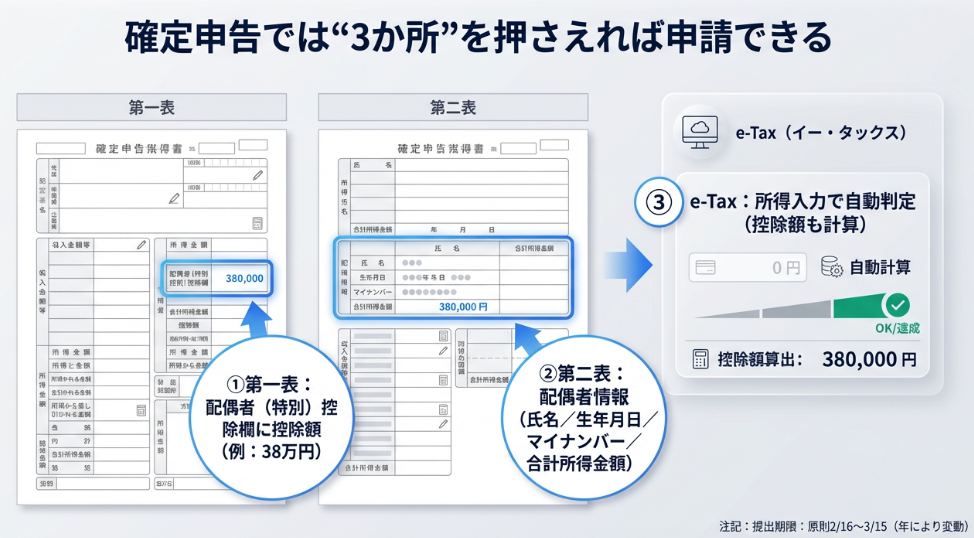

配偶者控除は確定申告で3項目記入

配偶者控除を受けるには、確定申告書に必要事項を記入する必要があります。「記入欄がわからない」という悩みは珍しくありません。

第一表の控除額欄に38万円記入

確定申告書第一表の「所得から差し引かれる金額」欄にある「配偶者(特別)控除」に38万円を記入します。

配偶者の合計所得金額が48万円以下の場合は配偶者控除38万円、48万円超133万円以下の場合は配偶者特別控除1万円~38万円を記入します。

第二表の配偶者情報欄に詳細記入

確定申告書第二表の「配偶者や親族に関する事項」欄に以下を記入します。

- 配偶者の氏名

- 配偶者の個人番号(マイナンバー)

- 配偶者の生年月日

- 配偶者の合計所得金額

マイナンバーは12桁の番号を正確に記入してください。

e-Taxなら入力ガイドで自動判定

e-Taxで電子申告する場合、配偶者の合計所得金額を入力すると、配偶者控除か配偶者特別控除かを自動判定し、控除額を計算してくれます。

初めて確定申告する場合は、e-Taxの利用をおすすめします。

ATTENTION

・第一表に控除額38万円を記入

・第二表に配偶者情報を記入

・e-Taxなら自動判定が便利

配偶者控除の申請に関するよくある質問

Q. 配偶者のマイナンバーがわからない場合は?

マイナンバーカードまたは通知カードで確認できます。紛失した場合は、住民票の写し(マイナンバー記載あり)を取得してください。

Q. 確定申告書の提出期限は?

原則として、翌年の2月16日~3月15日です(2025年分は2026年2月16日~3月17日)。e-Taxなら24時間いつでも提出できます。

配偶者控除管理は5つの仕組みで解決

配偶者控除を確実に受けるための実務ノウハウを5つ紹介します。

方法1: 年初の所得見込み試算で配偶者控除の可否を判定

対象:配偶者が個人事業主で、年間の収入・経費が変動しやすく、年末になって配偶者控除の対象外だったと気づく方

期待できる成果:年初の段階で配偶者控除の対象になるか判定でき、年間の所得調整が可能になる

所要時間:30分

見込める効果:★★★

やり方:

- 前年の事業収入・経費の実績を確認し、今年の見込み額を設定する(10分)

- 「収入 – 経費 – 青色控除」の計算式で合計所得金額を試算する(5分)

- 試算結果が48万円を超える場合、経費の増額または収入の調整を検討する(10分)

- 毎月の収入・経費をExcelまたはスプレッドシートで管理し、3か月ごとに試算を更新する(5分/回)

成功のカギ:年初の試算と3か月ごとの見直しを行うことです。年初から管理すれば、経費の計上タイミングや収入の受取時期を柔軟にコントロールできます。

なぜ効くのか:個人事業主の所得は月によって変動が大きいため、年末に「予想外に所得が増えて配偶者控除の対象外になった」というケースが多発します。年初の試算と定期的な見直しで、早期に対策を打てます。

気をつけること:所得調整のために売上の計上時期を意図的にずらすと、税務署から租税回避とみなされる可能性があります。あくまで正常な範囲内での調整にとどめてください。

まず試してほしいこと:今日中に前年の確定申告書を確認し、今年の収入・経費の見込み額を試算してください(30分)。

方法2: 青色申告承認申請を3月15日までに提出して控除枠を確保

こんな方に:配偶者が白色申告で、青色申告特別控除65万円を活用すれば配偶者控除の対象になる可能性がある方

得られるメリット:青色申告特別控除65万円で合計所得金額を大幅に圧縮でき、収入113万円まで配偶者控除の対象になる

かかる時間:2時間

効果:★★★

進め方:

- 国税庁のWebサイトから「所得税の青色申告承認申請書」をダウンロードする(5分)

- 申請書に氏名・住所・職業・事業内容・開始年月日を記入する(15分)

- 「複式簿記」「65万円控除」「e-Taxで電子申告」にチェックを入れる(5分)

- 最寄りの税務署に郵送または窓口提出する(原則3月15日まで)(30分)

- 会計ソフト(freee・マネーフォワードなど)を導入し、日々の取引を複式簿記で記帳する(導入1時間+日々5分)

ポイント:会計ソフトを使えば自動仕訳で簡単に対応できます。会計ソフトなら取引内容を入力するだけで、自動的に複式簿記の仕訳が作成されます。

なぜ効くのか:白色申告の場合、配偶者の事業所得が48万円を超えると配偶者控除の対象外になります。青色申告特別控除65万円を活用すれば、事業所得113万円まで配偶者控除の対象になるため、大幅に範囲が広がります。

落とし穴:青色申告の承認申請は、原則として青色申告を開始する年の3月15日までに提出する必要があります。提出が遅れると、その年は白色申告になります。

5分で始められる第一歩:今日中に国税庁のWebサイトから申請書をダウンロードし、記入を開始してください(30分)。

ステップ3: 経費の計上漏れを防ぐチェックリストで所得を圧縮

おすすめの人:配偶者が個人事業主で、経費の計上漏れによって合計所得金額が48万円を超えてしまうリスクがある方

インパクト:経費の計上漏れを防ぎ、合計所得金額を5万円~15万円圧縮できる

導入時間:20分

効果:★★☆

手順:

- 以下の経費チェックリストを作成し、毎月確認する(10分)

- 通信費(携帯電話・インターネット)

- 交通費(打ち合わせ・取材)

- 消耗品費(文房具・PC周辺機器)

- 広告宣伝費(SNS広告・名刺)

- 外注費(デザイン外注・記事執筆外注)

- 地代家賃(自宅の一部を事務所として使用)

- 水道光熱費(事務所部分の按分)

- 領収書・レシートを月ごとにファイリングし、チェックリストと照合する(5分/月)

- 年末に1年分のチェックリストを見直し、計上漏れがないか最終確認する(20分)

コツ:事業関連性の証明と按分計算から始めることです。領収書があっても、事業に関係ない支出は経費にできません。自宅兼事務所の場合は、事業使用割合を合理的に按分する必要があります。

なぜ効くのか:個人事業主の経費は、給与所得者の給与所得控除と異なり、実際に支出した金額を証明する必要があります。経費の計上漏れは所得を押し上げ、配偶者控除の対象外になるリスクを高めます。

注意点:プライベートと兼用の支出(自宅の家賃・通信費など)は、事業使用割合を合理的に按分する必要があります。按分根拠を説明できるよう、記録を残してください。

最初の一歩:今日中に上記のチェックリストをExcelまたはスプレッドシートで作成し、今月分の領収書と照合してください(20分)。

テクニック④: 配偶者控除と事業専従者給与のシミュレーションで有利な方を選択

対象:青色申告者で、配偶者控除(38万円の所得控除)と事業専従者給与(経費全額控除)のどちらが有利か判断できない方

効果:世帯全体の税負担を年間10万円~30万円軽減できる

導入時間:1時間

見込める効果:★★★

手順:

- 事業主の課税所得を確認し、所得税率を特定する(10分)

- 195万円以下:5%

- 195万円超330万円以下:10%

- 330万円超695万円以下:20%

- 695万円超900万円以下:23%

- 配偶者控除の場合の税負担を計算する(15分)

- 所得税軽減額:38万円 × 所得税率

- 住民税軽減額:33万円 × 10%

- 事業専従者給与の場合の税負担を計算する(20分)

- 所得税軽減額:給与額 × 所得税率

- 住民税軽減額:給与額 × 10%

- 社会保険料負担:配偶者の国民健康保険・国民年金

- 両者を比較し、世帯全体の手取りが多い方を選択する(15分)

コツ:事業専従者給与を支払うと、配偶者は国民健康保険・国民年金の被保険者として社会保険料を負担する可能性があります。税負担の軽減額と社会保険料の増加額を総合的に比較してください。専門家への相談もおすすめします。

なぜ効くのか:配偶者控除は所得控除であり、所得税率によって実際の税負担軽減額が変わります。所得税率20%の場合、配偶者控除38万円で約7.6万円の所得税軽減ですが、事業専従者給与96万円なら約19.2万円の所得税軽減になります。

注意点:事業専従者給与を支払うと、配偶者は国民健康保険・国民年金の被保険者として社会保険料を負担する可能性があります。税負担の軽減額と社会保険料の増加額を総合的に比較してください。

最初の一歩:今日中に前年の確定申告書から事業主の課税所得を確認し、所得税率を特定してください(10分)。

実践術その5: 12月31日時点の所得確定チェックで申告漏れを防止

対象:配偶者が個人事業主で、年末の所得確定が遅れて確定申告の準備が間に合わないリスクがある方

効果: 12月31日時点の所得を正確に把握でき、確定申告での配偶者控除の申請漏れを防げる

導入時間:30分

見込める効果:★★☆

手順:

- 12月25日までに、1月~12月の収入・経費をすべて集計する(15分)

- 青色申告特別控除65万円を差し引き、合計所得金額を計算する(5分)

- 合計所得金額が48万円以下か確認し、配偶者控除の対象か判定する(3分)

- 確定申告書の配偶者控除欄に記入する内容(氏名・マイナンバー・所得金額)を準備する(7分)

コツ:12月25日までに集計を完了することです。年末ギリギリに集計すると、領収書の紛失や計上漏れに気づいても修正する時間がありません。余裕をもって準備すれば、見直しの時間が確保できます。

なぜ効くのか:配偶者控除の要件は、その年の12月31日時点の状況で判定されます。年末の所得確定が遅れると、確定申告の準備が間に合わず、配偶者控除の申請漏れにつながります。

注意点:12月31日までに入金されていない売上でも、サービス提供が完了していれば「売掛金」として収入に計上する必要があります(発生主義)。入金ベースで計算すると、所得を過少申告するリスクがあります。

最初の一歩:今日中に12月25日までに所得集計を完了するスケジュールをカレンダーに登録してください(5分)。

CHECK

・年初の試算で所得調整の方針を決定

・青色申告承認申請は3月15日まで

・経費チェックリストで計上漏れ防止

・配偶者控除と事業専従者給与を世帯全体で比較

・12月25日までに所得集計を完了

配偶者控除ハックに関するよくある質問

Q. 方法1の所得見込み試算は毎月やる必要がある?

3か月ごとの見直しで十分ですが、収入・経費の変動が大きい場合は毎月確認することをおすすめします。

Q. テクニック④のシミュレーションは税理士に相談すべき?

自分で計算することも可能ですが、社会保険料の影響や将来の年金額まで考慮する場合は、税理士や社会保険労務士に相談した方が確実です。

まとめ:配偶者控除は所得48万円以下で適用

個人事業主の配偶者でも、年間合計所得金額が48万円以下なら配偶者控除の対象になります。青色申告特別控除65万円を活用すれば、収入113万円まで配偶者控除を受けられる可能性があります。

配偶者控除か事業専従者給与かは、世帯全体の税負担と社会保険料を総合的に比較して判断してください。2026年分からは所得要件が58万円に引き上げられる見込みです。確定申告書の配偶者控除欄に必要事項を記入し、確実に控除を受けてください。

配偶者控除は、個人事業主の配偶者にとって重要な所得控除制度です。青色申告特別控除を活用すれば、給与所得者の103万円の壁よりも高い収入で配偶者控除を受けられます。

年初の所得見込み試算と定期的な見直しで、年末に「予想外に所得が増えて配偶者控除の対象外になった」というリスクを防げます。配偶者控除と事業専従者給与のどちらが有利かは、事業主の所得税率と社会保険料負担を総合的に比較して判断してください。確定申告の準備は12月25日までに完了させ、申請漏れを防ぎましょう。

この記事を読んだら試してほしい3つのこと

- 配偶者の事業収入・経費・青色控除を確認し、合計所得金額を計算する(15分)

- 青色申告の承認を受けていない場合、国税庁のWebサイトから申請書をダウンロードし、3月15日までに提出する(30分)

- 配偶者控除と事業専従者給与のどちらが有利か、事業主の所得税率を確認して両者の税負担をシミュレーションする(1時間)

配偶者控除に関するよくある質問

Q. 配偶者の事業収入が年間200万円でも配偶者控除の対象になる?

経費と青色申告特別控除を差し引いた合計所得金額が48万円以下なら対象になります。例えば、収入200万円・経費120万円・青色控除65万円の場合、合計所得金額は15万円なので配偶者控除の対象です(国税庁 No.1191 配偶者控除)。

Q. 配偶者控除と配偶者特別控除の違いは?

配偶者の合計所得金額が48万円以下なら配偶者控除(38万円の所得控除)、48万円超133万円以下なら配偶者特別控除(1万円~38万円の所得控除)が適用されます。

Q. 配偶者が事業専従者給与を受けると配偶者控除は受けられない?

はい、青色申告者の事業専従者として給与を受けている場合、配偶者控除は受けられません。配偶者控除か事業専従者給与かは、年初にどちらが有利か試算して決定してください。

Q. 2026年分から所得要件が変わる?

はい、令和7年度税制改正大綱により、2026年分(2027年2月~3月に確定申告)から、配偶者控除の対象となる配偶者の合計所得金額の上限が48万円から58万円に引き上げられる見込みです。ただし、法案成立が前提となりますので、最新情報は国税庁などでご確認ください。

Q. 配偶者控除の申請に必要な書類は?

確定申告書に配偶者の氏名・マイナンバー・合計所得金額を記入するだけで申請できます。別途書類を提出する必要はありません。

【出典・参照元】

本記事は以下の情報源をもとに作成されています。

公的機関

- 国税庁「No.1191 配偶者控除」

- 国税庁「No.1195 配偶者特別控除」

- 国税庁「所得税の青色申告承認申請手続」

- 国税庁「No.2075 青色事業専従者給与と事業専従者控除」

民間調査/企業

- freee会計「配偶者控除の条件と節税のポイント」

- マネーフォワード「確定申告で配偶者控除・配偶者特別控除を申請する方法」

- マネーフォワード「個人事業主が配偶者控除の対象になる条件と金額」

- 起業LOG「個人事業主の扶養控除の要件」

体験談/ユーザーの声

- 税理士法人のコラム「自営業の夫の配偶者控除を妻が受ける方法」

- note「103万円の壁改正と個人事業主の配偶者控除」

※記事内容は2026年1月19日時点の税制・法令に基づいています。税制改正等により内容が変更される場合があります。