iDeCoの節税額は年間掛金×税率(所得税5-45%+住民税10%)で概算できます。年収500万円で月2万円拠出なら年間約4.8万円の節税が見込めます。

この記事ではフリーランス向けに節税シミュレーションの計算方法から年収別の具体例まで解説します。

※記事内容は2026年1月時点の税制・法令に基づいています。個別の状況については税理士等の専門家にご相談ください。

この記事の結論

iDeCoの節税効果は「掛金全額が所得控除」「運用益が非課税」「受取時も控除適用」の3段階で発揮されます。フリーランス・個人事業主は年間最大81.6万円まで拠出できます(2027年1月以降は年間90万円に引き上げ予定)。

年収と税率によって節税インパクトは大きく変わります。年収500万円・税率20%なら月2万円拠出で年間約4.8万円、年収700万円・税率30%なら月2.3万円拠出で年間約8.3万円の節税が見込めます。

住宅ローン控除との併用も可能です。ただし、課税所得が下がりすぎると住宅ローン控除を使い切れず、年間3〜5万円の控除枠を無駄にするケースがあります。年収500万円・ローン残高2,500万円以上の方は、併用シミュレーションで両方の控除を最大化できる掛金設定を事前に確認してください。

今日やるべき1つ

iDeCo公式サイトの「かんたん税制優遇シミュレーション」に年収と希望掛金を入力し、自分の年間節税額を確認する(3分)。

状況別ショートカット

| iDeCoの節税の仕組みをまず理解したい | iDeCo節税の基本は3段階で理解 | 5分 |

| 自分で節税額を計算したい | iDeCo節税額は掛金×税率で試算 | 3分 |

| 自分がiDeCoに加入すべきか判断したい | iDeCo加入判断は3分で診断 | 3分 |

| 年収別の具体的な節税額を知りたい | iDeCo節税は年収別で4パターン | 5分 |

| 住宅ローン控除と併用できるか知りたい | iDeCoと住宅ローンは併用で+3万円 | 5分 |

| 節税効果を最大化する方法を知りたい | iDeCo節税は5つの仕組みで最大化 | 10分 |

iDeCo節税の基本は3段階で理解

iDeCoは「拠出時」「運用時」「受取時」の3段階で税制優遇がありますが、「拠出時の年間4.8万円の節税」と「運用時の非課税効果で30年間に数十万円の差」のどちらが大きいのか、判断に迷う方が少なくありません。iDeCoの税制優遇は「拠出時」「運用時」「受取時」の3段階で発揮されます。それぞれの段階で異なる控除が適用されるため、仕組みを正確に把握しておくと、自分にとってどの段階のメリットが大きいか判断しやすくなります。

拠出時は掛金全額が所得控除

iDeCoの掛金は「小規模企業共済等掛金控除」として全額が所得控除の対象となります。所得控除とは、課税所得を直接減らす仕組みです。

課税所得が減ると、その分だけ所得税と住民税が軽減されます。たとえば、年間24万円をiDeCoに拠出し、税率合計が30%(所得税20%+住民税10%)の場合、24万円×30%=約7.2万円の節税効果が得られます。

フリーランス・個人事業主の場合、確定申告で「小規模企業共済等掛金控除」欄に記入することで控除を受けられます。

運用時は運用益が非課税

通常の投資信託や株式投資では、運用益(値上がり益・分配金)に約20.315%の税金がかかります。iDeCoでは運用益が非課税となり、複利効果を最大限に活かせます。

たとえば、月2万円を利回り3%で30年間運用した場合、課税口座では運用益に約110万円の税金がかかりますが、iDeCoでは非課税のため、この110万円がそのまま手元に残ります。

受取時は公的年金等控除か退職所得控除

60歳以降に受け取る際も、税制優遇があります。

| 年金形式 | 公的年金等控除 | 毎年一定額まで非課税枠あり |

| 一時金形式 | 退職所得控除 | 勤続年数に応じた大きな控除枠 |

| 併用 | 両方の控除を活用 | 最適化の余地あり |

受取方法の選択は、他の年金・退職金との兼ね合いで変わります。勤続20年以上の会社員経験があり退職金が800万円以上見込まれる場合や、他の年金収入が年間200万円を超える場合は、税理士への相談を検討してください。

なお、2026年1月1日以降は、iDeCoを一時金で受け取った後に退職金を受け取る場合、退職所得控除を再度適用するための期間が「5年」から「10年」に延長されます。たとえば60歳でiDeCoを受け取り、65歳で退職金を受け取る場合、改正前は両方の控除を使えましたが、改正後は使えなくなります。55歳以上でiDeCo受取を予定している方は、退職金との受取時期を今のうちに確認してください。

CHECK

・iDeCoの3段階の税制優遇(拠出時・運用時・受取時)の確認

・自分にとってどの段階のメリットが大きいか整理

・受取時期の計画を早めに検討

iDeCo節税の基本に関するよくある質問

Q. フリーランスのiDeCo掛金上限はいくら?

フリーランス・個人事業主(国民年金第1号被保険者)の掛金上限は月額68,000円、年間81.6万円です。会社員(月額1.2-2.3万円)と比較して約3〜5倍の枠が設定されており、フリーランスのほうが節税効果を大きく得られる仕組みになっています。

なお、2027年1月からは月額75,000円(年間90万円)に引き上げられる予定です。

Q. iDeCoの掛金は途中で変更できる?

年1回の掛金変更が可能です。収入が変動するフリーランスは、利益が出た年に増額、厳しい年に減額という柔軟な運用ができます。

iDeCo節税額は掛金×税率で試算

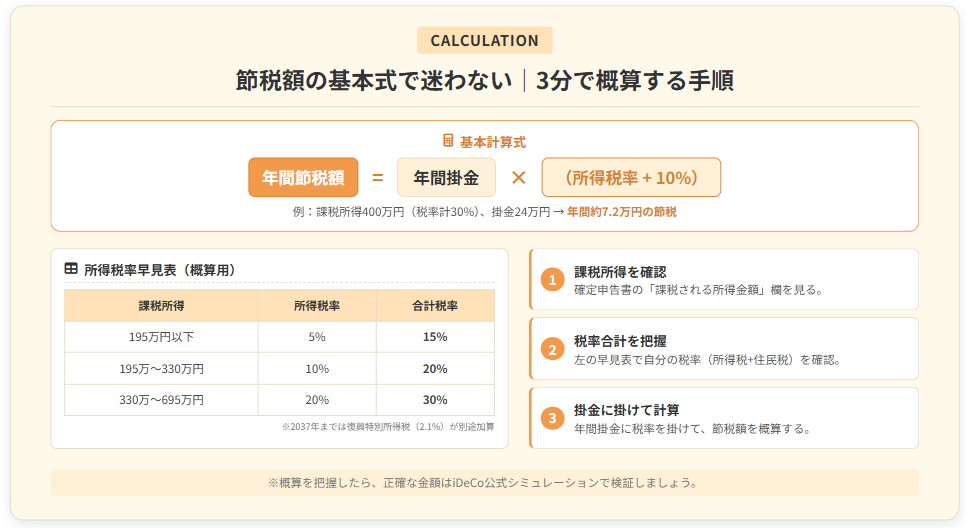

節税額の計算式は「年間掛金 ×(所得税率+住民税率)」です。たとえば年間24万円×30%=7.2万円と、3分で暗算できます。ここでは計算の仕組みを理解することで、収入変動時の掛金調整判断も自分でできるようになります。

節税額の基本計算式

年間節税額 = 年間掛金 ×(所得税率 + 住民税率10%)

住民税率は多くの自治体で一律10%です。所得税率は課税所得によって5%〜45%の累進税率が適用されます。

所得税率の早見表

| 195万円以下 | 5% | 0円 | 15% |

| 195万円超〜330万円以下 | 10% | 97,500円 | 20% |

| 330万円超〜695万円以下 | 20% | 427,500円 | 30% |

| 695万円超〜900万円以下 | 23% | 636,000円 | 33% |

| 900万円超〜1,800万円以下 | 33% | 1,536,000円 | 43% |

課税所得とは、売上から経費・各種控除を差し引いた金額です。フリーランスの場合、「売上 – 経費 – 青色申告特別控除 – 基礎控除 – 社会保険料控除等」で概算できます。

3分で計算する手順

ステップ1: 自分の課税所得を概算する(確定申告書の「課税される所得金額」を参照)

ステップ2: 上記の早見表から税率合計を確認する

ステップ3: 希望する年間掛金に税率を掛ける

例: 課税所得400万円(税率合計30%)、年間掛金24万円の場合 -> 24万円 × 30% = 年間7.2万円の節税

手計算で概算を把握してから公式ツールで検証する流れが、計算の仕組みを理解しつつ正確な数字も得られるため効率的です。

CHECK

・自分の課税所得と税率の確認

・希望掛金での年間節税額を手計算

・公式シミュレーションツールでの検証

iDeCo節税額計算に関するよくある質問

Q. 復興特別所得税は計算に入れる?

厳密には所得税額の2.1%が復興特別所得税として加算されます。ただし、概算では無視しても大きな誤差は生じません。正確な金額は公式シミュレーションツールで確認してください。

Q. 住民税率が10%でない自治体はある?

ほとんどの自治体で10%(都道府県4%+市区町村6%)です。一部の自治体では若干異なる場合があります。詳細はお住まいの自治体にご確認ください。

iDeCo加入判断は3分で診断

「自分はiDeCoに加入すべきか?」を3分で判定できます。以下の診断で、最適な行動を確認してください。

Q1: 60歳まで引き出せなくても問題ない余裕資金がありますか?

- はい -> Q2へ

- いいえ -> 【結果A】まず生活防衛資金の確保を優先

Q2: 年間の課税所得は195万円を超えていますか?

- はい -> Q3へ

- いいえ -> 【結果B】節税効果は限定的、NISAを優先検討

Q3: 住宅ローン控除で所得税・住民税がほぼゼロになっていますか?

- はい -> 【結果C】住宅ローン控除の残期間を考慮して判断

- いいえ -> 【結果D】iDeCo加入のメリット大、すぐに検討開始

診断結果の活用方法

| 結果A | 生活費6か月分の貯蓄を確保してから再検討する |

| 結果B | つみたてNISAを優先し、余裕が出たらiDeCoも検討 |

| 結果C | 住宅ローン控除の残期間と節税効果を比較シミュレーション |

| 結果D | iDeCo公式シミュレーションで節税額を確認し、金融機関を選定 |

この診断はあくまで目安です。年収800万円以上、住宅ローン残高3,000万円以上、または他に複数の控除(ふるさと納税・医療費控除等)を併用している場合は、税理士へのスポット相談(5,000〜10,000円/時間)を検討してください。

CHECK

・診断結果の確認

・該当する「次のステップ」を今日中に実行

・不明点があれば専門家に相談

iDeCo加入判断診断に関するよくある質問

Q. 結果Aだったが、少額でも始めるべき?

iDeCoは60歳まで原則引き出せないため、まずは生活防衛資金(生活費6か月分)の確保が優先です。その後、月5,000円からの少額スタートを検討してください。

Q. 結果Cで住宅ローン控除との併用は損?

損とは限りません。住宅ローン控除は税額控除、iDeCoは所得控除で計算順序が異なります。詳細は次のセクション「iDeCoと住宅ローンは併用で+3万円」を参照してください。

iDeCo節税は年収別で4パターン

年収400万円と年収700万円で同じ月2万円を拠出した場合、前者は年間4.8万円、後者は年間7.2万円と、年間2.4万円(30年間で72万円)の差が生まれます。ここでは年収帯別の節税額を具体的に試算します。

年収200万円:年間約9,000円の節税

- 想定課税所得: 約100万円

- 適用税率: 15%(所得税5%+住民税10%)

- 月額掛金: 5,000円(年間6万円)

- 年間節税額: 6万円 × 15% = 約9,000円

年収200万円帯では節税効果は限定的です。ただし、運用益非課税のメリットは享受できます。

年収400万円:年間約2.7万円の節税

- 想定課税所得: 約200万円

- 適用税率: 20%(所得税10%+住民税10%)

- 月額掛金: 15,000円(年間18万円)

- 年間節税額: 18万円 × 20% = 約3.6万円

あるいは月額掛金10,000円(年間12万円)なら、年間約2.4万円の節税となります。

年収500万円:年間約4.8万円の節税

- 想定課税所得: 約300万円

- 適用税率: 20%(所得税10%+住民税10%)

- 月額掛金: 20,000円(年間24万円)

- 年間節税額: 24万円 × 20% = 約4.8万円

年収700万円:年間約8.3万円の節税

- 想定課税所得: 約450万円

- 適用税率: 30%(所得税20%+住民税10%)

- 月額掛金: 23,000円(年間27.6万円)

- 年間節税額: 27.6万円 × 30% = 約8.3万円

30年間の節税総額を試算

年収別の節税効果を30年間で試算すると、その差は歴然です。

| 200万円 | 約9,000円 | 約27万円 |

| 400万円 | 約2.7万円 | 約81万円 |

| 500万円 | 約4.8万円 | 約144万円 |

| 700万円 | 約8.3万円 | 約249万円 |

年収700万円と200万円では、30年間で約220万円の差が生じます。高所得であるほどiDeCoの節税メリットは大きくなります。

ただし、これは掛金・年収が30年間一定という前提での試算です。実際のフリーランスは年収が200万〜700万円の間で変動するため、利益が出た年は月5万円、厳しい年は月5,000円と掛金を柔軟に調整する方が多く、実際の節税総額は100〜200万円程度に収まるケースが一般的です。

CHECK

・自分の年収帯に該当する節税額の確認

・30年間の累計効果をイメージ

・収入変動時の掛金調整を検討

iDeCo節税の年収別シミュレーションに関するよくある質問

Q. 経費を多く計上すると節税効果は下がる?

はい。経費が増えると課税所得が下がり、適用税率も下がる可能性があります。ただし、経費計上とiDeCoはどちらも有効な節税策であり、併用が基本です。

Q. 年収が年によって大きく変動する場合は?

年1回の掛金変更を活用し、利益が出た年に増額、厳しい年に減額する柔軟な運用が有効です。

iDeCoと住宅ローンは併用で+3万円

「住宅ローン控除を使っているのにiDeCoも始めると、住宅ローン控除の枠を無駄にするのでは」と考え、iDeCoを見送っている方が少なくありません。結論として、併用は可能であり、多くのケースで追加の節税効果が得られます。ここでは計算順序と具体的なシミュレーションを確認します。

所得控除と税額控除の計算順序

iDeCo(所得控除)と住宅ローン控除(税額控除)は計算順序が異なります。

- iDeCoの所得控除: 課税所得を減らす -> 所得税額が決まる

- 住宅ローン控除: 決まった所得税額から直接差し引く

この順序のため、iDeCoで課税所得を減らしても、住宅ローン控除は所得税額から差し引かれます。

併用時の節税シミュレーション

年収500万円・住宅ローン残高1,300万円・iDeCo月額2万円のケースで試算します。

| 課税所得 | 約300万円 | 約276万円(-24万円) |

| 所得税額 | 約20万円 | 約17万円(-約3万円) |

| 住宅ローン控除 | 最大13万円 | 最大13万円 |

| 実際の控除額 | 所得税から13万円 | 所得税から13万円 |

| 残りの所得税 | 約7万円 | 約4万円 |

| 住民税からの控除 | – | – |

| 追加節税効果 | – | 約3万円 |

年収500万円・住宅ローン残高1,300万円のケースでは、iDeCoと住宅ローン控除を併用しても、両方の控除をフルに活用でき、iDeCoによる追加節税効果(約3万円)を得られることが確認されています。

注意すべきケース

住宅ローン控除が「控除しきれない」状態になる場合があります。

- 課税所得がもともと低く、所得税額が住宅ローン控除額を下回る

- iDeCoで課税所得を下げすぎて、所得税額がさらに減る

この場合、住民税から控除できる枠もあります。2022年以降に入居した場合の住民税控除上限は97,500円(課税所得の5%が上限)です。

なお、2019〜2021年に消費税10%で住宅を取得した場合は最大136,500円(課税所得の7%が上限)となります(住宅ローン控除の住民税控除)。

それでも控除しきれない分は消滅します。年収500万円以下で住宅ローン残高が2,500万円以上ある場合は、この状況に該当しやすいため、事前シミュレーションが必須です。

CHECK

・自分の所得税額と住宅ローン控除額の確認

・iDeCo併用で控除しきれない状況にならないか確認

・不明点は専門家に相談

iDeCoと住宅ローン控除併用に関するよくある質問

Q. 住宅ローン控除の残り期間が少ない場合は?

住宅ローン控除の適用期間終了後はiDeCoの節税効果がフルに発揮されます。残り期間が3年以内なら、iDeCoを先に始めて運用期間を確保するほうが有利なケースが多いです。

Q. 税理士に相談すべきケースは?

年収800万円以上、住宅ローン残高3,000万円以上、他に複数の控除(ふるさと納税・医療費控除等)を併用している場合は、専門家への相談を検討してください。

iDeCo節税は7項目でチェック

iDeCoの節税効果を最大化するために確認すべき7項目をまとめました。加入前の確認から金融機関選びまで、漏れなくチェックすることで、後から「こうしておけばよかった」という後悔を防げます。

iDeCo節税最大化チェックリスト

【加入前の確認】

生活防衛資金(生活費6か月分)を確保しているか

60歳まで引き出せなくても資金繰りに問題ないか

自分の課税所得と適用税率を把握しているか

【掛金設定の確認】

住宅ローン控除との併用で控除しきれない状況にならないか

収入変動を考慮した無理のない掛金設定になっているか

【金融機関選びの確認】

口座管理手数料が低い金融機関を選んでいるか

低コストのインデックスファンドが選べるか

CHECK

・チェックリストの7項目を確認

・1つでも「いいえ」があれば該当項目を見直し

・不明点は専門家に相談

iDeCo節税チェックリストに関するよくある質問

Q. すべて「はい」なら今すぐ加入すべき?

基本的には加入を検討してよい状況です。ただし、まずは月5,000円からの少額スタートで検証し、慣れてから増額する方法もあります。

Q. 口座管理手数料はどの程度かかる?

加入時手数料約2,800円、毎月の手数料約170円〜500円程度が一般的です。ネット証券は低コストの傾向があります。

iDeCo節税の実例は2パターン

ここでは、フリーランスがiDeCoを活用した際の成功パターンと注意すべきケースを解説します。どちらのパターンに近いかを確認し、自分の状況に合った対応策を検討してください。

ケース1: 早期開始と適切な掛金設定で節税最大化

状況: フリーランスのWebライターとして活動する30代。年間売上は約600万円、経費控除後の課税所得は約400万円。

判断: 老後資金を確保しつつ節税したいと考え、月額5万円(年間60万円)でiDeCoを開始。税率30%で年間約18万円の節税効果を得られると試算した。

結果: 年間約18万円の節税が実現し、5年間で約90万円の税負担軽減。さらに運用益非課税の恩恵も受けながら老後資金が着実に積み上がった。

本人は「収入が安定しないフリーランスだからこそ、年間18万円の確実な節税効果と運用益非課税のメリットは大きかった」と振り返っています。

分岐点: もし「60歳まで引き出せないから」と躊躇していたら、5年間で約90万円の節税機会を逃していた可能性があります。

ケース2: 住宅ローン控除との最適化不足で効果が限定

状況: フリーランスのデザイナーとして活動する40代。年間売上は約500万円、課税所得は約300万円。住宅ローン控除(残高2,500万円)を適用中。

判断: 節税になるからとiDeCoを月額上限の68,000円でスタート。住宅ローン控除との関係を十分に検討しなかった。

結果: iDeCoで課税所得が大きく下がり、所得税額が住宅ローン控除額を下回る状況に。住宅ローン控除の一部が使い切れず、トータルの節税効果が想定より小さくなった。

本人は「住宅ローン控除との併用シミュレーションを事前にやっていれば、両方の控除を最大限活用できる掛金設定が分かったはず」と振り返っています。

分岐点: もし事前に住宅ローン控除との併用シミュレーションを行っていれば、掛金を適正額(月3-4万円程度)に調整し、両方の控除を最大限活用できた可能性があります。

CHECK

・自分の状況がケース1・2のどちらに近いか確認

・該当する対応策を今日中に1つ実行

・住宅ローン控除がある場合は事前シミュレーション必須

iDeCo節税ケーススタディに関するよくある質問

Q. ケース2のような失敗を避けるには?

iDeCo公式シミュレーションに加え、住宅ローン控除の控除額と所得税額の比較を事前に行ってください。不安な場合は税理士への相談を検討してください。

Q. 途中で掛金を下げることはできる?

年1回の掛金変更が可能です。住宅ローン控除との兼ね合いで調整が必要と気づいた場合、翌年から掛金を減額できます。

iDeCo節税は5つの仕組みで最大化

ここでは、iDeCoの節税効果を最大化するための実務的な方法を5つ紹介します。「いくらまで拠出すべきか」「どの金融機関を選ぶべきか」といった具体的な判断に役立ててください。

ハック1: 手計算で年間節税額を3分で把握

【対象】 シミュレーションツールを使う前に、まず自分の節税額の目安を知りたいフリーランス

【効果】 3分で年間節税額の概算を把握でき、掛金設定の判断基準が明確になる

【導入時間】 低(3分)

【見込める効果】 中

【手順】

- 確定申告書から「課税される所得金額」を確認する(1分)

- 所得税率早見表から自分の税率を特定し、住民税10%を加算する(1分)

- 希望する年間掛金に税率を掛けて、年間節税額を計算する(1分)

【コツ】 「ツールに数字を入れれば答えが出る」と考えて手計算を飛ばす方が多いのですが、ツール任せでは税率と掛金の関係を理解できず、収入変動時に「今年は掛金をいくらに調整すべきか」を自分で判断できません。計算の仕組みを理解することで、収入変動時の掛金調整判断も自分でできるようになります。

【最初の一歩】 今日中に確定申告書を手元に用意し、自分の課税所得と税率を確認してください(5分)。

ハック2: 公式シミュレーションで3分で検証

【対象】 手計算の概算を確認し、正確な節税額を知りたいフリーランス

【効果】 公式ツールで正確な節税額を自動計算でき、手計算との誤差を検証できる

【導入時間】 低(3分)

【見込める効果】 高

【手順】

- iDeCo公式サイト「かんたん税制優遇シミュレーション」にアクセスする(30秒)

- 年収・年齢・希望掛金を入力する(1分)

- 表示された節税額を確認し、手計算との差を比較する(1分30秒)

【コツ】 「最初からツールを使えば手計算は不要」と考える方が多いのですが、ツール任せでは「なぜこの金額になるのか」が分かりません。たとえば住宅ローン控除との併用で「iDeCoの掛金をいくらまで増やしても大丈夫か」を判断する際、計算の仕組みを理解していないと適切な掛金設定ができません。手計算で概算を把握してからツールで検証する流れが、判断力を高めつつ正確性も確保できます。

【最初の一歩】 今日中にiDeCo公式シミュレーションにアクセスし、現在の年収と希望掛金で節税額を確認してください(3分)。

ハック3: 月5,000円スタートで検証してから増額

【対象】 収入変動があり、いきなり高額の掛金を設定することに不安があるフリーランス

【効果】 最小限のリスクでiDeCoの仕組みを体験し、安心してから増額判断できる

【導入時間】 低(申込30分)

【見込める効果】 中

【手順】

- 金融機関を選定し、iDeCo口座を開設する(書類提出から約1-2か月)

- 掛金を月5,000円(最低金額)に設定する(申込時)

- 3-6か月運用し、管理画面の使い方や入金サイクルを体験する

- 慣れてきたら、収入状況を見ながら掛金増額を検討する(年1回変更可能)

【コツ】 「最初から上限まで拠出して節税効果を最大化すべき」と考えがちですが、いきなり月68,000円を拠出して「やはり資金繰りが厳しい」と気づいても、解約できず60歳まで拘束されます。月5,000円で3〜6か月体験し、管理画面の使い方や心理的な負担を確認してから増額するほうが、長期継続しやすくなります。

【注意点】 口座管理手数料(月170-500円程度)は掛金に関係なく発生します。そのため、あまりに少額だと手数料負担の比率が高くなります。3-6か月の検証期間を経たら、余裕があれば増額を検討してください。

【最初の一歩】 今日中に低コストのネット証券(SBI証券・楽天証券など)のiDeCo資料を請求してください(5分)。

ハック4: 住宅ローン控除との併用は掛金上限を逆算

【対象】 住宅ローン控除を適用中で、iDeCoとの併用を検討しているフリーランス

【効果】 両方の控除を無駄なく活用できる最適な掛金設定がわかる

【導入時間】 中(15分)

【見込める効果】 高

【手順】

- 確定申告書から「所得税額」を確認する(2分)

- 住宅ローン控除額(借入残高の0.7%)を計算する(3分)

- 「所得税額 – 住宅ローン控除額」がプラスになる範囲を確認する(5分)

- その範囲内で課税所得が減少しても問題ない掛金を逆算する(5分)

【コツ】 「住宅ローン控除がフルに使えなくなるからiDeCoは見送るべき」と考えて何もしない方が多いのですが、たとえば住宅ローン控除を年間2万円余らせても、iDeCoで年間5万円の節税+運用益非課税で30年間に100万円以上の差が出るなら、トータルではiDeCoを始めたほうが有利です。住民税からの控除枠(2022年以降入居は最大97,500円、2019〜2021年の特定取得は最大136,500円)も考慮してください。

【注意点】 計算が複雑になるため、住宅ローン残高3,000万円以上、年収800万円以上のケースでは税理士へのスポット相談(5,000〜10,000円/時間)を検討してください。

【最初の一歩】 今日中に確定申告書の「所得税額」と「住宅ローン控除額」を確認し、差額を計算してください(5分)。

ハック5: 年1回の掛金見直しで収入変動に対応

【対象】 年によって収入が大きく変動し、固定の掛金設定に不安があるフリーランス

【効果】 収入増加年は節税効果を最大化、収入減少年は資金繰りを優先できる

【導入時間】 低(年1回10分)

【見込める効果】 高

【手順】

- 毎年1月に前年の売上・利益を確定させる(確定申告準備と併せて)

- 当年の見込み課税所得と適用税率を予測する(5分)

- 税率が上がる年は掛金増額、下がる年は掛金減額を検討する(3分)

- 金融機関のマイページから掛金変更手続きを行う(2分)

【コツ】 「一度設定した掛金はそのまま続ける」方が多いのですが、たとえば年収400万円で月2万円を設定し、翌年年収700万円に増えても掛金を変えないと、月5万円に増額していれば得られた年間10万円の追加節税を逃します。収入変動に合わせて年1回見直しを行うことで、節税効果を最大化できます。

【注意点】 掛金変更は年1回(12月分〜翌年11月分を変更可能)のため、変更時期を逃さないよう1月に見直しをルーティン化してください。

【最初の一歩】 スマートフォンのカレンダーに「1月:iDeCo掛金見直し」のリマインダーを設定してください(1分)。

CHECK

・上記5つのハックを確認

・自分に合う1つを選んで最初の一歩を実行

・住宅ローン控除がある場合はハック4を優先

iDeCo節税ハックに関するよくある質問

Q. 5つのハックはどの順番で実行すべき?

まずハック1(手計算)とハック2(公式シミュレーション)で節税額を把握してください。次にハック3(少額スタート)またはハック4(住宅ローン併用の逆算)を実行するのが有効です。

Q. 掛金を0円にすることはできる?

掛金を0円にする「拠出停止」は可能です。ただし、口座管理手数料は継続して発生します。完全にやめたい場合は「運用指図者」として口座を維持しつつ拠出を停止する形になります。

まとめ:iDeCo節税は年収と税率で効果が決まる

iDeCoの節税効果は「年間掛金 ×(所得税率+住民税率)」で概算でき、年収・課税所得によって効果が大きく変わります。年収500万円・税率20%なら月2万円拠出で年間約4.8万円、年収700万円・税率30%なら月2.3万円拠出で年間約8.3万円の節税が見込めます。

フリーランス・個人事業主は年間最大81.6万円まで拠出でき、会社員より大きな節税枠を活用できます(2027年1月以降は年間90万円に引き上げ予定)。住宅ローン控除との併用も可能ですが、課税所得が下がりすぎると住宅ローン控除を使い切れないケースがあるため、事前のシミュレーションが重要です。

今日から実践できる3つのアクション

- iDeCo公式シミュレーションで自分の節税額を確認する(3分)

- 住宅ローン控除がある場合は所得税額との差額を計算する(5分)

- 月5,000円からの少額スタートで制度を体験してみる(資料請求5分)

iDeCoは「掛金全額の所得控除」「運用益非課税」「受取時の控除」という3段階の税制優遇があり、フリーランスにとって制度として認められた節税策です。60歳まで引き出せない制約はありますが、老後資金の確保と節税を同時に実現できる制度として、検討する価値は十分にあります。

収入変動があるフリーランスだからこそ、年1回の掛金見直しを活用して、無理なく長期的な資産形成を続けてください。

状況別/次の一歩

| iDeCoの節税額をまだ計算していない | iDeCo公式シミュレーションで年間節税額を確認する | 3分 |

| 住宅ローン控除と併用できるか不安 | 所得税額と住宅ローン控除額の差額を計算する | 5分 |

| 少額から始めてみたい | ネット証券のiDeCo資料を請求する | 5分 |

| 税理士に相談すべきか迷っている | 年収・ローン残高・他の控除状況を整理して相談予約 | 15分 |

iDeCo節税シミュレーションに関するよくある質問

Q. iDeCoの節税効果はいつから反映される?

フリーランス・個人事業主の場合、確定申告で「小規模企業共済等掛金控除」を申告することで、翌年の所得税・住民税に反映されます。12月までの掛金がその年の控除対象となります。

Q. iDeCoとNISAはどちらを優先すべき?

60歳まで引き出せない資金的余裕があればiDeCoを優先すると節税効果が大きいです。流動性を重視するならNISAを優先し、余裕が出てからiDeCoを検討するのも有効な戦略です。

Q. iDeCoの運用商品はどう選ぶ?

長期運用を前提に、低コストのインデックスファンド(全世界株式・先進国株式など)を選ぶのが一般的です。信託報酬0.2%以下を目安にしてください。

Q. iDeCoの加入手続きはどのくらいかかる?

書類提出から口座開設まで通常1-2か月程度かかります。金融機関によって若干異なるため、早めに資料請求することを検討してください。

Q. 将来の税制改正でiDeCoの優遇がなくなる可能性は?

税制改正のリスクはゼロではありません。ただし、iDeCoは国が推進する私的年金制度であり、大幅な優遇廃止の可能性は低いとされています。受取時の控除額や拠出限度額の変更はあり得るため、最新情報は各公的機関でご確認ください。

【出典・参照元】

本記事は以下の情報源をもとに作成されています。

公的機関

- iDeCo公式サイト「かんたん税制優遇シミュレーション」

- freee「住宅借入金等特別控除申告書の書き方」(総務省・国税庁情報に基づく)

- りそな銀行「iDeCoの2026年12月法改正」(厚生労働省情報に基づく)

民間調査/企業

- 税理士法人小山・ミカタパートナーズ「iDeCoの節税効果と計算方法をわかりやすく解説」

- 楽天証券「3つの節税メリット」

- マネーフォワード「個人事業主のiDeCoの上限額は?節税額やデメリット」

- ソニー生命「iDeCoの所得控除ってどのくらい?税負担軽減額をシミュレーション」

- 楽天証券「iDeCo改正掛金上限の引き上げ」

体験談/ユーザーの声

- SOKUDAN Magazine「フリーランスはiDeCoに加入すべき?節税効果や注意点を解説」

- マネーキャリア「iDeCoと住宅ローン控除の併用はあり?節税額の具体例」

※記事内容は2026年1月14日時点の税制・法令に基づいています。税制改正等により内容が変更される場合がありますので、最新情報は国税庁または税理士にご確認ください。