白色申告でも帳簿付けは義務です。メルカリ副業なら現金出納帳・売上帳・経費帳の3種類で対応できます。平成23年度税制改正に基づき、2014年1月から全白色申告者に記帳・帳簿保存が義務化されました。

この記事では書き方の具体例からエクセルテンプレートの使い方まで扱います。

この記事の結論

白色申告の帳簿付けはメルカリ副業であっても義務であり、現金出納帳・売上帳・経費帳の3種類を単式簿記で記録すれば税務署に対応できます。メルカリの販売手数料10%・送料・振込手数料はそれぞれ経費として帳簿に記載してください。

月1回15分の記帳ルーティンを守れば年末に慌てずに済みます。エクセルの無料テンプレートを使えば関数の知識がなくても始められるため、今日から記帳を開始してください。

今日やるべき1つ

エクセルまたはスプレッドシートで「日付・摘要・入金・出金・残高」の5列を作成し、直近1週間のメルカリ取引3件を入力してください(15分)。

状況別ショートカット

| あなたの状況 | 読むべきセクション | 所要時間 |

| 帳簿が必要かどうか分からない | 白色申告の帳簿付け方は3帳簿で対応 | 5分 |

| メルカリ売上の記帳方法を知りたい | 白色申告の帳簿にメルカリ売上は3区分で記載 | 7分 |

| 自分が申告対象か判断したい | 白色申告の帳簿要否は3問で判定 | 3分 |

| 実際の成功・失敗例を知りたい | 白色申告の帳簿付け方は月1記帳が分岐点 | 5分 |

| 漏れなく準備を進めたい | 白色申告の帳簿は10項目でチェック | 5分 |

| 実務で使えるテクニックを知りたい | 白色申告の帳簿付け方は5つの仕組みで効率化 | 10分 |

白色申告の帳簿付け方は3帳簿で対応

「白色申告なら帳簿は不要」——これは過去の話です。2014年(平成26年)1月以降、平成23年度税制改正により白色申告者にも記帳・帳簿保存が義務化されました。ただ、青色申告のような複式簿記は求められておらず、単式簿記で対応できます。簿記の知識がなくても取り組める水準です。

白色申告の記帳義務は全事業者に適用

2013年以前は、前年分または前々年分の事業所得等の合計が300万円を超える場合のみ記帳義務がありました。現在は所得金額にかかわらず、事業所得・不動産所得がある全員が対象です(国税庁 No.2080 白色申告者の記帳・帳簿等保存制度)。メルカリで継続的に利益を得ている方は、金額の大小を問わず帳簿をつけてください。

帳簿がないまま確定申告をすると、税務調査の際に経費が認められず追徴課税を受けるリスクがあります。令和5年分以降は、帳簿不備に対する加算税が5%または10%加重される措置も導入されています(国税庁 個人で事業を行っている方の記帳・帳簿等の保存について)。

最低限つける帳簿は3種類で十分

白色申告に必要な帳簿は、現金出納帳(現金の入出金を記録)、売上帳(売上の明細を記録)、経費帳(必要経費の明細を記録)の3種類です。

| 帳簿名 | 記載項目 | 記録対象 |

| 現金出納帳 | 日付・摘要・入金額・出金額・残高 | 現金の動き全般 |

| 売上帳 | 日付・取引先・商品名・売上金額・受取方法 | メルカリ等の売上 |

| 経費帳 | 日付・勘定科目・摘要・金額・支払方法 | 仕入・送料・手数料等 |

3種類と聞くと手間に感じるかもしれません。ただ、メルカリ副業であれば取引数が限られるため、1つのエクセルシートに列を分けて記録するだけで済みます。現金出納帳のエクセル自作から始めるのがおすすめです。

帳簿の保存期間は法定帳簿7年・その他5年

帳簿は作成するだけでなく保存も義務です。法定帳簿(収入金額や必要経費を記載した帳簿)は7年間、任意帳簿や請求書・領収書等の書類は5年間保存してください(国税庁 No.2080 白色申告者の記帳・帳簿等保存制度)。紙でもデータでも構いませんが、税務調査で提示を求められた際にすぐ出せる状態にしておいてください。帳簿の保存期間ルールを事前に把握しておくと管理が楽になります。

エクセルファイルはクラウドストレージ(Googleドライブなど)に保存し、レシート画像もスマホで撮影して同じフォルダに月別で保管するのが手間がかかりません。紙のレシートだけに頼ると紛失リスクが高いため、デジタルとの併用を推奨します。

CHECK

・自分が記帳義務の対象かを確認し、まだ帳簿がなければエクセルで3列(売上帳・経費帳・現金出納帳)のシートを今日中に作成してください(20分)。保存場所はクラウドに設定してください。

白色申告の帳簿の基本に関するよくある質問

Q. 手書きの帳簿でも問題ない?

はい、法的に問題ありません。ただし手書きは計算ミスや集計の手間が発生しやすいため、エクセルやスプレッドシートの方が効率的です。修正も容易なので、初心者こそデジタルでの記帳を推奨します。

Q. 白色申告で複式簿記をつけても意味がない?

いいえ、無意味ではありません。白色申告では青色申告特別控除(最大65万円)は受けられません。ただ、複式簿記に慣れておけば青色申告への移行がスムーズになります。将来的な切り替えを検討している方には有益です。

白色申告の帳簿にメルカリ売上は3区分で記載

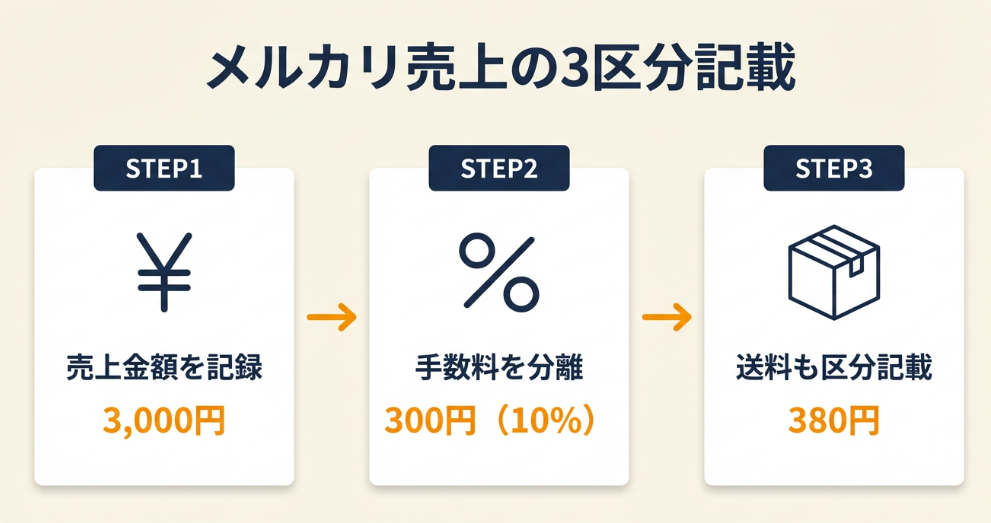

メルカリの取引を帳簿に記録する際は「売上金額」「販売手数料」「送料」の3つを区分してください。一括で記載すると経費が埋もれ、本来控除できる金額を見逃します。

メルカリ売上は「売上金額」から手数料を分離

メルカリで3,000円の商品が売れた場合、販売手数料10%(300円)が差し引かれ、実際の入金は2,700円です。帳簿には「売上3,000円」「支払手数料300円」と分けて記載してください。収支内訳書に正確な売上と経費を転記できます。

| 日付 | 摘要 | 売上 | 経費(手数料) | 経費(送料) |

| 2026/1/15 | メルカリ 中古書籍販売 | 3,000円 | 300円 | 0円 |

| 2026/1/18 | メルカリ ハンドメイドアクセサリー | 5,000円 | 500円 | 380円 |

送料を出品者負担にしている場合は、送料も経費として別途記載してください。手取り額だけを記録すると経費の計上漏れにつながり、税負担が増えます。

雑所得と事業所得の判定は継続性で決まる

メルカリの売上が「雑所得」と「事業所得」のどちらに該当するかは、営利性・継続性・反復性で判断されます。2022年10月に国税庁が公表した通達改正では、帳簿書類を保存している場合は原則として事業所得として認められるとされています。

一方、不用品をたまに売る程度であれば雑所得、または生活用動産の譲渡として非課税になります。事業所得と雑所得の判定基準を事前に確認しておくと安心です。

年間の売上が20万円を超えるペースで継続的に販売している場合は、税務署に事前相談して所得区分を確認してください。後から「事業所得だった」と指摘されると、過去にさかのぼって修正申告が必要になります。

振込手数料とメルカリ便の送料も経費計上

メルカリの売上金を銀行口座に振り込む際の振込手数料(200円)も経費として計上できます。らくらくメルカリ便やゆうゆうメルカリ便を利用した場合の送料も経費です。「支払手数料」「荷造運賃」として帳簿に記載してください。勘定科目の分類ルールを把握しておくと仕訳に迷いません。

見落としがちですが、梱包材(段ボール・緩衝材・テープ等)の購入費も「消耗品費」として経費に含められます。100円ショップで購入した梱包材でもレシートを保管しておけば年間で数千円の経費になるため、積み重ねは無視できません。

メルカリ公式コラムでも同様の観点から「取引の記録は1カ月ごとに行うのがおすすめ。一気に記載するよりもミスが少なく、一度の記帳の手間を抑えることができる」と案内しています(ネットショップ事業者が押さえるべき帳簿のつけ方)。

CHECK

・メルカリの取引履歴画面を開き、直近1か月の取引を「売上」「手数料」「送料」の3区分に分けて記録してください(15分)。手取り額だけの記録は経費漏れの原因になります。

メルカリ売上の記帳に関するよくある質問

Q. メルカリの売上は「発生日」と「入金日」のどちらで記帳する?

どちらでも構いません。白色申告の場合は現金主義が認められているため、実際に口座に振り込まれた日(入金日)で記帳できます。発生主義(取引成立日)で統一する方法もあります。どちらかに一貫させてください。

Q. メルカリポイントで仕入れた場合はどう記帳する?

ポイントで支払った仕入れも、現金と同様に「仕入高」として計上してください。ポイント分を経費から除外する必要はありません。

Q. 生活用品の売却は本当に非課税?

はい、非課税です。1個または1組あたり30万円以下の生活用動産(衣類・家具・家電等)の売却は、所得税法上非課税です。ただし、貴金属や宝石で1個または1組あたり30万円を超える場合は譲渡所得として課税対象になります。

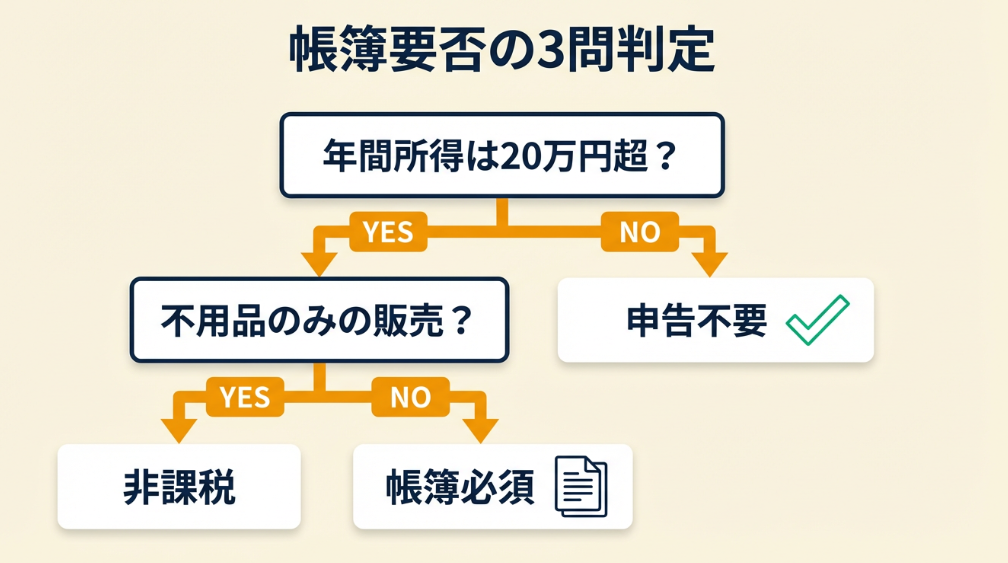

白色申告の帳簿要否は3問で判定

以下の3つの質問で2分以内に判定できます。

Q1: メルカリ等での年間所得(売上から経費を差し引いた金額)は20万円を超えていますか?(給与所得者の場合)

- はい → Q2へ

- いいえ → 【結果A】

Q2: 販売しているのは自宅にあった不用品(生活用動産)のみですか?

- はい → 【結果B】

- いいえ → Q3へ

Q3: 仕入れを行い、利益を目的として月に数回以上出品していますか?

- はい → 【結果C】

- いいえ → 【結果D】

診断結果の活用方法

| 結果 | あなたの状況 | 次のステップ |

| 結果A | 給与所得者で副業所得20万円以下 | 所得税の確定申告は不要(ただし住民税の申告は必要) |

| 結果B | 生活用動産の売却のみ | 非課税のため帳簿不要(ただし1個30万円超の貴金属等は除く) |

| 結果C | 営利性・継続性あり | 帳簿付け必須。事業所得または雑所得として申告 |

| 結果D | 時々販売する程度 | 雑所得として申告の可能性あり。年間所得を計算して判定 |

結果Dに該当する場合は、税務署の無料相談窓口(電話: 各税務署の代表番号)で個別に確認してください。

CHECK

・上記3問に回答して自分の結果を確認し、結果C・Dに該当する場合は今日中にエクセル帳簿のテンプレートを準備してください(3分+準備時間15分)。結果Aの場合も住民税の申告義務を見落としていないか確認してください。

白色申告の帳簿要否診断に関するよくある質問

Q. 副業所得20万円以下なら本当に申告不要?

いいえ、完全に不要ではありません。所得税の確定申告は不要ですが、住民税の申告は別途必要です。住民税には「20万円以下なら申告不要」という特例がありません。お住まいの市区町村役場で住民税の申告をしてください。なお、確定申告をした場合はその情報が自治体に共有されるため、住民税の別途申告は不要になります。

Q. 結果Bでも念のため帳簿をつけた方がいい?

はい、つけておくと安心です。万が一税務署から問い合わせがあった際に「生活用動産であること」を証明しやすくなります。売却品の購入時期・購入金額のメモを残しておくだけでも有効です。

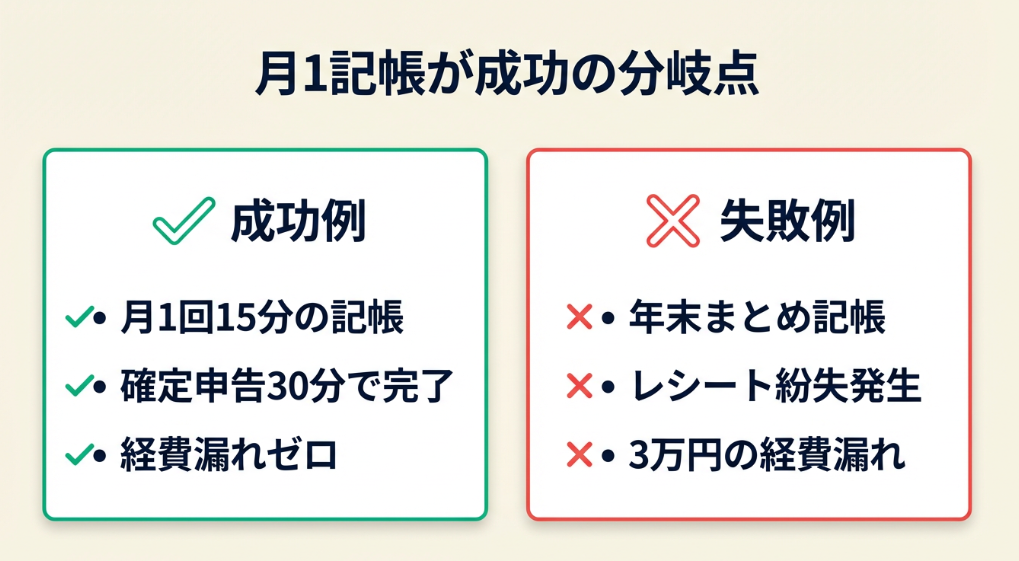

白色申告の帳簿付け方は月1記帳が分岐点

帳簿付けの続け方次第で結果は大きく変わります。実際の体験談をもとに、成功パターンと失敗リスクを比較します。

ケース1: 月1回の記帳ルーティンで確定申告を乗り切った例

状況: 会社員の副業としてメルカリでハンドメイドアクセサリーを販売している30代女性。月の取引数は10〜15件で、年間売上は約50万円。

判断: 毎月1日に前月分のメルカリ取引履歴をエクセルに転記するルーティンを設定。1回あたり15分程度で完了させた。

結果: 確定申告時にはすでに12か月分の帳簿が整っており、収支内訳書への転記は30分で完了。税務署への提出もスムーズだった。

メルカリでハンドメイド品を販売し確定申告に取り組んだブロガーは、「毎月1日頃に、前月の帳簿付けをしています」と月次ルーティンを実践した経緯を綴っています(umeの子育てDIY日記)。定期的な記帳習慣が確定申告をスムーズに乗り切る鍵だと伝えています。

分岐点: 月1回の記帳を怠り年末にまとめて作業していたら、取引の記憶が曖昧になり、レシート紛失による経費漏れが発生していた可能性があります。

ケース2: 年末まとめ記帳で経費漏れが発生した例

状況: メルカリで中古ブランド品を転売している20代男性。月の取引数は20件前後で、年間売上は約80万円。

判断: 「年末にまとめてやればいい」と考え、1年間帳簿をつけなかった。12月末に1年分の取引をまとめて入力しようとした。

結果: メルカリの取引履歴からは売上を復元できたが、梱包材や仕入時の交通費などのレシートを紛失しており、約3万円分の経費を計上できなかった。

弥生株式会社の白色申告解説でも「作業を後回しにしてまとめて処理すると、1回の記帳の負担が大きくなるうえ、記憶があいまいになり、正確な内容がわからなくなる恐れがある」と警告しています(白色申告の帳簿の書き方は?記載例や記帳のポイントを解説)。実際にメルカリのせどり実践者の相談でも、年度末にまとめて記入していた事例が確認されています(弥生かんたん税理士相談)。

分岐点: 月1回でも記帳していれば、レシートの紛失に早期に気づき、出金伝票やメモで代替記録を残せていました。領収書を紛失した場合の対処法も押さえておいてください。

CHECK

・自分の状況がケース1・2のどちらに近いか確認し、ケース2に近い場合は今月から「毎月1日に記帳する」リマインダーをスマホに設定してください(3分)。

白色申告の帳簿付け方の実例に関するよくある質問

Q. 月1回の記帳でも税務署に問題ない?

はい、問題ありません。白色申告では「日々の記帳」が理想とされていますが、国税庁の説明でも日々の合計金額をまとめて記載する簡易な方法が認められています。記録の正確性と網羅性を担保してください。

Q. レシートを紛失した経費は一切計上できない?

いいえ、計上できる場合があります。レシートがなくても、出金伝票を自分で作成すれば経費計上できます。出金伝票には日付・支払先・金額・内容を記載してください。ただし、すべての経費を出金伝票で処理すると税務署から不信感を持たれるため、紛失時の補完手段として使ってください。

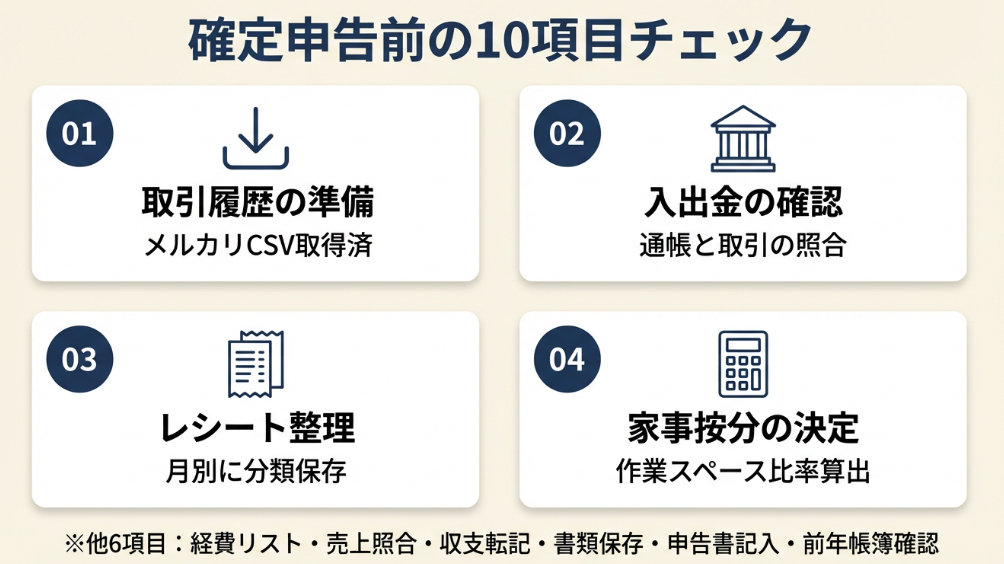

白色申告の帳簿は10項目でチェック

帳簿の準備から提出までの流れで漏れやすいポイントを10項目にまとめました。確定申告前にこのチェックリストを1つずつ確認すれば、主要な見落としを防げます。

記帳準備チェックリスト(5項目)

- メルカリの取引履歴を全期間分ダウンロード(CSVまたはスクリーンショット)した

- 銀行口座の入出金明細を確認し、メルカリからの振込と一致している

- 梱包材・仕入等のレシートが月別に整理されている

- 家事按分の比率(作業スペースの面積割合・使用時間割合)を決定し、根拠をメモした

- 経費に計上する項目リスト(手数料・送料・梱包材・通信費等)を作成した

申告前チェックリスト(5項目)

- 売上帳の年間合計とメルカリの売上レポートの金額が一致している

- 経費帳の各項目に対応するレシートまたは出金伝票が存在する

- 収支内訳書に帳簿の数値を正確に転記した

- 前年の帳簿・書類が保存されている(法定帳簿7年・その他書類5年の保存義務)

- 所得が48万円(基礎控除額)を超える場合、確定申告書の記入を完了した

記帳準備の5項目は月1回の記帳時に自然とクリアできるものがほとんどです。申告前の5項目は年に1回、2月上旬にまとめて確認すれば十分です。確定申告のやり方ガイドを併せて確認すると全体の流れが把握できます。

CHECK

・上記10項目を印刷またはコピーし、まず記帳準備の5項目から順に確認を始めてください(15分)。今日は準備チェックリストの1〜3だけ完了させる形でも構いません。

白色申告の帳簿チェックリストに関するよくある質問

Q. 家事按分の比率はどうやって決める?

自宅の作業スペースが全体の20%であれば、家賃・光熱費の20%を経費として計上できます。家賃8万円で作業部屋が6畳/全30畳なら、8万円×20%=1万6,000円が月額の経費です。根拠となる計算式をメモに残してください。自宅兼事務所の按分計算で詳しい手順を確認できます。

Q. メルカリ以外のフリマアプリ(ラクマ等)も使っている場合は?

アプリごとに売上を集計し、帳簿にはサービス名を摘要欄に記載して区別してください。エクセルであればシートを分けるか、摘要欄に「ラクマ」「PayPayフリマ」と明記すれば管理しやすくなります。

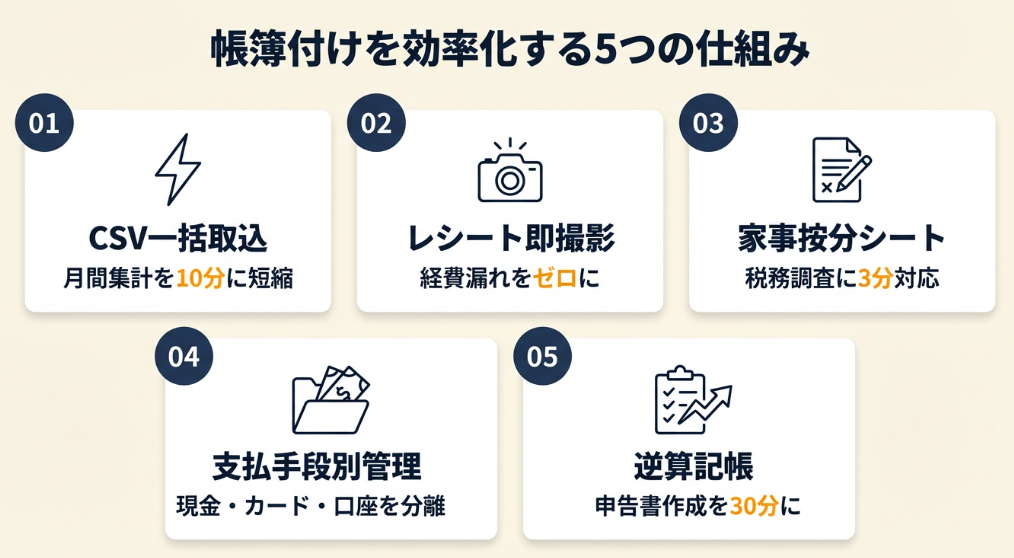

白色申告の帳簿付け方は5つの仕組みで効率化

帳簿付けの手間を減らしながら精度を上げる実務テクニックを5つ紹介します。基本の記帳方法に加え、運用で効果が高かった仕組みを厳選しました。

ハック1: メルカリCSV取込で月間集計を10分に短縮

【対象】 メルカリの月間取引が10件以上あり、1件ずつ手入力する時間を削減したい方

【効果】 月間の売上・手数料・送料の集計作業を手入力の約60分から10分に短縮できる

【導入時間】 [低](20分) 【見込める効果】 [高]

【手順】

- メルカリアプリの「マイページ」→「売上履歴」から取引一覧を表示する(2分)

- 各取引の売上金額・手数料・送料をスクリーンショットまたはメモで記録する(5分)

- エクセルの帳簿テンプレートに「日付・商品名・売上・手数料・送料」の列を作成する(3分)

- 記録した取引データをテンプレートに貼り付け、SUM関数で月間合計を自動計算する(5分)

- 月間合計を収支内訳書の該当欄にメモしておく(1分)

【コツ】 「まずデータを一括で転記し、後から修正する」が上達への近道です。粗くても月末までに全件入力すると帳簿の精度が上がります。

【なぜ効くのか】 帳簿付けが続かない最大の原因は「着手までの心理的ハードル」です。一括転記であれば「とりあえず貼り付けるだけ」という意識で始められるため、着手率が上がります。着手さえすれば修正作業は苦になりません。

【注意点】 メルカリのアプリ画面は仕様変更が頻繁にあるため、売上レポートの出力形式が変わる場合があります。2026年2月時点でCSV一括ダウンロード機能は限定的なため、スクリーンショット+手入力の併用が現実的です。

【最初の一歩】 今日中にエクセルで5列のテンプレートを作成し、直近の取引3件を入力してください(15分)。

ハック2: レシート即撮影ルールで経費漏れをゼロにする

【対象】 梱包材や仕入の買い物でレシートをもらっても、財布やポケットに入れたまま紛失してしまう方

【効果】 レシート紛失による経費計上漏れを年間0件にし、年末の経費集計時間を約2時間から30分に短縮

【導入時間】 [低](10分) 【見込める効果】 [中]

【手順】

- スマホにGoogleドライブまたはDropboxをインストールし、「2026_経費レシート」フォルダを作成する(3分)

- フォルダ内に「01月」〜「12月」のサブフォルダを作成する(3分)

- 買い物直後にレシートをスマホで撮影し、該当月のフォルダに保存する(1件10秒)

- 月末に撮影したレシートを帳簿の経費欄に転記する(月1回・15分)

【コツ】 「買い物直後にその場で撮影する」のがポイントです。帰宅後の整理は後回しにされやすく、レシートが溜まると一気にやる気がなくなります。

【なぜ効くのか】 レシート紛失の根本原因は「保管場所が定まっていないこと」です。クラウド上の画像は検索も容易で、税務調査時にもスマホから即座に提示できます。「保管の仕組み」を作ることで、意志力に頼らない経費管理が実現します。電子帳簿保存法の保存ルールもあわせて確認してください。

【注意点】 スマホ撮影のレシートだけでは電子帳簿保存法の要件を満たさない場合があるため、原本のレシートも保管してください。デジタル保存はバックアップとして活用し、原本は封筒に月別で保管してください。

【最初の一歩】 今すぐスマホにクラウドストレージアプリを開き、「2026_経費レシート」フォルダと当月のサブフォルダを作成してください(5分)。

ハック3: 家事按分メモシートで税務調査に3分で対応

【対象】 自宅の一部を作業スペースとして使い、家賃・光熱費・通信費を経費に含めたいが、按分根拠をどう残せばいいか分からない方

【効果】 家事按分の根拠を1シートに集約し、税務調査時に3分以内で説明できる状態を作れる

【導入時間】 [中](40分) 【見込める効果】 [高]

【手順】

- エクセルに「家事按分シート」を新規作成し、「項目・全体量・事業使用量・按分比率・月額・経費額」の列を作る(5分)

- 家賃の按分: 自宅の総面積と作業スペースの面積を測り、比率を算出する(10分)

- 電気代の按分: 1日の作業時間と総使用時間から比率を算出する(10分)

- 通信費の按分: インターネット・スマホの事業利用割合を推定し記入する(5分)

- 各項目の月額経費を計算し、年間合計を算出する(10分)

| 項目 | 全体量 | 事業使用量 | 按分比率 | 月額 | 経費額/月 |

| 家賃 | 30畳 | 6畳 | 20% | 80,000円 | 16,000円 |

| 電気代 | 24時間 | 4時間 | 17% | 8,000円 | 1,360円 |

| 通信費 | — | — | 30% | 5,000円 | 1,500円 |

【コツ】 「合理的な概算で固定比率を設定する」のが継続のカギです。毎日の使用時間を記録する方法は途中で挫折しやすいため、一度設定した比率を年間通して適用し、大幅な変化があった場合のみ見直してください。

【なぜ効くのか】 税務調査で家事按分が否認される最大の理由は「根拠がない」ことです。按分比率そのものが妥当かどうかよりも、「なぜこの比率なのか」を説明できるかが問われます。メモシートがあれば根拠を即座に示せるため、調査官からの信頼性が高まります。

【注意点】 按分比率を高くしすぎると税務署から否認されるリスクがあります。自宅作業だからといって家賃の50%を経費にするのは過大計上とみなされやすく、20〜30%程度が現実的なラインです。

【最初の一歩】 今日中に自宅の作業スペースの面積を測り、家賃の按分比率だけでも算出してメモしてください(15分)。

ハック4: 支払手段別シートで現金・カード混在を整理

【対象】 メルカリの売上振込は銀行口座、仕入はクレジットカード、梱包材は現金払いと支払手段がバラバラで整理できない方

【効果】 支払手段の混在による記帳漏れを防ぎ、月末の帳簿突合を15分以内で完了できる

【導入時間】 [低](15分) 【見込める効果】 [中]

【手順】

- エクセルに「現金」「銀行口座」「クレジットカード」の3シートを作成する(5分)

- 各シートに「日付・摘要・入金・出金・残高」の共通列を設定する(3分)

- 取引発生時に該当する支払手段のシートに入力する(1件30秒)

- 月末に3シートの出金合計を経費帳に集約する(5分)

- 銀行口座シートの残高と実際の通帳残高を突合する(2分)

【コツ】 「クレジットカードの利用明細を帳簿の補完データとして活用する」のが効率的です。クレカ明細は日付・金額・店舗名が自動記録されるため、レシート紛失時にも支出の裏付けが取れます。

【なぜ効くのか】 支払手段が混在すると「この出金はどの帳簿に記載すればいいか」という判断コストが発生し、記帳が後回しになります。シートを分けておけば「現金で払ったから現金シート」と機械的に記録できます。判断の回数を減らすことが継続のカギです。

【注意点】 家族名義のクレジットカードで事業用の支出をした場合、帳簿上は「事業主借」として処理してください。事業主借の正しい記帳法を確認しておくと仕訳で迷いません。白色申告の単式簿記では厳密な仕訳は不要ですが、「誰のカードで支払ったか」を摘要欄にメモしておくと後から混乱しません。

【最初の一歩】 今日中にエクセルで「現金」「銀行口座」「クレジットカード」の3シートを作成し、各シートに5列の見出しを入力してください(10分)。

ハック5: 収支内訳書の逆算記帳で申告書作成を30分に短縮

【対象】 帳簿はつけているが、確定申告時に収支内訳書への転記で毎年1時間以上かかっている方

【効果】 帳簿から収支内訳書への転記時間を従来の約60分から30分に短縮できる

【導入時間】 [中](30分) 【見込める効果】 [中]

【手順】

- 国税庁の確定申告書等作成コーナー(国税庁 確定申告書等作成コーナー)を開き、収支内訳書の記入欄を確認する(5分)

- 収支内訳書の「収入金額」「売上原価」「経費」の各欄に対応する帳簿の列を特定する(10分)

- エクセル帳簿の集計シートに、収支内訳書の欄名と同じ項目名(売上・仕入・荷造運賃・通信費等)を列見出しとして設定する(10分)

- 月次の記帳時に、各取引を収支内訳書の項目名に合わせて分類入力する(追加時間0分)

- 年末に集計シートのSUM関数結果を収支内訳書に転記する(5分)

【コツ】 「収支内訳書の項目名を先に帳簿に設定する」のが最短ルートです。ゴールから逆算して帳簿を設計すれば、転記作業そのものが不要になります。

【なぜ効くのか】 帳簿と収支内訳書の項目名が異なると、転記時に「この経費はどの欄に入れるべきか」という判断が発生します。これが転記に時間がかかる根本原因です。項目名を最初から統一しておけば、転記は数値をコピーするだけの単純作業になります。

【注意点】 国税庁の収支内訳書の様式は年度によって変更される場合があるため、毎年1月に最新版を確認してください。前年の項目名をそのまま使い続けると、新設された欄を見落とすことがあります。

【最初の一歩】 今日中に国税庁の確定申告書等作成コーナーを開き、収支内訳書のPDFをダウンロードして項目名を確認してください(10分)。確定申告書の書き方ガイドも併用すると申告書全体の記入がスムーズです。

CHECK

・上記5つのハックを確認し、自分の課題に最も合う1つを選んで今日中に最初の一歩を実行してください(10〜30分)。5つすべてを同時に始める必要はありません。まず1つを1週間続けてから次に進む方が定着します。

白色申告の帳簿ハックに関するよくある質問

Q. エクセルではなく無料の会計ソフトを使うべき?

取引数が月に20件以下 → エクセルで十分。月30件を超える場合や青色申告への切り替えを検討している場合 → freeeやマネーフォワード確定申告の無料プランを試してください。会計ソフトの選び方で主要ツールを比較できます。

会計ソフトを導入しても帳簿付けの基本ルール(3区分記載等)は変わらないため、まずエクセルで基本を理解してから移行する方が効率的です。

まとめ:白色申告の帳簿は3帳簿で完結

白色申告の帳簿付けは、現金出納帳・売上帳・経費帳の3種類を単式簿記でつければ税務署に対応できます。メルカリ副業の場合、売上・販売手数料・送料の3区分を分けて記載するのが正確な申告のカギです。

月1回15分の記帳ルーティンを設定すれば、年末に1年分をまとめる作業は不要になります。レシートの即撮影、家事按分メモシートの作成、支払手段別シートの活用——仕組みで帳簿付けを回していけば、意志力に頼らない運用ができます。

エクセルの無料テンプレートで十分に対応できるため、会計ソフトの購入は不要です。ただし年間売上が100万円を超えるペースで成長している場合は、青色申告への切り替え(最大65万円の特別控除、e-Taxまたは優良な電子帳簿保存が要件)を検討するタイミングです。開業届と青色申告承認申請書の提出は、適用を受けたい年の3月15日までに行ってください。

3種類の帳簿に日付・摘要・金額を記録するだけで最低限の義務は果たせます。完璧な帳簿を目指すよりも、今日1件記帳してください。この記事で紹介した5つの仕組みのうち1つでも実践すれば、来年の確定申告は今年より確実に楽になります。

状況別/次の一歩

| あなたの状況 | 次の一歩 | 所要時間 |

| まだ帳簿を作っていない | エクセルで3列テンプレートを作成し、直近3件の取引を入力 | 20分 |

| 帳簿はあるが記帳が続かない | スマホに「毎月1日 帳簿記帳」のリマインダーを設定 | 3分 |

| メルカリの記帳方法が分からない | 直近の取引1件を「売上・手数料・送料」の3区分で記録 | 10分 |

| 家事按分の計算ができていない | 作業スペースの面積を測り、家賃の按分比率を算出 | 15分 |

| 確定申告の準備を始めたい | 国税庁の確定申告書等作成コーナーで収支内訳書を確認 | 10分 |

| 青色申告への切り替えを検討中 | 税務署に電話で「青色申告承認申請書」の提出期限を確認 | 10分 |

白色申告の帳簿付け方に関するよくある質問

Q. 白色申告から青色申告に切り替えるメリットは?

最大のメリットは青色申告特別控除(最大65万円、e-Taxまたは優良な電子帳簿保存が要件)です。年間所得が48万円を超える場合、白色申告より青色申告の方が税負担は軽くなります。

ただし複式簿記での記帳と貸借対照表の作成が求められるため、会計ソフトの導入が事実上必須です。経費計上の判断基準も切り替え前に確認してください。

Q. 税務署に相談するときは何を準備すればいい?

メルカリの取引履歴(スクリーンショット可)、銀行口座の入出金明細、現在つけている帳簿(あれば)の3点を持参してください。「メルカリの売上はどの所得区分になるか」「この帳簿で問題ないか」と具体的に質問すると的確な回答を得やすくなります。税務署の相談は無料で予約制の場合が多いため、事前に電話で予約してください。

Q. 帳簿をつけないとどんなペナルティがある?

帳簿がないと税務調査の際に経費が認められず、推計課税(税務署が売上を推計して課税)が適用されます。推計課税では実際の経費を差し引けないため、本来より高い税額になるケースが多いです。令和5年分以降は帳簿不備に対する加算税(過少申告加算税・無申告加算税)が5%または10%加重される措置が導入されています。

本記事の情報は2026年2月時点のものです。

【出典・参照元】

公的機関

- 国税庁 No.2080 白色申告者の記帳・帳簿等保存制度 – 国税庁

- 国税庁 個人で事業を行っている方の記帳・帳簿等の保存について – 国税庁

- 国税庁 確定申告書等作成コーナー – 国税庁

民間調査/企業

- ネットショップ事業者が押さえるべき帳簿のつけ方 – メルカリColumn

- 白色申告の帳簿の書き方は?記載例や記帳のポイントを解説 – 弥生株式会社

- せどりの帳簿について – 弥生のかんたん税理士相談