領収書を紛失しても経費計上は可能です。振込明細や契約書などの代替書類があれば、税務上も認められます。

インボイス制度下では、適格請求書の再発行依頼が消費税控除を守る有効な手段となります。この記事では、領収書紛失時の具体的な対処法から、消費税控除を維持する方法まで解説します。

この記事の結論

領収書を紛失した場合でも、振込記録や契約書などの代替書類があれば経費として認められます。インボイス制度下では適格請求書の再発行を依頼することで消費税の仕入税額控除を維持できます。日常的なデジタル化と月別整理で、紛失リスクそのものを大幅に減らせます。

最初の一歩

手元の領収書を1枚スマホで撮影し、クラウドストレージに保存してください。所要時間は5分程度です。

状況別ショートカット

| あなたの状況 | 読むべきセクション | 所要時間 |

| 領収書を紛失したことに気づいた | 領収書紛失の基本は3種の代替書類で対応 | 5分 |

| インボイス(適格請求書)を紛失した | インボイス紛失は再発行依頼で消費税控除を維持 | 5分 |

| 自分の状況がわからない | 領収書紛失の対応を3分で診断 | 3分 |

| 再発行を依頼したい | 領収書紛失は2パターンで比較 | 5分 |

| 今後の紛失を防ぎたい | 領収書管理は5つの仕組みで解決 | 10分 |

| 確定申告前にチェックしたい | 領収書管理は7項目でチェック | 5分 |

領収書紛失の基本は3種の代替書類で対応

領収書をなくしても、代替書類があれば経費計上は可能です。振込明細や契約書など、取引の実態を示す書類を準備してください。

経費計上の原則は支払いの事実証明

経費として認められるかどうかは、支払いの事実を証明できるかがポイントです。領収書はその証明手段の1つにすぎません。

振込明細や契約書など、取引の実態を示す書類があれば代替できます(国税庁タックスアンサーNo.2210 やさしい必要経費の知識)。

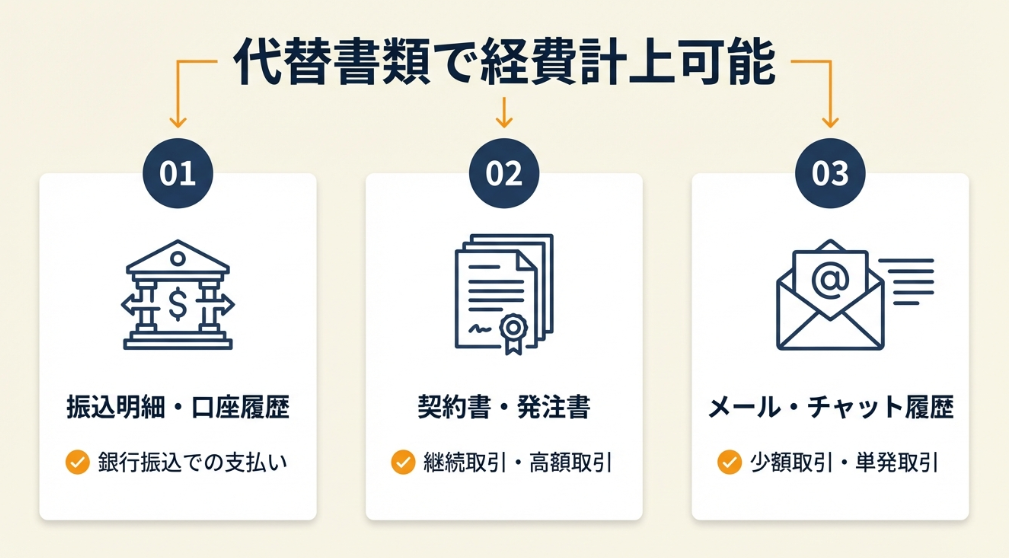

代替書類は振込明細・契約書・メールの3種

領収書の代わりとなる書類は主に3種類あります。

| 代替書類 | 記載すべき内容 | 向いているケース |

| 振込明細・銀行口座履歴 | 日付・金額・振込先 | 銀行振込での支払い |

| 契約書・発注書 | 取引内容・金額・日付 | 継続取引・高額取引 |

| メール・チャット履歴 | 取引内容・金額・日付 | 少額取引・単発取引 |

振込明細とメール履歴の組み合わせで経費が認められたケースは珍しくありません。

保存義務は7年間が原則

個人事業主の場合、領収書を含む帳簿書類の保存義務は原則7年間です。青色申告の場合はこの期間を厳守する必要があり、税務調査時に提出を求められます。

代替書類で対応する場合も、同様に7年間の保存を心がけてください。

CHECK

・領収書がなくても振込明細・契約書・メールで代替可能

・代替書類には日付・金額・取引先の3要素が必要

・保存期間は原則7年間

領収書紛失の基本に関するよくある質問

振込明細だけで本当に経費として認められますか?

はい、認められます。ただし、振込明細に加えて、取引内容がわかる契約書やメールがあれば、より確実です。振込明細だけの場合は、取引内容のメモを添付してください。

現金払いで振込明細がない場合はどうすればいい?

発行元に再発行を依頼するか、出金伝票を作成してメモとして残してください。ただし、メモだけでは税務調査時に認められない場合があるため、再発行依頼が最優先です。

インボイス紛失は再発行依頼で消費税控除を維持

インボイス制度が開始され、適格請求書の管理はより重要になりました。紛失した場合でも、適切に対応すれば消費税の仕入税額控除を守れます。

インボイス紛失のリスクは消費税控除の否認

通常の領収書紛失と異なり、インボイス(適格請求書)の紛失は消費税の仕入税額控除が否認されるリスクがあります。

たとえば10万円(税抜)の経費でインボイスを紛失すると、消費税1万円分の控除が受けられなくなります。

再発行依頼は登録番号の確認から開始

インボイスの再発行を依頼する際は、以下の手順で進めてください。

- 発行元の適格請求書発行事業者登録番号を確認する

- 電話またはメールで再発行を依頼する

- 再発行まで時間がかかる場合は、代替として支払証明書の発行を依頼する

登録番号は国税庁インボイス制度適格請求書発行事業者公表サイトで確認できます。

少額特例は一定規模以下の事業者が対象

基準期間における課税売上高が1億円以下の事業者等は、税込1万円未満の課税仕入れについて、インボイスの保存がなくても帳簿の保存のみで仕入税額控除が認められる場合があります(少額特例、2029年9月30日までの経過措置)。

ただし、すべての取引に適用できるわけではありません。

CHECK

・インボイス紛失は消費税控除否認のリスクあり

・再発行依頼は登録番号の確認から開始

・税込1万円未満は少額特例の対象となる場合あり

インボイス紛失に関するよくある質問

再発行にはどのくらい時間がかかりますか?

1〜3週間程度です。発行元によって異なりますが、確定申告の締め切りを考慮し、早めに依頼してください。

発行元が再発行に応じてくれない場合は?

支払証明書の発行を依頼してください。または振込明細と取引内容を示すメールを組み合わせて保存する方法があります。

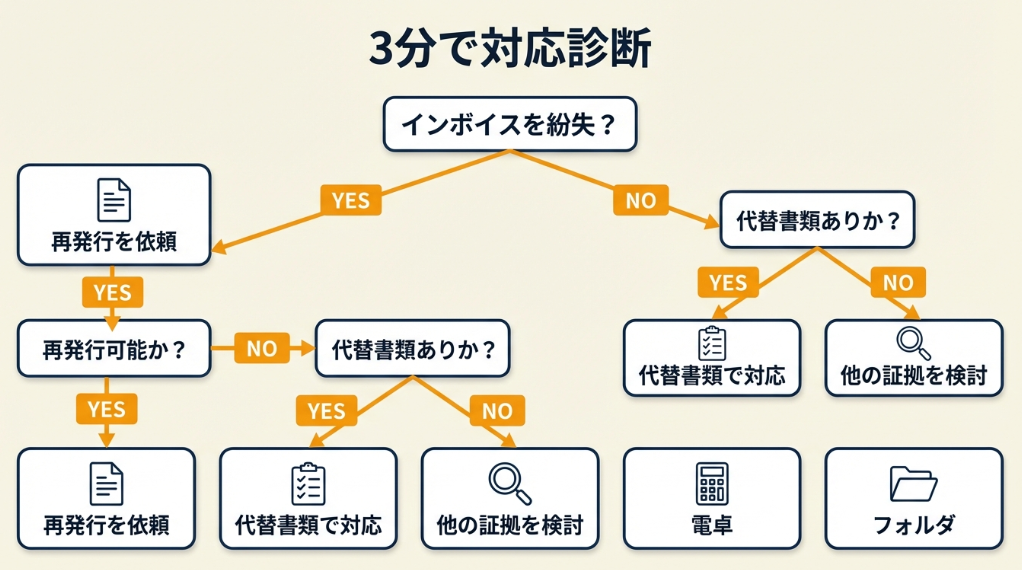

領収書紛失の対応を3分で診断

以下の診断で3分以内に自分の状況を判定できます。

Q1: 紛失したのはインボイス(適格請求書)ですか?

- はい → Q2へ

- いいえ → 【タイプA】代替書類で対応

Q2: 発行元に再発行を依頼できますか?

- はい → 【タイプB】再発行を依頼

- いいえ → Q3へ

Q3: 振込明細やメール履歴など代替書類がありますか?

- はい → 【タイプC】代替書類+税務署相談

- いいえ → 【タイプD】出金伝票+税理士相談

診断結果の活用方法

| タイプ | 次のステップ |

| タイプA | 振込明細・契約書・メール履歴を収集し、7年間保存する |

| タイプB | 発行元に電話またはメールで再発行を依頼する |

| タイプC | 代替書類を保存し、税務署(0570-00-5901)に個別確認する |

| タイプD | 出金伝票を作成し、税理士または商工会議所の無料相談を利用する |

CHECK

・診断結果に応じて次のステップを実行

・タイプA〜Cは自力で対応可能

・タイプDは専門家への相談を推奨

領収書紛失診断に関するよくある質問

タイプAになったが、代替書類だけで税務調査を乗り切れる?

はい、乗り切れます。代替書類に取引の事実が明確に記載されていれば問題ありません。ただし、高額取引や頻繁に発生するケースでは、税理士への事前相談が安心です。

タイプDになったが、出金伝票だけで経費計上できる?

いいえ、出金伝票だけでは難しいです。出金伝票は「支払いの記録」であり、「支払いの証明」としては弱いため、発行元への再発行依頼を試みてください。

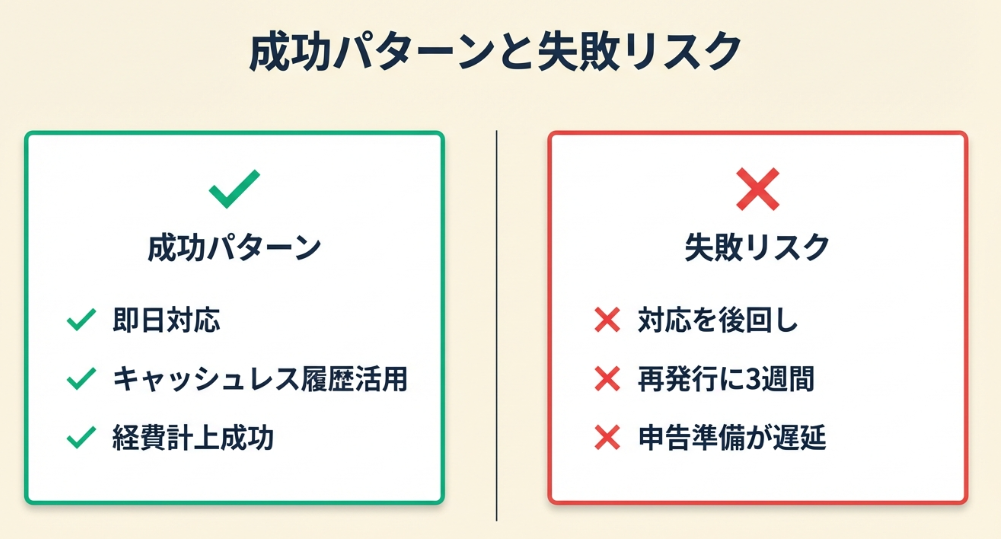

領収書紛失は2パターンで比較

ここでは、実際の体験談をもとに成功パターンと失敗リスクを解説します。

事例1: 早期対応で経費計上に成功

状況: フリーランスとして活動する30代のWebデザイナー。コンビニで購入した事務用品の領収書を紛失したことに気づいた。

判断: 紛失に気づいた翌日、PayPay履歴を確認し、スクリーンショットを保存。念のため購入店舗にも連絡した。

結果: PayPay履歴と購入日のメモを組み合わせ、経費として認められた。

キャッシュレス決済を活用しているフリーランスは「コンビニレシート紛失したが、PayPay履歴で経費認められた。事前デジタル化推奨」と語っています(フリーランスの領収書紛失体験)。

分岐点: 放置していたら、確定申告直前に焦って対応することになり、経費計上を諦めざるを得なかった。

事例2: 対応の遅れで再発行に3週間

状況: 個人事業主として活動する40代のコンサルタント。飲食店での接待費の領収書を紛失したが、「後で対応しよう」と後回しにした。

判断: 確定申告の1か月前に対応を開始したが、飲食店側の確認作業に時間がかかり、再発行までに3週間を要した。

結果: 何とか再発行は間に合ったものの、確定申告の準備が大幅に遅れた。

再発行依頼を経験した個人事業主は「飲食店に再発行依頼したら即対応。メールテンプレが便利だった」と報告しています(インボイス再発行に3週間かかった実録)。

分岐点: 紛失に気づいた時点で即対応していれば、余裕をもって確定申告の準備ができていた。

CHECK

・紛失に気づいたら即日対応が鉄則

・キャッシュレス決済の履歴は有力な代替証拠

・再発行依頼は1〜3週間かかることを想定

領収書紛失ケーススタディに関するよくある質問

飲食店に再発行を依頼するときの文面は?

「〇月〇日に利用した際の領収書を紛失してしまいました。大変恐れ入りますが、再発行をお願いできますでしょうか。利用金額は約〇〇円、〇〇名での利用でした」と依頼してください。

再発行を断られた場合の代替手段は?

クレジットカード明細や銀行振込記録を保存し、取引内容のメモを添付してください。それでも不安な場合は、税務署の相談窓口(0570-00-5901)で個別確認できます。

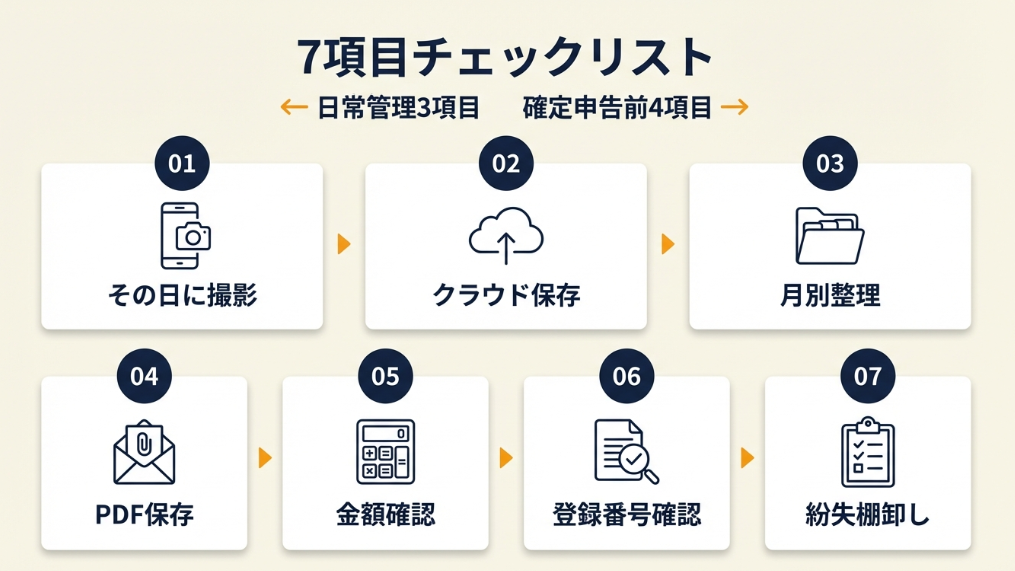

領収書管理は7項目でチェック

領収書の紛失を防ぎ、万が一の際にも慌てないための管理体制を7項目で確認してください。

日常管理チェックリスト

- 領収書を受け取ったらその日のうちにスマホで撮影した

- クラウドストレージ(Google Drive、Dropboxなど)にバックアップした

- 月別にフォルダまたはファイルボックスで整理した

- 電子領収書はPDFで保存し、件名に日付と取引先を含めた

確定申告前チェックリスト

- 銀行口座の入出金と領収書の金額が一致しているか確認した

- インボイス(適格請求書)の登録番号を確認した

- 紛失した領収書がないか棚卸しを行った

CHECK

・日常管理は「受け取ったらすぐ撮影」が基本

・月別整理で確定申告時の作業を効率化

・確定申告前の棚卸しで紛失を早期発見

領収書管理チェックリストに関するよくある質問

スマホで撮影した画像は法的に有効ですか?

はい、有効です。電子帳簿保存法に対応した方法で保存すれば、原本と同様に扱われます。ただし、画像が鮮明で日付・金額・取引先が読み取れる必要があります。

クラウド会計ソフトを使えば撮影は不要ですか?

いいえ、撮影は必要です。freeeやMoneyForwardなどのクラウド会計ソフトには領収書スキャン機能がありますが、念のため原本も一定期間保存してください。

領収書管理は5つの仕組みで解決

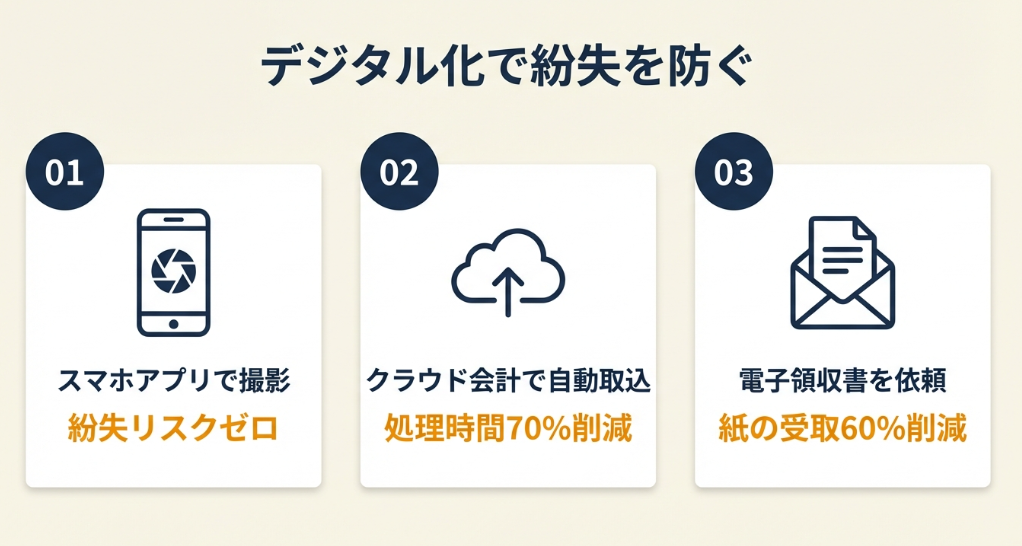

デジタル化と仕組み化を組み合わせることで、紛失リスクを大幅に減らせます。

方法1: スマホアプリで撮影と同時にクラウド保存

【こんな方に】

領収書を受け取る頻度が高く、紙の管理に手間を感じているフリーランス・個人事業主

【期待できる成果】

紙の紛失リスクをゼロにし、検索性が向上することで確定申告の作業時間を50%削減

【所要時間】約30分

【効果】大

【やり方】

- 領収書スキャンアプリ(freee、MoneyForward、CamScanner等)をインストールする(5分)

- クラウドストレージ(Google Drive等)との連携を設定する(10分)

- 「経費_2026年」などのフォルダを作成する(5分)

- 領収書を受け取ったら、その場で撮影してアップロードする(1枚1分)

【ポイント】

受け取ったその場で撮影してください。後回しにすると忘れるリスクが高まるため、即座に処理する習慣が紛失防止の鍵です。

【なぜ効くのか】

紙の領収書は「受け取ってから保管場所に置くまで」が最も紛失しやすいタイミングです。その場でデジタル化すれば、このリスク期間をゼロにできます。

【気をつけること】

電子帳簿保存法に対応するためには、タイムスタンプ機能付きのアプリを使用するか、一定期間内の処理が必要です。

【読了後アクション】

今日中にfreeeまたはMoneyForwardのアプリをインストールし、直近の領収書1枚を撮影・保存してください(10分)。

方法2: 月別ファイルボックスで紙原本を整理

【こんな方に】

紙の領収書も保管したい、または電子保存に不安があるフリーランス・個人事業主

【期待できる成果】

紙の領収書を月別に整理し、探す時間を80%削減

【所要時間】約20分

【効果】中程度

【やり方】

- 12ポケットのファイルボックスまたはクリアファイルを購入する(10分)

- 各ポケットに「1月」「2月」…とラベルを貼る(5分)

- 領収書を受け取ったら、該当月のポケットに入れる(5秒)

- 月末に各ポケットの中身を確認し、デジタル化漏れがないかチェックする(10分/月)

【ポイント】

月別に大まかに分類してください。細かすぎる分類は続かず、結局乱雑になるケースが多いです。

【なぜ効くのか】

確定申告では「〇月の経費」という単位で確認することが多いため、月別整理が実務に直結します。日付順は手間がかかる割に検索頻度が低いです。

【気をつけること】

防水ケースや湿気対策をしないと、長期保存中に領収書が劣化します。直射日光を避け、乾燥した場所で保管してください。

【読了後アクション】

100円ショップで12ポケットのクリアファイルを購入し、今月分の領収書を整理してください(20分)。

方法3: クラウド会計ソフトで自動取り込み

【こんな方に】

毎月の経費処理を効率化したい、仕訳入力に時間がかかっているフリーランス・個人事業主

【期待できる成果】

銀行口座・クレジットカードの取引を自動取り込みし、経費処理時間を70%削減

【所要時間】初回は2時間程度

【効果】大

【やり方】

- freeeまたはMoneyForwardに無料登録する(10分)

- 事業用銀行口座を連携する(15分)

- 事業用クレジットカードを連携する(15分)

- 過去の取引を確認し、経費カテゴリを設定する(1時間)

- 毎週取引を確認し、領収書と照合する(15分/週)

【ポイント】

自動取り込み+照合確認の方法を採用してください。手入力はミスが発生しやすく、時間もかかります。

【なぜ効くのか】

銀行口座とクレジットカードの取引は自動で記録されるため、領収書を紛失しても取引の事実は残ります。デジタル証拠の二重化が実現します。

【気をつけること】

無料プランでは機能制限がある場合があります。事業規模に応じて有料プランへのアップグレードを検討してください。

【読了後アクション】

freee.co.jpまたはmoneyforward.comにアクセスし、無料アカウントを作成してください(10分)。

方法4: 取引先へ電子領収書の事前依頼

【こんな方に】

同じ取引先と継続的に取引がある、領収書の郵送受け取りが面倒なフリーランス・個人事業主

【期待できる成果】

紙の領収書を受け取る機会を60%削減し、紛失リスクを大幅に低下

【所要時間】30分

【効果】中程度

【やり方】

- 主要取引先(月1回以上取引がある先)をリストアップする(10分)

- 各取引先に「請求書・領収書の電子交付をお願いできますでしょうか」とメールで依頼する(15分)

- 電子交付に対応している取引先はPDF受け取りに切り替える(5分/社)

- 受け取ったPDFは「取引先名_日付_金額」の形式でファイル名を変更する(1分/件)

【ポイント】

自分から電子交付を依頼してください。依頼しない限り紙で届き続けるため、能動的なアクションが必要です。

【なぜ効くのか】

電子領収書はメールの受信ボックスに残り、検索も容易です。紙のように物理的に紛失するリスクがありません。

【気をつけること】

電子領収書を受け取る場合、電子帳簿保存法の要件を満たす保存方法が必要です。単にメールに添付されたまま放置するのは避けてください。

【読了後アクション】

メインの取引先1社に「電子領収書での発行をお願いできますでしょうか」とメールを送信してください(5分)。

方法5: 紛失時の再発行依頼テンプレート準備

【こんな方に】

過去に領収書を紛失した経験がある、万が一に備えたいフリーランス・個人事業主

【期待できる成果】

紛失時の対応時間を90%短縮し、再発行依頼のハードルを下げる

【所要時間】すぐにできる(15分程度)

【効果】中程度

【やり方】

- 以下のテンプレートをメモアプリやドキュメントに保存する(5分)

- テンプレートを使って、1件試しに再発行依頼を送ってみる(10分)

- 実際に紛失した際は、テンプレートの〇〇部分を埋めて送信する(3分)

テンプレート例:

件名: 【領収書再発行のお願い】〇月〇日ご利用分

お世話になっております。〇〇と申します。

先日ご利用させていただいた際の領収書を紛失してしまいました。

大変恐れ入りますが、再発行をお願いできますでしょうか。

・利用日: 〇年〇月〇日

・利用金額: 約〇〇円

・支払方法: 〇〇(現金/クレジットカード等)

お手数をおかけしますが、ご対応いただけますと幸いです。

よろしくお願いいたします。

【なぜこの表現か】

「紛失してしまいました」という謝罪と、「再発行をお願いできますでしょうか」という依頼を組み合わせることで、相手に負担をかけすぎずに依頼できます。

【アレンジ例】

飲食店への依頼では「〇〇名での利用」「〇〇を注文」などの情報を追加すると、店舗側が特定しやすくなります。

このテンプレートをコピーして使用してください。

【ポイント】

テンプレートを事前に用意してください。準備があれば、紛失時の心理的ハードルが大幅に下がります。

【なぜ効くのか】

領収書紛失は焦りを伴いやすく、文面を考えるだけで時間がかかります。テンプレートがあれば、穴埋めだけで依頼メールが完成します。

【気をつけること】

テンプレートはあくまで雛形です。取引先との関係性に応じて、文面のトーンを調整してください。

【読了後アクション】

上記テンプレートをスマホのメモアプリに保存してください(3分)。

CHECK

・5つの方法から自分に合うものを1つ選んで開始

・スマホアプリでの即時撮影が最も効果的

・テンプレート準備で紛失時の心理的負担を軽減

領収書管理テクニックに関するよくある質問

5つの方法をすべて実行する必要がありますか?

いいえ、すべて実行する必要はありません。「方法1: スマホアプリで撮影と同時にクラウド保存」から始めてください。これだけでも紛失リスクは大幅に下がります。

クラウド会計ソフトはどれを選べばいいですか?

個人事業主であればfreeeまたはMoneyForwardが選択肢となります。無料プランで試用し、使いやすい方を選んでください。機能面で大きな差はありません。

電子帳簿保存法に対応するにはどうすればいいですか?

タイムスタンプ付与や検索機能の確保など、いくつかの要件があります。詳細は国税庁の電子帳簿保存法に関するページで確認するか、税理士に相談してください。

まとめ:領収書紛失は仕組みで防ぐ

領収書を紛失しても、振込明細や契約書などの代替書類があれば経費計上は可能です。インボイス制度下では、紛失に気づいた時点で発行元に再発行を依頼することが消費税控除を守る鍵となります。

日常的な管理では、スマホアプリでの即時デジタル化と月別ファイルボックスでの整理を組み合わせることで、紛失リスクを大幅に減らせます。クラウド会計ソフトを活用すれば、銀行口座やクレジットカードの取引が自動で記録されるため、領収書紛失時のバックアップにもなります。

今日から始める3ステップ

- 直近の領収書1枚をスマホで撮影し、クラウドに保存する

- 紛失した領収書があれば、発行元に再発行依頼メールを送信する

- 再発行依頼テンプレートをスマホのメモアプリに保存する

個別の状況については、必要に応じて税理士等の専門家にご相談ください。

状況別/次の一歩

| あなたの状況 | 次の一歩 | 所要時間 |

| 領収書を紛失したばかり | 振込明細・メール履歴を収集し、発行元に再発行を依頼する | 30分 |

| インボイスを紛失した | 発行元の登録番号を確認し、再発行依頼メールを送信する | 20分 |

| 今後の紛失を防ぎたい | スマホアプリをインストールし、直近の領収書1枚を撮影・保存する | 10分 |

| 管理体制を見直したい | チェックリストを印刷し、今月から実践する | 5分 |

領収書なくした経費に関するよくある質問

領収書を紛失したら経費として認められないのでしょうか?

いいえ、認められます。振込明細や契約書、メール履歴などの代替書類があれば経費として認められます(国税庁タックスアンサーNo.2210)。

インボイスを紛失した場合、消費税控除はどうなりますか?

発行元に再発行を依頼すれば、消費税の仕入税額控除を維持できます。再発行が難しい場合は、税務署(0570-00-5901)に個別相談してください。

再発行依頼は発行元に断られることがありますか?

はい、稀にあります。ただし、多くの事業者は対応してくれます。断られた場合は、振込明細と取引内容のメモを組み合わせて保存し、税理士に相談してください。

【出典・参照元】

本記事は以下の情報源をもとに作成されています。

公的機関

- 国税庁「やさしい必要経費の知識(タックスアンサーNo.2210)」

- 国税庁「適格請求書発行事業者公表サイト」

- 国税庁「電子帳簿保存法特設サイト」

民間調査/企業

- MoneyForward「領収書紛失時の経費計上ガイド」

体験談/ユーザーの声

- note「フリーランスの領収書紛失体験:銀行明細で救われた話」

- はてなブログ「インボイス再発行に3週間かかった実録」

※記事内容は2026年2月時点の税制・法令に基づいています。