個人事業主が法人化すべきタイミングは、課税売上高1,000万円超または事業所得800万円超が目安です(国税庁)。法人化により最大2年間の消費税免税や所得税の節税が可能になります。この記事では法人化の3つの判断基準から実務手順、最適な設立月まで7ステップで解説します。

この記事の結論

法人化の最適タイミングは売上1,000万円超の2年前、または事業所得800万円超の時点です。新設法人は資本金1,000万円未満なら最大2年間消費税免税となり、役員報酬を活用すれば所得税率を大幅に圧縮できます。閑散期の月初(サービス業は6月、小売業は1月または9月)に設立すれば事務負担を最小化しながら節税効果を最大化できます。

まず試してほしいこと

直近3年の売上推移をExcelで整理し、1,000万円到達時期を予測してください(30分)。

状況別ショートカット

| あなたの状況 | 読むべきセクション | 所要時間 |

| 売上が800万円を超えた | 法人化の3つの判断基準は数値で明確 | 5分 |

| 消費税対策を知りたい | 消費税免税は2年間確保が原則 | 7分 |

| 最適な月を知りたい | 法人化の最適月は閑散期月初 | 6分 |

| 具体的な手順を知りたい | 法人化は5つの仕組みで効率化 | 15分 |

| 失敗事例を知りたい | 法人化の実例は2パターンで比較 | 8分 |

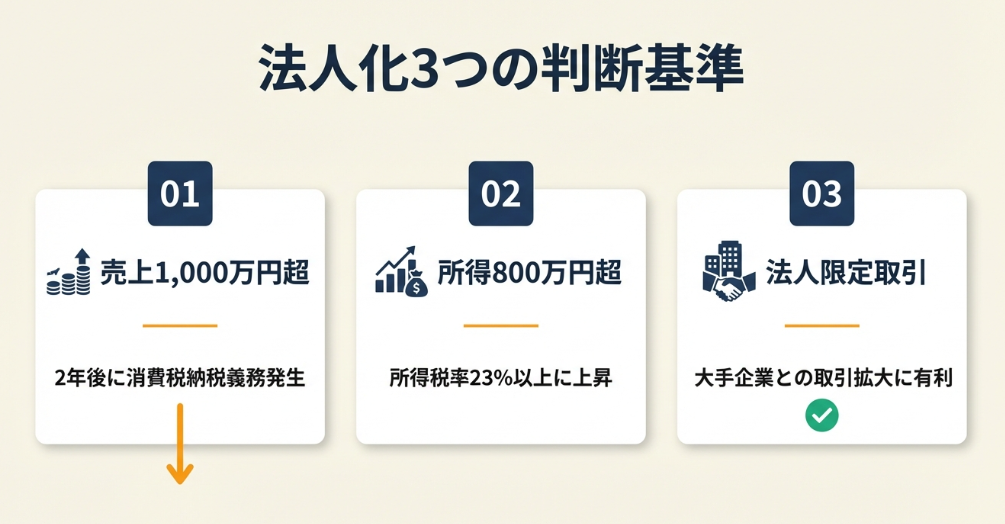

法人化の3つの判断基準は数値で明確

法人化のタイミングは「売上」「所得」「消費税」の3つの数値で明確に判定できます。

課税売上高1,000万円超は消費税対策の分岐点

課税売上高が1,000万円を超えると、2年後から消費税の納税義務が発生します(国税庁: 消費税の納税義務者)。法人化すれば新設法人として最大2年間の消費税免税期間をリセットできるため、売上1,000万円を超える前に法人化を検討してください。

たとえば、2024年に売上1,200万円になった場合、2026年から消費税納税義務が生じます。しかし2025年中に法人化すれば、新設法人として2025年・2026年は消費税免税となり、約120万円(1,200万円×10%)の納税を先送りできます。

事業所得800万円超は所得税節税の目安

事業所得が800万円を超えると、個人の所得税率は23%以上になります。一方、法人税率は資本金1億円以下の中小企業なら年800万円以下の部分で15%、800万円超の部分で23.2%です。役員報酬を活用すれば、所得を分散して実効税率を下げられます。

たとえば、事業所得1,000万円の個人事業主(所得税率33%)が法人化し、役員報酬600万円(所得税率20%)、法人所得400万円(法人税率15%)に分散すれば、税負担を約80万円削減できます(freee: 法人化に適したタイミング)。

取引先の法人限定条件は信用力の判断軸

大手企業やBtoB案件では、取引先を法人に限定するケースが増えています。個人事業主のままでは受注機会を逃すリスクがあるため、事業拡大を目指すなら法人化が有利です。

「売上が安定して伸び始めた時期に法人化を検討し、役員報酬の固定化という新しい感覚に最初は戸惑った」

という声もあります(売上安定時の法人化検討体験)。

CHECK

・課税売上高1,000万円超で2年後に消費税納税義務発生

・事業所得800万円超で所得税率23%以上に上昇

・大手との取引拡大には法人格が有利

法人化の判断基準に関するよくある質問

売上1,000万円超でも法人化しなくてよいケースは?

取引先が個人事業主でも問題なく、所得が800万円未満なら急ぐ必要はありません。ただし消費税納税義務は2年後に発生します。

事業所得800万円の計算方法は?

売上から経費を差し引いた「事業所得」で判断してください。青色申告特別控除65万円を適用後の金額で計算します。

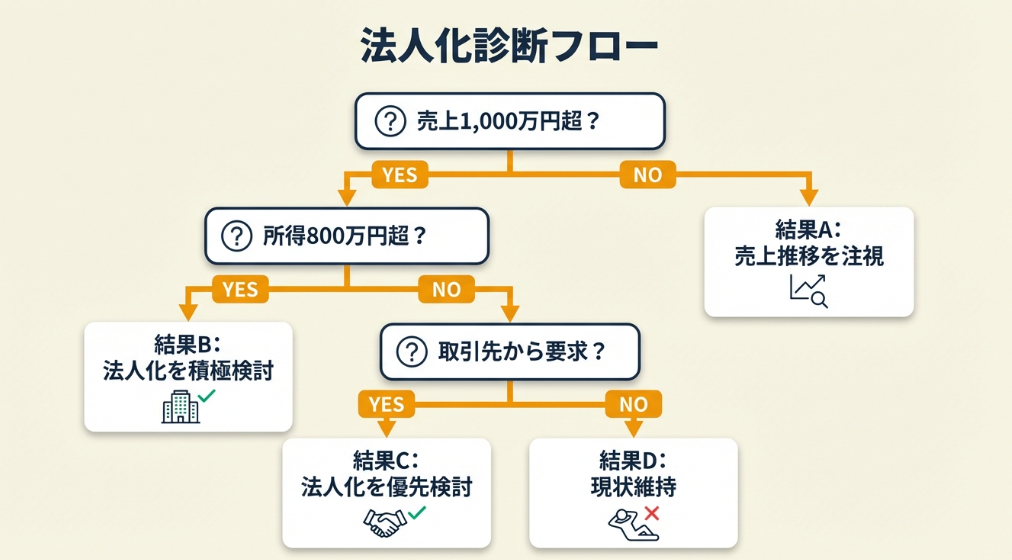

法人化の対応を3分で診断

以下の診断で3分以内に判定できます。

Q1: 直近12か月の課税売上高は1,000万円を超えていますか?

- はい → Q2へ

- いいえ → 【結果A】売上推移を注視

Q2: 事業所得は800万円を超えていますか?

- はい → 【結果B】法人化を積極検討

- いいえ → Q3へ

Q3: 取引先から法人化を求められていますか?

- はい → 【結果C】法人化を優先検討

- いいえ → 【結果D】現状維持で様子見

診断結果の活用方法

| 結果 | 次のステップ |

| 結果A | 売上が1,000万円に近づいたら税理士に相談する |

| 結果B | 今月中に税理士へシミュレーションを依頼する |

| 結果C | 法人化費用と取引額を比較検討する |

| 結果D | 半年ごとに売上・所得を再チェックする |

CHECK

・診断結果を確認し、該当する次のステップを今週中に実行

・売上推移を3か月に1回見直す習慣づけ

・税理士相談は初回無料の事務所を3か所比較

法人化診断に関するよくある質問

結果Bになったが、いつまでに法人化すべき?

売上1,000万円超なら2年前、所得800万円超なら今期中が目安です。

結果Dでも将来的に法人化すべき?

はい、事業拡大を目指すなら法人化は有効です。ただし年商500万円未満なら、社会保険料負担が重くなる可能性があるため慎重に判断してください。

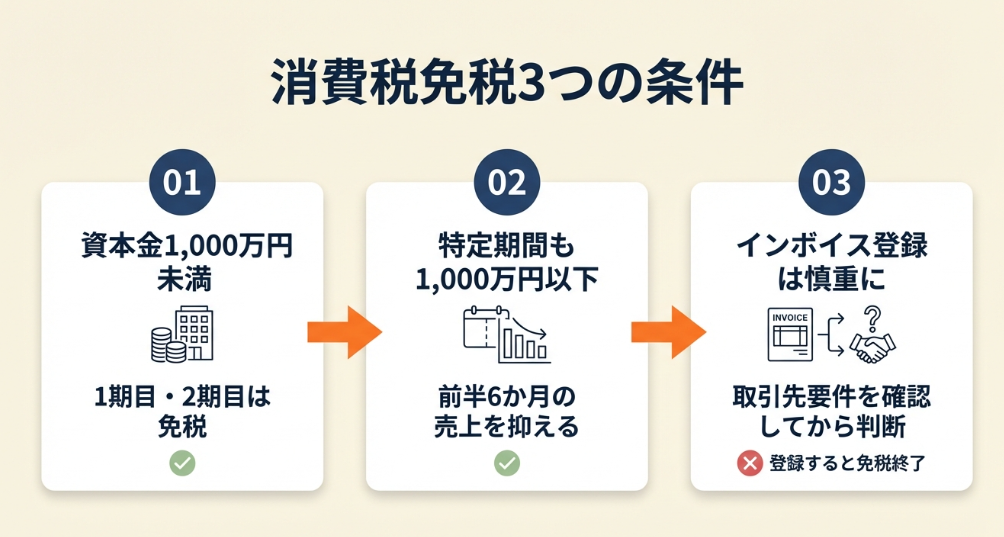

消費税免税は2年間確保が原則

新設法人は特定の条件を満たせば最大2年間消費税が免税となります。

資本金1,000万円未満なら1期目免税

新設法人は設立1期目・2期目の基準期間(前々事業年度)における課税売上高が1,000万円以下、かつ資本金1,000万円未満なら消費税免税です(国税庁: 納税義務の免除)。個人事業主時代の売上は引き継がないため、売上1,000万円超の個人事業主でも法人化すればリセットできます。

「年収600万円台で法人化を経験し、900〜1,000万円を超えるタイミングが目安だと実感した」

という声もあります(年収600万での法人化体験)。

特定期間の売上も1,000万円以下に抑える

設立1期目の開始日から6か月間(特定期間)の課税売上高が1,000万円を超えると、2期目から消費税課税となります。これを回避するには、設立1期目の前半6か月を売上1,000万円以下に抑えるか、事業年度を7か月以下にしてください。

たとえば、1月1日設立で事業年度12か月の場合、1〜6月の売上を1,000万円以下に抑えれば2期目も免税です。または、1月1日設立で事業年度を7か月(1〜7月)とすれば、特定期間が存在せず2期目も免税となります。

インボイス制度下でも免税2年は維持可能

2023年10月開始の適格請求書等保存方式(インボイス制度)では、適格請求書発行事業者の登録が必要です。ただし免税事業者のままでも取引先が課税事業者なら仕入税額控除が使えないだけで、取引自体は可能です。小規模事業者や個人顧客中心なら、免税期間2年を優先する選択もあります。

CHECK

・資本金1,000万円未満で最大2年間免税

・特定期間の売上も1,000万円以下に抑える

・インボイス登録は取引先要件を確認してから判断

消費税免税に関するよくある質問

免税期間2年を最大化する方法は?

はい、方法があります。資本金1,000万円未満で設立し、1期目を7か月以下にすれば2期目も免税です。または1期目前半6か月の売上を1,000万円以下に抑えてください。

インボイス登録すると免税期間は使えない?

いいえ、使えません。インボイス登録(適格請求書発行事業者の登録)をすると課税事業者となり、免税は適用されません。ただし小規模事業者なら免税期間を優先する選択肢もあります。

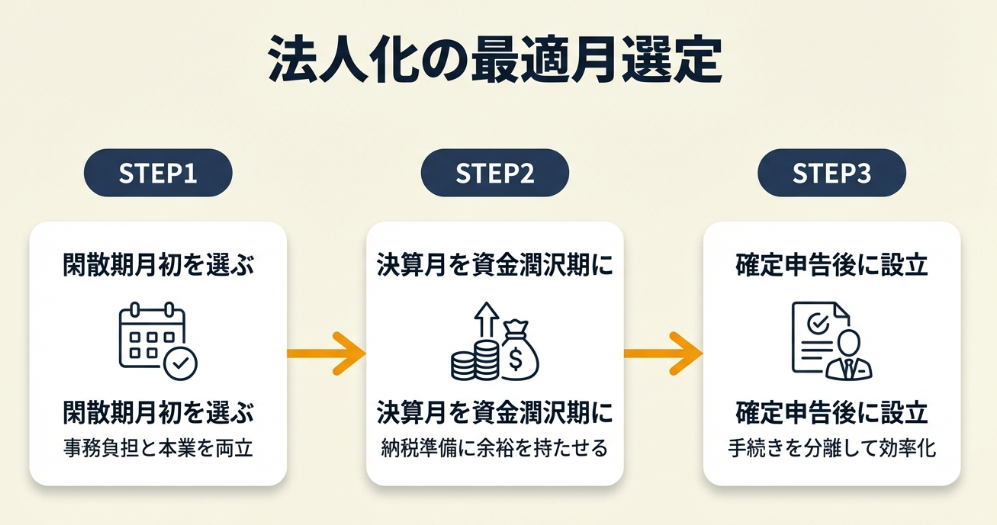

法人化の最適月は閑散期月初

業種別の閑散期と資金繰りを考慮して最適月を選んでください。

閑散期月初が事務負担を最小化

法人設立直後は登記・銀行口座開設・税務署への届出など事務作業が集中します。繁忙期に重なると本業に支障が出るため、閑散期を選んでください。

サービス業(コンサル・Web制作等)なら6月、小売業なら1月または9月が閑散期の代表例です。月初設立なら決算月が12か月後となり、事業年度を最大化できます(freee: 法人化する最適なタイミング)。

決算月は資金潤沢期に設定

決算月の2か月後が法人税の納税期限です。資金繰りが厳しい月に納税が重なると、資金ショートのリスクが高まります。報酬入金が集中する月を決算月に設定してください。

たとえば、3月に大口報酬が入る場合、決算月を3月にすれば5月末までに納税すればよく、資金繰りに余裕ができます。

個人事業の確定申告後が手続き効率化

個人事業主の確定申告は3月15日が期限です。法人化を1月や2月にすると、個人事業の確定申告と法人設立手続きが重なり、混乱しやすくなります。3月16日以降の設立なら、個人事業の清算と法人設立を切り分けられます。

CHECK

・閑散期月初で事務作業と本業を両立

・決算月を資金潤沢期に合わせて納税準備

・個人事業確定申告後の設立で手続き分離

法人化の最適月に関するよくある質問

決算月は何月が一般的?

3月決算が最も多く、次いで12月決算です。ただし自分の事業サイクルに合わせるのが最優先です。

月初と月末、どちらがよい?

月初をおすすめします。月初設立なら事業年度が12か月フルに使え、初年度の経費計上期間が最大化できます。月末設立は事業年度が短くなります。

法人化の実例は2パターンで比較

実際の体験談をもとに成功パターンと失敗リスクを解説します。

事例1: 売上1,000万円到達2年前に準備して消費税回避

状況: Webライターとして活動する30代。2022年の売上が800万円、2023年に1,100万円に達した。

判断: 2023年中に税理士へ相談し、2024年1月に合同会社を設立。資本金300万円、事業年度7か月(1〜7月)とした。

結果: 2024年・2025年は消費税免税となり、約220万円(1,100万円×2年×10%)の納税を先送り。役員報酬500万円、法人所得600万円に分散し、所得税も年間約60万円削減できた。

「所得が800〜1,000万円に達したタイミングで法人化し、税負担が軽減されただけでなく取引先からの信用も向上した」

という声もあります(法人成りベストタイミング実務談)。

分岐点: 法人化を先延ばしにしていれば、2025年から消費税納税義務が生じ、資金繰りが厳しくなっていた可能性があります。

事例2: 準備不足で社会保険料負担に苦しむ

状況: デザイナーとして活動する20代。2023年に売上1,200万円、所得900万円に達し、2024年3月に株式会社を設立。

判断: 社会保険料のシミュレーションをせず、資本金500万円で設立。役員報酬を所得と同額の900万円に設定した。

結果: 厚生年金・健康保険の会社負担分が年間約130万円発生し、想定外の資金繰り悪化。個人事業主時代の国民年金・国民健康保険(約80万円)との差額50万円が重荷となった。

「年収600万円で法人化したが、900〜1,000万円を超えてから法人化した方がよかったと後悔している」

といった経験談が報告されています(年収600万での法人化メリットデメリット談)。

分岐点: 事前に税理士へシミュレーションを依頼していれば、役員報酬を600万円程度に抑えて社会保険料負担を軽減できた可能性があります。

CHECK

・事前シミュレーションで税負担を正確に把握

・社会保険料の会社負担分を計算に含める

・役員報酬は所得分散と社会保険料のバランスで決定

法人化実例に関するよくある質問

税理士への相談費用はいくら?

初回相談は無料〜5,000円程度、シミュレーション込みなら1〜3万円が目安です。法人化後の顧問契約とセットなら初回無料の事務所も多いです。

社会保険料を抑える方法は?

役員報酬を低めに設定し、配偶者や家族を役員にして報酬を分散できます。ただし実態に即した報酬額にする必要があります。

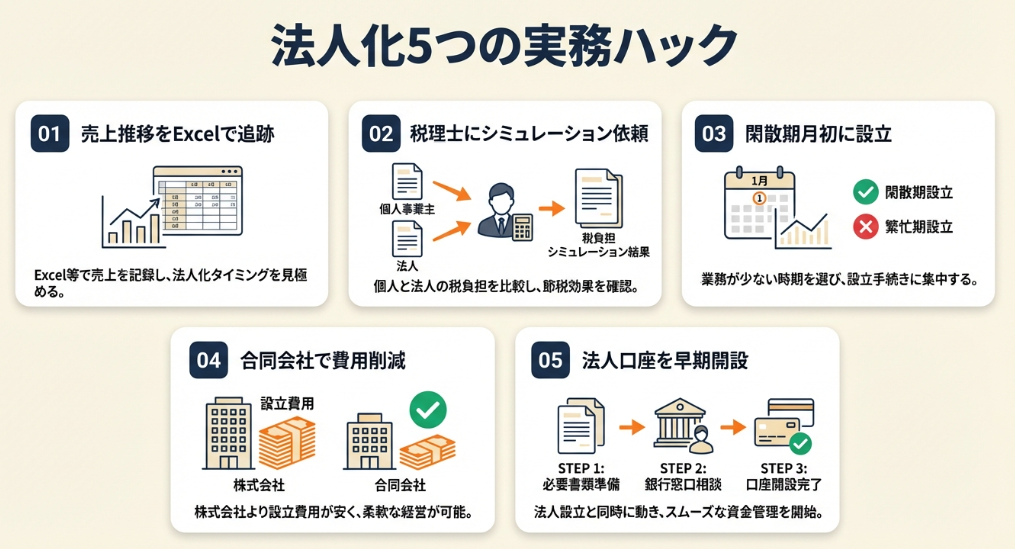

法人化は5つの仕組みで効率化

実務的なハックを活用すれば時間とコストを大幅に削減できます。

方法1: 売上推移をExcelで追跡し1,000万円超2年前に法人化計画

【こんな方に】売上が右肩上がりで、いつ1,000万円を超えるか予測したい個人事業主

【期待できる成果】売上1,000万円到達の2年前を正確に予測でき、消費税免税期間を最大2年間確保できる

【所要時間】30分

【見込める効果】 高

【進め方】

- Excelで過去3年分の月別売上を入力し、年間売上を算出する(10分)

- 前年比成長率を計算し、翌年・翌々年の予測売上を試算する(10分)

- 売上1,000万円到達時期を特定し、その2年前を法人化目標月とする(5分)

- 法人化目標月の6か月前にリマインダーを設定し、税理士相談を開始する(5分)

【成功のカギ】消費税の納税義務判定は2年前の課税売上高で決まります。1,000万円を超える前に法人化すれば、個人事業主時代の売上はリセットされ、新設法人として最大2年間免税となります。

【気をつけること】売上予測は楽観的になりがちです。過去3年の成長率の平均値を使い、季節変動も考慮してください。

【最初の一歩】今日中にExcelを開き、直近3年の月別売上を入力してください(15分)。

方法2: 税理士にシミュレーション依頼し役員報酬最適額を算出

【対象】所得800万円を超え、役員報酬をいくらに設定すべきか迷っている個人事業主

【効果】所得税・法人税・社会保険料の合計負担を最小化し、年間50〜100万円の節税が可能

【導入時間】2時間

【見込める効果】 高

【手順】

- 過去3年の所得・経費を整理し、税理士面談用の資料を作成する(30分)

- 税理士事務所へ相談予約を入れ、「法人化シミュレーション希望」と伝える(10分)

- 面談で役員報酬3パターン(低・中・高)の税負担を比較してもらう(1時間)

- シミュレーション結果をもとに最適な役員報酬額を決定する(20分)

【コツ】役員報酬は給与所得控除が適用され、所得税率が下がります。一方、法人所得は法人税率(15〜23.2%)が適用されるため、適切に分散すれば実効税率を下げられます。

【注意点】役員報酬は事業年度開始後3か月以内に決定し、期中変更は原則できません。慎重に設定してください。

【最初の一歩】今週中に税理士事務所3か所へ相談予約を入れ、費用と対応範囲を比較してください(30分)。

方法3: 閑散期月初に設立し繁忙期の事務負担を回避

【対象】繁忙期と閑散期が明確で、本業に支障を出さずに法人化したい個人事業主

【効果】法人設立直後の事務作業と本業が重ならず、スムーズに移行できる

【導入時間】20分

【見込める効果】 中

【手順】

- 過去3年の月別売上を確認し、売上が最も少ない月を特定する(5分)

- その月の1〜10日を法人設立候補日とする(5分)

- 設立候補日の2か月前に司法書士・税理士へ相談予約を入れる(5分)

- 設立候補日の1か月前に定款作成・資本金準備を完了する(5分)

【コツ】法人設立直後は登記完了まで1〜2週間、銀行口座開設に2〜4週間、税務署への届出に1週間と、事務作業が1か月以上続きます。閑散期なら本業への影響を最小化できます。

【注意点】閑散期でも取引先の決算期や年末年始は避けてください。銀行や役所の対応が遅れる可能性があります。

【最初の一歩】今日中にカレンダーを開き、過去3年で売上が最も少ない月を3つリストアップしてください(10分)。

方法4: 合同会社を選択し設立費用を約14万円削減

【対象】対外的な信用よりも設立費用を抑えたい個人事業主、または家族経営で株式発行の必要がない事業者

【効果】株式会社の設立費用約24万円に対し、合同会社なら約10万円で済み、約14万円を節約できる

【導入時間】30分

【見込める効果】 中

【手順】

- 合同会社と株式会社の違い(出資者の呼称・登記費用・上場可否等)を確認する(10分)

- 取引先が法人形態を重視するか、過去の取引実績から判断する(10分)

- 合同会社で問題ないと判断したら、定款作成を司法書士に依頼する(5分)

- 設立登記申請を司法書士経由で法務局へ提出する(5分)

【コツ】株式会社は定款認証費用約5万円と登録免許税15万円が必要ですが、合同会社は定款認証不要で登録免許税6万円のみです。電子定款なら印紙代4万円も不要となり、合計約10万円で設立できます。

【注意点】将来的に株式上場や投資家からの資金調達を考えているなら、株式会社が必須です。事業計画に応じて判断してください。

【最初の一歩】今日中に取引先3社へ「合同会社でも取引可能か」を確認するメールを送ってください(15分)。

方法5: 法人銀行口座を早期開設し振込遅延を防止

【対象】法人設立後すぐに売上が発生する予定で、口座開設の遅れによる入金トラブルを避けたい事業者

【効果】登記完了と同時に口座開設申込を行えば、設立後2週間で振込受付が可能となり、取引先への口座情報提供がスムーズになる

【導入時間】1時間

【見込める効果】 中

【手順】

- 登記申請の3日前に、口座開設予定の銀行へ必要書類を確認する(10分)

- 登記完了後、登記事項証明書を法務局で取得する(15分)

- 銀行窓口へ登記事項証明書・定款・印鑑証明書を持参し、口座開設を申込む(20分)

- 審査完了後(通常2〜4週間)、キャッシュカード・ネットバンキング設定を行う(15分)

【コツ】法人口座開設は審査が厳しく、2〜4週間かかります。登記完了を待ってから動くと、設立後1か月は口座がない状態となり、取引先への請求書発行や入金受付ができません。

【注意点】ネット銀行(GMOあおぞらネット銀行・PayPay銀行等)は審査が早い(1週間程度)ですが、取引先によっては都市銀行や地銀を求められる場合があります。

【最初の一歩】今週中に口座開設予定の銀行3行へ電話し、「法人口座開設の必要書類」を確認してメモしてください(20分)。

CHECK

・売上推移追跡で2年前の法人化タイミングを逃さない

・税理士シミュレーションで役員報酬と社会保険料を最適化

・閑散期月初設立で本業への影響を最小化

法人化ハックに関するよくある質問

税理士費用はどのくらい?

シミュレーション単発なら1〜3万円、顧問契約なら月2〜5万円が目安です。法人化後の顧問契約とセットなら初回無料の事務所も多いです。

合同会社から株式会社へ変更できる?

はい、可能です。組織変更登記(費用約6万円+司法書士報酬5〜10万円)で株式会社へ移行できます。

法人口座開設の審査で落ちることはある?

はい、あります。バーチャルオフィスや自宅住所、事業内容が不明確な場合は審査落ちする可能性があります。事業計画書や取引先情報を準備してください。

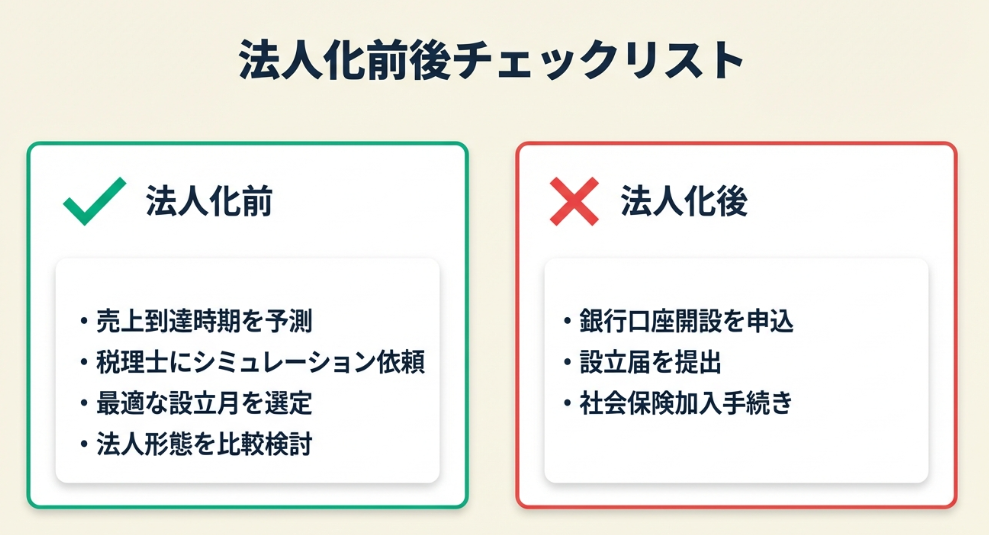

法人化チェックリストは7項目で確認

法人化の準備で漏れが発生しやすいポイントを7項目にまとめました。以下のチェックリストを印刷またはコピーして、法人化前後の手続きで活用してください。

法人化前チェックリスト

- 売上1,000万円または所得800万円の到達時期を予測した

- 税理士へシミュレーションを依頼し、役員報酬額を決定した

- 閑散期と資金潤沢期を確認し、最適な設立月を選定した

- 法人形態(株式会社/合同会社)を取引先要件と費用で比較した

法人化後チェックリスト

- 登記完了後2週間以内に銀行口座開設を申込んだ

- 税務署・都道府県税事務所・市区町村役場へ設立届を提出した

- 社会保険(厚生年金・健康保険)の加入手続きを完了した

CHECK

・チェックリストの内容を確認し、印刷またはコピーして法人化前後の手続きで1項目ずつ実行(5分)

・法人化前の4項目は必須、法人化後の3項目は登記完了後すぐに着手

・未完了の項目は月1回見直してスケジュール化

法人化チェックリストに関するよくある質問

すべての項目を確認する必要がある?

はい、必要です。法人化前の4項目は必須です。法人化後の3項目は期限があるため、登記完了後すぐに着手してください。

チェックリストをカスタマイズしてもいい?

はい、問題ありません。自分の事業内容や取引先要件に合わせて項目を追加/削除してください。

まとめ:法人化は売上1000万円超2年前が目安

法人化の最適タイミングは課税売上高1,000万円超の2年前、または事業所得800万円超の時点です。新設法人は資本金1,000万円未満なら最大2年間消費税免税となり、役員報酬を活用すれば所得税を大幅に圧縮できます。閑散期の月初に設立すれば事務負担を最小化しながら、節税効果を最大化できます。

ただし法人化には社会保険料の会社負担(年間100万円超の場合も)や設立費用(株式会社で約24万円、合同会社で約10万円)が発生します。売上推移をExcelで追跡し、税理士へシミュレーションを依頼して、自分に最適なタイミングを見極めてください。

法人化は節税や信用力向上の大きなチャンスです。この記事で紹介した3つの判断基準、5つのハック、7項目のチェックリストを活用し、自分のペースで計画的に進めてください。

今日から実践できる3つのアクション

- 直近3年の売上推移をExcelで整理し、1,000万円到達時期を予測する(30分)

- 税理士3か所へ相談予約を入れ、シミュレーションを依頼する(1時間)

- 過去3年で売上が最も少ない月を3つリストアップする(20分)

状況別/次の一歩

| あなたの状況 | 次の一歩 | 所要時間 |

| 売上800万円を超えた | Excelで売上推移を整理し、1,000万円到達時期を予測する | 30分 |

| 所得800万円を超えた | 税理士3か所へ相談予約を入れ、シミュレーションを依頼する | 1時間 |

| 法人化を決めたが月が未定 | 過去3年で売上が最も少ない月を3つリストアップする | 20分 |

| 設立費用を抑えたい | 取引先3社へ「合同会社でも取引可能か」確認メールを送る | 15分 |

| 社会保険料が心配 | 役員報酬3パターン(低・中・高)の税負担を税理士にシミュレーション依頼する | 2時間 |

法人化タイミングに関するよくある質問

法人化の手続きは自分でできる?

定款作成や登記申請は自分でも可能ですが、ミスが多く時間もかかります。司法書士に依頼すれば5〜10万円程度で確実に完了します。

個人事業の廃業届はいつ出す?

法人化後1か月以内に「個人事業の開業・廃業等届出書」を税務署へ提出してください(国税庁: 個人事業の開業届出・廃業届出等手続)。

法人化後も個人事業を続けられる?

はい、可能です。法人と個人事業は別人格なので、両方を並行できます。ただし所得の付け替えは税務上問題になります。

法人化すると必ず社会保険に加入する?

はい、必須です。法人代表者は厚生年金・健康保険への加入が義務です。個人事業主時代の国民年金・国民健康保険との差額を事前にシミュレーションしてください。

資本金はいくらが適切?

資本金1,000万円未満なら消費税免税が使えます。300〜500万円が一般的ですが、取引先や融資の必要性に応じて決めてください。

本記事の情報は2026年1月時点のものです。

【出典・参照元】

本記事は以下の情報源をもとに作成されています。

公的機関

- 国税庁「消費税の納税義務者」

- 国税庁「納税義務の免除」

- 国税庁「個人事業の開業届出・廃業届出等手続」

民間調査/企業

- freee「法人化に適したタイミングとは?売上・利益・節税の3つの観点」

- freee「個人事業主が法人化する最適なタイミングと目安」

体験談/ユーザーの声

- note「売上安定時の法人化検討体験」

- note「年収600万での法人化メリットデメリット談」

- note「法人成りベストタイミング実務談」

※記事内容は2026年1月30日時点の税制・法令に基づいています。