振替納税は口座引き落としで自動納税でき、振替日は法定納期限の約1か月後です。国税庁の規定に基づき、個人事業者の所得税・消費税が対象となります。この記事では手続き方法から確認・管理まで7ステップで解説します。

この記事の結論

振替納税を利用すれば、確定申告後の納税が口座から自動で引き落とされ、法定納期限より約1か月後に振替されるため資金繰りに余裕が生まれます。手続きは書面提出とe-Taxによるオンライン提出の2通りがあり、一度申し込めば翌年以降も自動継続されます。残高不足で引き落としに失敗すると延滞税が発生するため、振替日前の残高確認が必要です。

最初の一歩

e-Taxソフト(WEB版)にログインし、振替依頼書のオンライン提出が可能か確認する(10分)

状況別ショートカット

| あなたの状況 | 読むべきセクション | 所要時間 |

| 振替納税の基本を知りたい | 振替納税の基本は3用語で整理 | 5分 |

| 手続き方法を知りたい | 振替納税の手続きは2通りで完結 | 8分 |

| 自分に該当するか判断したい | 振替納税の対応を3分で診断 | 3分 |

| 成功・失敗事例を知りたい | 振替納税の実例は2パターンで比較 | 5分 |

| 管理の仕組みを作りたい | 振替納税管理は5つの仕組みで解決 | 10分 |

| 遅延・失敗時の対応を知りたい | 振替納税の失敗は3段階で対応 | 5分 |

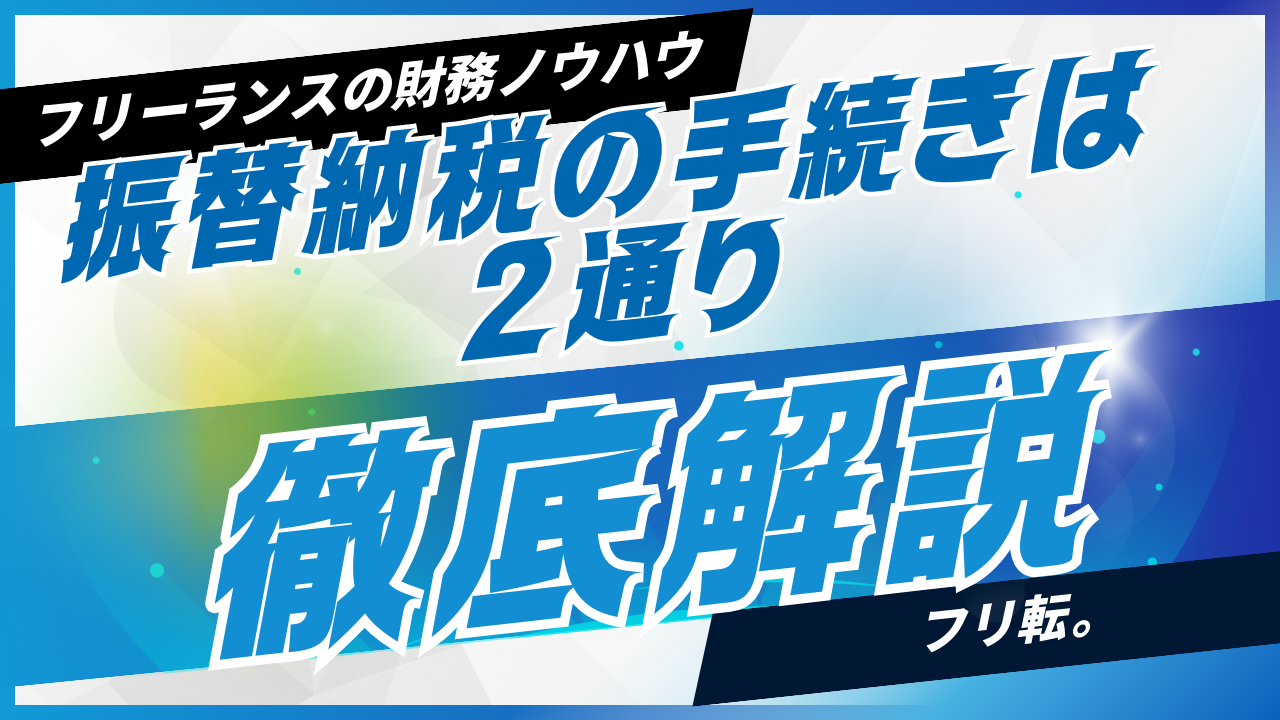

振替納税の基本は3用語で整理

「振替納税は結局どういう仕組みなのか」——税金の支払い方法を調べると、この疑問にぶつかる方も多いのではないでしょうか。基本的な仕組みを3つの用語で整理します。

振替納税は口座自動引き落としの仕組み

振替納税とは、指定した金融機関の預貯金口座から自動的に国税を納付する仕組みです。事前に「預貯金口座振替依頼書兼納付書送付依頼書」(振替依頼書)を提出することで利用できます(国税庁:振替納税のお勧め)。

個人事業者の申告所得税及び復興特別所得税(確定申告分・予定納税第1期分・第2期分・延納分)と、消費税及び地方消費税(確定申告分・中間申告分)が対象です(国税庁:振替納税手続)。法人税や相続税は対象外で、これらはダイレクト納付を利用します。

振替日は法定納期限の約1か月後

令和6年分の振替日は以下の通りです(国税庁:振替納税手続)。

| 税目 | 法定納期限 | 振替日 |

| 申告所得税及び復興特別所得税 | 2025年3月17日(月) | 2025年4月23日(水) |

| 消費税及び地方消費税 | 2025年3月31日(月) | 2025年4月30日(水) |

予定納税第1期分の振替日は2025年7月31日、第2期分は2025年12月1日です。

一度申込めば毎年自動継続

振替納税は一度申し込めば、変更や解約をしない限り次年度以降も自動継続されます。毎年手続きをする必要はありません。

ただし、引越しで管轄税務署が変更になった場合は、再度振替依頼書を提出する必要があります。

CHECK

自分が振替納税を利用しているか確認し、未利用なら次のセクションで手続き方法を確認する(5分)

振替納税の基本に関するよくある質問

Q. 振替納税は法人でも使えますか?

いいえ、法人税は振替納税の対象外です。法人の場合はダイレクト納付を利用してください。

Q. ネット銀行でも振替納税は使える?

はい、ほとんどの金融機関で利用できます。ただしインターネット専用銀行や一部のインターネット支店では利用できない場合があります。事前に金融機関に確認してください(国税庁:振替納税手続)。

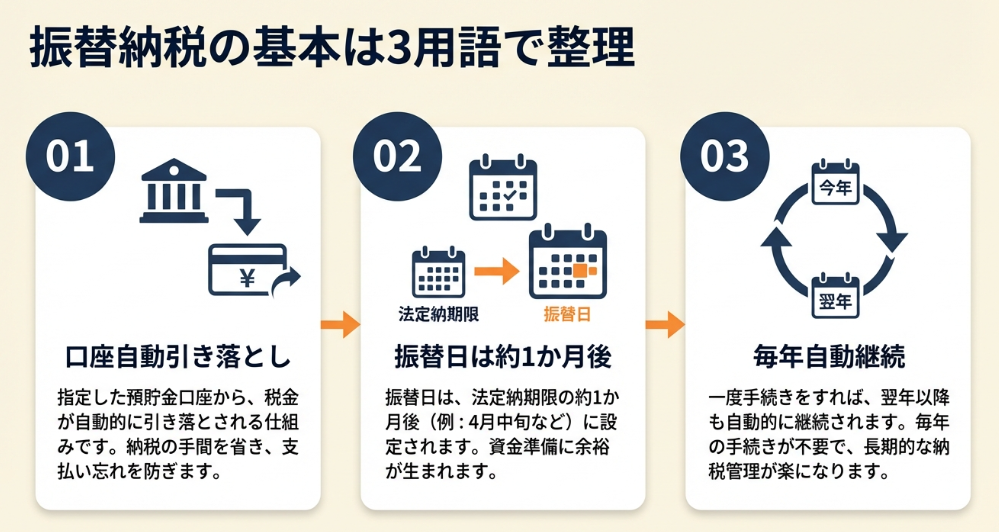

振替納税の手続きは2通りで完結

手続き方法は書面提出とe-Taxによるオンライン提出の2通りです。どちらを選ぶか迷う場合は、マイナンバーカードがあればe-Taxが便利です。

書面提出は金融機関届出印が必要

書面での提出手順は以下の通りです。

- 振替依頼書を国税庁のウェブサイトからダウンロードする

- 必要事項を記入し、金融機関届出印を押印する

- 税務署または金融機関に提出する

提出期限は法定納期限までです。所得税の確定申告の場合、原則として3月15日(令和6年分は3月17日)までに提出してください(国税庁:振替納税のお勧め)。

e-Taxは2021年1月から利用可能

2021年1月からe-Taxによるオンライン提出が可能になりました。手順は以下の通りです。

- e-Taxソフト(WEB版)にログインする(5分)

- 申告・申請・納税メニューから新規作成を選択する(3分)

- 「ネット口座振替受付サービス」で口座情報を登録する(5分)

- 金融機関サイトで認証手続きを実施する(5分)

- 提出完了を確認する(2分)

e-Taxなら金融機関届出印が不要で、自宅から手続きが完了します。初回でも30分程度で完了できます。

振替納税結果はe-Taxで確認可能

振替納税を利用した方で直近1年間にe-Taxで申告書を提出した方は、e-Taxソフト(WEB版)のマイページから「振替納税結果を確認する」ボタンで確認できます。振替が行われてから確認できるまで約2週間かかります(e-Tax:振替納税結果確認について)。

CHECK

書面とe-Taxのどちらで手続きするか決定し、必要書類(届出印またはマイナンバーカード)を準備する(10分)

振替納税の手続きに関するよくある質問

Q. e-Taxでの手続きに必要なものは?

利用者識別番号とマイナンバーカード(またはID・パスワード方式の場合は暗証番号)が必要です。利用者識別番号を取得していない場合は、事前にe-Taxで取得してください。

Q. 書面提出はどこに出せばいい?

管轄の税務署または口座を開設している金融機関に提出できます。税務署への郵送も可能です。

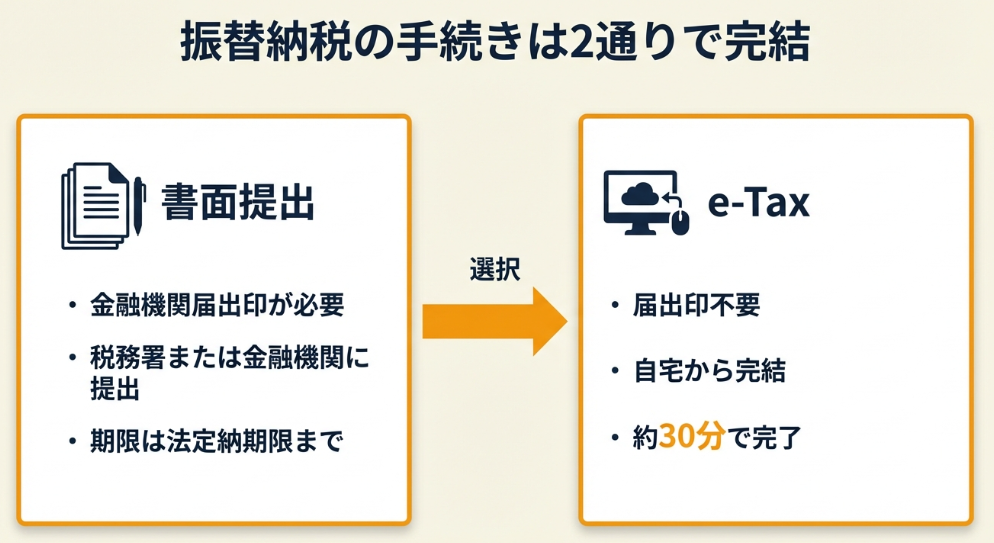

振替納税の対応を3分で診断

「自分は振替納税を利用すべきか」——以下のチェックで3分以内に判定できます。

チェック1: 個人事業主として確定申告をしていますか?

- はい → チェック2へ

- いいえ → 【タイプA】対象外

チェック2: 所得税または消費税の納税額がありますか?

- はい → チェック3へ

- いいえ → 【タイプB】現時点では不要

チェック3: 毎年の納税手続きを自動化したいですか?

- はい → 【タイプC】振替納税が最適

- いいえ → 【タイプD】ダイレクト納付を検討

診断結果の活用方法

| 結果 | 次のステップ |

| タイプA | 法人の場合はダイレクト納付、給与所得者は年末調整で完結 |

| タイプB | 将来の納税に備えて、今のうちに振替依頼書を提出しておく |

| タイプC | 今日中に振替依頼書を準備し、期限までに提出する |

| タイプD | 納付日を自分で指定したい場合はダイレクト納付が便利 |

CHECK

診断結果を確認し、該当する「次のステップ」を今日中に実行する(3分+行動時間)

振替納税診断に関するよくある質問

Q. タイプCになったが、今から申し込んで今年の確定申告に間に合う?

はい、間に合います。法定納期限(所得税は原則3月15日、令和6年分は3月17日)までに振替依頼書を提出すれば、今年の確定申告分から利用できます。e-Taxなら期限ギリギリでも対応できます。

Q. 振替納税とダイレクト納付の違いは?

振替納税は国税庁が定める振替日に自動引き落としされます。ダイレクト納付は即時または指定日に引き落としでき、法人税や相続税など全税目に対応しています。

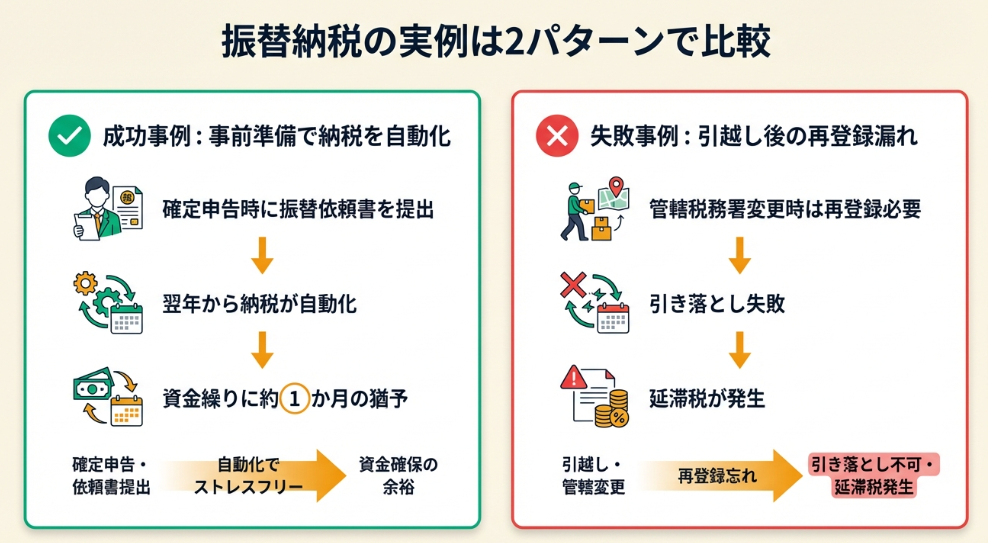

振替納税の実例は2パターンで比較

実際の体験談をもとに成功パターンと失敗リスクを解説します。

事例1: 事前準備で納税を自動化

状況: フリーランスとして活動する30代。毎年確定申告の時期に納税手続きを忘れそうになり、慌てて対応していた。

判断: 「来年こそは自動化しよう」と考え、確定申告のタイミングで振替依頼書をe-Taxで提出した。

結果: 翌年から納税が自動化され、振替日前に残高を確認するだけで済むようになった。資金繰りも約1か月の猶予ができ、余裕を持って対応できるようになった。

振替納税を導入したフリーランスは「一度申し込めば、特に変更や解約をしない限り、次回以降も自動で振替されるので、収入が少なくても来年のために準備しておくと安心です」と振り返っています(確定申告した税金はいつ払う?おすすめの支払い方法は「振替納税」)。

分岐点: 手続きを先延ばしにしていたら、毎年同じように慌てて対応する状況が続いていた。

事例2: 引越し後の再登録漏れで失敗

状況: 個人事業主として活動する40代。3年前から振替納税を利用していたが、昨年引越しで管轄税務署が変わった。

判断: 「振替納税は一度申し込めば自動継続」と思い込み、再登録手続きをしなかった。

結果: 振替日に引き落としがされず、法定納期限の翌日から延滞税が発生した。慌てて納付書を取り寄せて対応したが、余計な出費となった。

引越し後の再登録漏れで振替に失敗した個人事業主は「引っ越しなどで納税地が変わり、管轄の税務署が変わると、再度『口座振替依頼書』を提出しなければなりません」と振り返っています(確定申告した税金はいつ払う?おすすめの支払い方法は「振替納税」)。

分岐点: 引越し後すぐに再登録手続きをしていれば、延滞税の発生を防げた。

CHECK

自分の状況が事例1・2のどちらに近いか確認し、該当する対応策を今日中に1つ実行する(10分)

振替納税ケーススタディに関するよくある質問

Q. 引越し後の再登録はいつまでにすればいい?

次回の振替日の2週間前までに新しい管轄税務署に振替依頼書を提出してください。期限ギリギリだと処理が間に合わない場合があります。

Q. 残高不足で引き落としできなかった場合、再振替はある?

いいえ、再振替はありません。残高不足で引き落としに失敗した場合、法定納期限の翌日から延滞税が計算されます。速やかに納付書で納付するか、クレジットカード納付を利用してください。

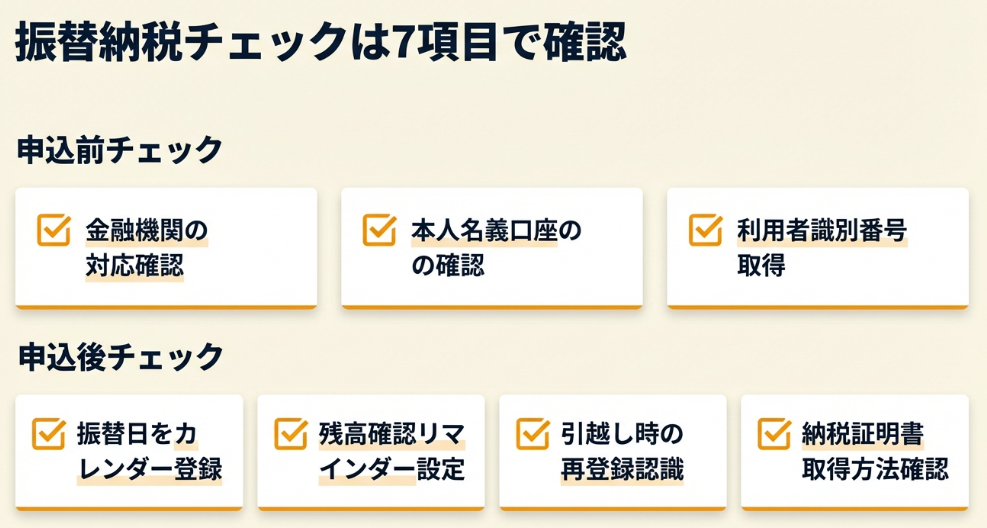

振替納税チェックは7項目で確認

振替納税で失敗しやすいポイントを7項目にまとめました。以下のチェックリストを印刷またはコピーして、毎年の確定申告時期に活用してください。

申込前チェックリスト

- 利用する金融機関が振替納税に対応しているか確認した

- 口座名義が納税者本人名義であることを確認した

- e-Taxの場合、利用者識別番号を取得済み

申込後チェックリスト

- 振替日をカレンダーに登録した

- 振替日の1週間前に残高確認のリマインダーを設定した

- 引越しや転居の予定がある場合、再登録の必要性を認識している

- 納税証明書が必要な場合の取得方法を確認した

CHECK

チェックリストの内容を確認し、印刷またはコピーして次回の確定申告時に1項目ずつ実行する(5分)

振替納税チェックリストに関するよくある質問

Q. 毎年すべての項目を確認する必要がある?

いいえ、最初の申込時は全項目を確認してください。翌年以降は「振替日の残高確認」と「転居の有無」の2点を重点的に確認すれば十分です。

Q. 領収証書が必要な場合はどうする?

振替納税では領収証書が発行されません。証明が必要な場合は、税務署で納税証明書を別途取得してください。オンラインでの申請も可能です。

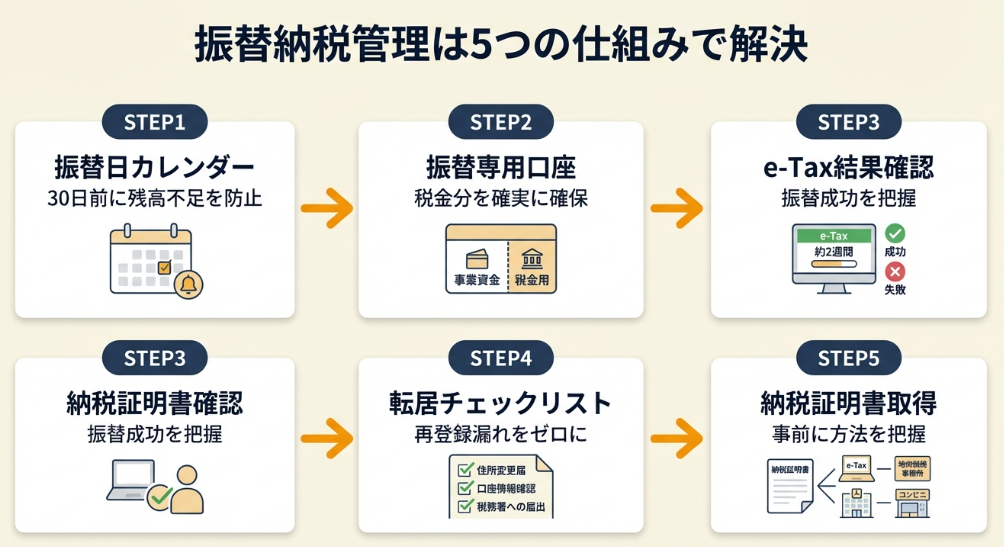

振替納税管理は5つの仕組みで解決

「毎年の振替納税をうっかり忘れないか」——仕組みを作れば解決できます。振替納税を確実に管理するための5つの方法を紹介します。

方法1: 振替日カレンダーで残高不足を30日前に防止

こんな方に:複数の税目(所得税・消費税・予定納税)を振替納税で納付していて、振替日を把握しきれていない方

期待できる成果:年間の振替日が一覧でわかり、残高不足のリスクを30日前に把握できる

所要時間:20分

インパクト:高

進め方

- Googleカレンダーまたはスプレッドシートを開く(2分)

- 所得税・消費税・予定納税の振替日を年間分入力する(10分)

- 各振替日の30日前と7日前にリマインダーを設定する(5分)

- 振替予定額を併記し、必要残高を明確にする(3分)

成功のカギ:30日前のリマインダーで事前準備の時間を確保することです。振替日当日に残高不足に気づいても手遅れです。

なぜ効くのか:振替納税の失敗原因の多くは「振替日を忘れていた」「残高を確認していなかった」という単純なミスです。カレンダーで可視化し、事前リマインダーを設定すれば、確実に対応できます。

気をつけること:振替日は年度によって変動します。毎年1月に国税庁の発表を確認し、カレンダーを更新してください。

まず試してほしいこと:今日中にGoogleカレンダーを開き、今年度の所得税振替日(2025年4月23日)を登録する(5分)

方法2: 振替専用口座で引落しを確実に管理

こんな方に:事業用口座と生活費口座が混在していて、振替日の残高管理が煩雑になっている方

期待できる成果:振替用の残高が一目でわかり、生活費との混同による残高不足を防止できる

所要時間:1〜2時間

インパクト:高

進め方

- 振替納税専用の口座を新規開設する(30分〜1時間)

- 新しい口座で振替依頼書を再提出する(20分)

- 毎月の売上から税金分を専用口座に移動するルールを決める(10分)

- 専用口座の残高を月1回確認する習慣をつける(5分)

成功のカギ:振替専用口座を分離し、税金分を先に確保することです。売上の変動で残高が不足するリスクを回避できます。

なぜ効くのか:事業口座の残高は売上や経費によって変動しますが、納税額は確定申告で決まった金額です。専用口座に分離すれば、「納税用の残高」と「事業用の残高」を明確に区別できます。

気をつけること:口座変更には振替依頼書の再提出が必要です。現在の振替登録を解除してから新口座を登録するため、手続き期間中は旧口座の残高も確保しておいてください。

まず試してほしいこと:今日中にネット銀行のサイトを開き、振替専用口座の開設手続きを開始する(15分)

方法3: e-Tax結果確認で振替成功を把握

こんな方に:振替日に引き落としがされたか不安で、通帳記帳や口座確認を何度もしてしまう方

期待できる成果:e-Taxのマイページで振替結果を確認でき、成功・失敗を約2週間後に把握できる

所要時間:10分

インパクト:中

進め方

- e-Taxソフト(WEB版)にログインする(3分)

- マイページの「振替納税結果を確認する」をクリックする(2分)

- 振替結果(成功/失敗)と金額を確認する(2分)

- 失敗の場合は速やかに納付書を取得して対応する(3分)

成功のカギ:e-Taxなら自宅から24時間確認できることです。銀行に行く手間を省けます。

なぜ効くのか:振替納税の不安は「本当に引き落とされたか」という確認待ちの時間から生まれます。e-Taxで確認できることを知っていれば、無駄な不安を減らせます。

気をつけること:振替結果がe-Taxに反映されるまで約2週間かかります。即日確認はできないため、振替日翌日の口座残高確認と併用してください。

まず試してほしいこと:今日中にe-Taxソフト(WEB版)にログインし、「振替納税結果を確認する」ボタンの位置を確認する(5分)

方法4: 転居チェックリストで再登録漏れをゼロに

こんな方に:引越しの予定がある、または過去1年以内に引越しをした方

期待できる成果:転居時に再登録が必要な手続きを漏れなく把握し、振替失敗を防止できる

所要時間:15分

インパクト:高

進め方

- 引越し先の管轄税務署を国税庁サイトで確認する(3分)

- 管轄税務署が変わる場合、振替依頼書の再提出が必要と認識する(2分)

- 引越し後1週間以内に新しい税務署に振替依頼書を提出する(10分)

- 旧口座をそのまま使う場合も、新税務署への届出が必要と確認する(2分)

成功のカギ:管轄税務署が変われば、同じ口座でも新しい税務署に振替依頼書を提出することです。口座変更がなくても再登録が必要です。

なぜ効くのか:引越し後の振替失敗は「再登録が必要だと知らなかった」というケースがほとんどです。チェックリスト化しておけば、引越しの忙しい時期でも漏れを防げます。

気をつけること:同一市区町村内の引越しでも、管轄税務署が変わる場合があります。必ず国税庁サイトで確認してください。

まず試してほしいこと:今日中に国税庁サイトで自分の管轄税務署を確認し、メモしておく(5分)

方法5: 納税証明書の取得方法を事前把握

こんな方に:融資申請やビザ申請など、納税証明書が必要になる場合がある方

期待できる成果:振替納税で領収証書がなくても、納税証明書の取得方法を把握しておける

所要時間:10分

インパクト:中

進め方

- 納税証明書の種類(その1〜その4)を確認する(3分)

- オンライン申請(e-Tax)と窓口申請の違いを把握する(3分)

- 手数料(400円/枚)と取得日数(即日〜数営業日)を確認する(2分)

- 必要時に慌てないよう、手続き方法をメモしておく(2分)

成功のカギ:納税証明書で代用できることを知っておくことです。振替納税では領収証書が発行されない代わりに、納税証明書で代用できます。

なぜ効くのか:納税証明書が必要になるタイミングは突然訪れます。融資審査や補助金申請の際に「納税の証明がない」と焦らないよう、事前に取得方法を把握しておくことが必要です。

気をつけること:納税証明書はe-Taxで申請できますが、受取は郵送または窓口です。急ぎの場合は窓口申請で即日取得してください。

まず試してほしいこと:今日中に国税庁サイトで「納税証明書の請求」ページをブックマークしておく(3分)

CHECK

上記5つの方法を確認し、自分に合う1つを選んで今日中に最初の一歩を実行する(10〜30分)

振替納税管理に関するよくある質問

Q. 5つの方法すべてを実践する必要がある?

いいえ、まずは方法1(振替日カレンダー)から始めてください。他の方法は必要に応じて追加してください。

Q. 会計ソフトを使っていれば振替日管理は不要?

いいえ、会計ソフトによっては振替日のリマインド機能がないものもあります。念のため、カレンダーへの登録を併用してください。

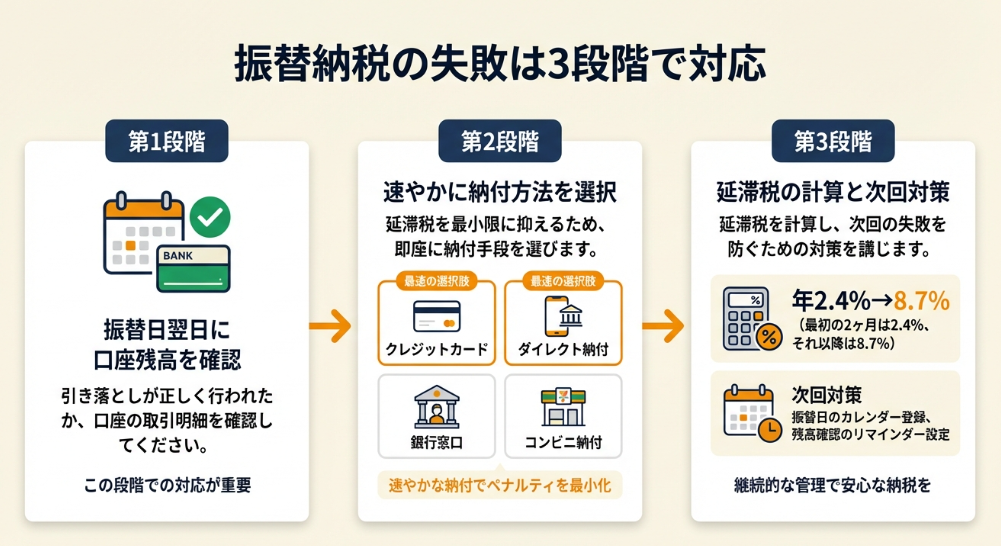

振替納税の失敗は3段階で対応

残高不足で振替に失敗してしまった場合も、落ち着いて対応すれば問題ありません。以下の3段階で対応してください。

第1段階: 振替日翌日に口座残高を確認

振替日の翌日に口座残高を確認し、引き落としがされているか確認します。引き落としがされていない場合は、第2段階へ進んでください。

e-Taxで確定申告をしている場合は、e-Taxソフト(WEB版)のマイページでも確認できます(反映まで約2週間)。

第2段階: 速やかに納付方法を選択

振替に失敗した場合、以下の方法で速やかに納付してください。

| 納付方法 | 所要時間 | 手数料 |

| 金融機関窓口(納付書) | 1〜2時間 | 無料 |

| コンビニ納付(バーコード付納付書) | 30分 | 無料 |

| クレジットカード納付 | 10分 | 決済手数料あり |

| ダイレクト納付 | 10分 | 無料 |

最も早いのはクレジットカード納付またはダイレクト納付です。納付書を待つ時間がないため、延滞税を最小限に抑えられます。

第3段階: 延滞税の計算と次回対策

振替に失敗した場合、法定納期限の翌日から延滞税が計算されます。延滞税の税率は以下の通りです(令和6年1月1日から令和6年12月31日までの期間)。

- 納期限の翌日から2か月以内:年2.4%

- 納期限の翌日から2か月超:年8.7%

延滞税を最小限に抑えるため、振替失敗に気づいたら速やかに納付してください。次回の振替に備えて、方法1(振替日カレンダー)を導入することを推奨します。

CHECK

振替日翌日に口座残高を確認し、失敗していた場合は今日中にクレジットカード納付またはダイレクト納付で対応する(10〜30分)

振替納税失敗対応に関するよくある質問

Q. 延滞税はいくらくらいかかる?

10万円の納税額で2か月以内に納付した場合、延滞税は約200円です(年2.4%×10万円×30日÷365日)。速やかに対応すれば大きな金額にはなりません。

Q. 振替に失敗した場合、次年度も振替納税は使える?

はい、使えます。振替失敗後に納付を完了すれば、次年度以降も継続して振替納税を利用できます。

まとめ:振替納税は仕組みで管理

振替納税は一度申し込めば自動継続され、法定納期限の約1か月後に引き落としされるため、資金繰りに余裕が生まれます。手続きは書面提出とe-Taxの2通りがあり、e-Taxなら自宅から完結できます。

ただし、残高不足で引き落としに失敗すると延滞税が発生します。振替日カレンダーの作成、専用口座の分離、e-Taxでの結果確認など、仕組みを作って管理してください。引越し後は再登録が必要なため、転居時は管轄税務署の変更を必ず確認してください。

振替納税は「申し込んだら終わり」ではなく、「仕組みを作って管理する」ことで真価を発揮します。今日、振替日カレンダーを作成することから始めてください。毎年の確定申告後の納税が、自動化されたストレスフリーな作業に変わります。

今日から始める3ステップ

- e-Taxにログインし、振替依頼書のオンライン提出が可能か確認する

- 今年度の振替日(所得税:4月23日、消費税:4月30日)をカレンダーに登録する

- 振替日の30日前にリマインダーを設定する

状況別:次の一歩

| あなたの状況 | 次の一歩 | 所要時間 |

| 振替納税を初めて利用する | e-Taxで振替依頼書をオンライン提出する | 30分 |

| すでに振替納税を利用中 | 今年度の振替日をカレンダーに登録する | 10分 |

| 引越しの予定がある | 新しい管轄税務署を確認し、再登録の準備をする | 15分 |

| 振替に失敗した | クレジットカード納付またはダイレクト納付で速やかに対応する | 10分 |

振替納税の手続きに関するよくある質問

Q. 振替納税の申込期限はいつまで?

法定納期限までです。所得税の確定申告の場合、原則として3月15日(令和6年分は3月17日)が期限です(国税庁:振替納税のお勧め)。

Q. 消費税も振替納税で払える?

はい、払えます。個人事業者の消費税及び地方消費税は振替納税の対象です。確定申告分だけでなく、中間申告分も対象となります(国税庁:振替納税手続)。

Q. 振替納税とダイレクト納付はどちらが向いている?

毎年決まった時期に自動で納税したい場合は振替納税、納付日を自分で指定したい場合はダイレクト納付です。法人税や相続税を納付する場合はダイレクト納付を利用してください。

Q. 口座を変更したい場合はどうする?

新しい口座で振替依頼書を再提出すれば、口座変更できます。旧口座の登録は自動的に解除されます。変更手続き中は、旧口座にも念のため残高を確保しておいてください。

Q. 振替納税を解約したい場合は?

税務署に「振替納税の届出の取消し」を届け出れば解約できます。届出書は国税庁のウェブサイトからダウンロードできます。

【出典・参照元】

本記事は以下の情報源をもとに作成されています。

公的機関

- 国税庁「振替納税のお勧め」

- 国税庁「消費税及び地方消費税(個人事業者)の振替納税手続による納付」

- 国税庁 e-Tax「振替納税結果確認について」

民間調査/企業

- 清住税理士事務所「振替納税とは?フリーランスの所得税・消費税の支払いを楽にする方法」

- 弥生株式会社「振替納税とは?手続きの方法や利用時の注意点を解説」

体験談/ユーザーの声

- いろはにノート「確定申告した税金はいつ払う?おすすめの支払い方法は「振替納税」」

※記事内容は2025年1月21日時点の税制・法令に基づいています。