国民年金保険料は1月1日から12月31日までに支払った全額が社会保険料控除の対象となり、年間約20万円を控除できます(日本年金機構)。年末調整の書き方から控除証明書の見方、国民年金基金の扱いまで解説します。

この記事の結論

国民年金保険料は支払った全額が社会保険料控除の対象で、会社員でも年途中の就職・転職時や家族分の支払いがあれば年末調整で申告が必要です。

「給与所得者の保険料控除申告書」の社会保険料控除欄に「国民年金」「日本年金機構」「支払額」を記入し、控除証明書の原本を添付すれば完了します。控除証明書は10月上旬に発送され、紛失時は年金事務所で再発行できます。

今日やるべき1つ

控除証明書が届いているか確認し、未着なら年金事務所に連絡して再発行を依頼する(5分)。

状況別ショートカット

| あなたの状況 | 読むべきセクション | 所要時間 |

| 年途中で就職・転職した | 国民年金の控除対象は支払年の全額 | 3分 |

| 年末調整の書き方がわからない | 社会保険料控除の書き方は3項目で完了 | 4分 |

| 家族の国民年金を払っている | 家族分の国民年金は生計要件で控除 | 3分 |

| 控除証明書が届いていない | 控除証明書の発送を3分で診断 | 3分 |

| 国民年金基金に加入している | 国民年金基金は別証明書で控除 | 3分 |

国民年金の控除対象は支払年の全額

国民年金保険料は、その年1月1日から12月31日までに支払った金額の全額が、所得税・住民税の社会保険料控除の対象となります(国税庁「社会保険料控除」)。

控除対象の基本ルール

国民年金保険料のほか、付加保険料や国民年金基金の掛金も社会保険料控除に含められます。令和7年度(2025年度)の国民年金保険料は1か月16,980円で、年間では約20万3,760円が控除の目安です(日本年金機構)。

年末調整で申告が必要なケース

会社員でも以下のケースでは年末調整で申告してください。

- 年の途中で就職・転職し、それ以前に国民年金(第1号被保険者)として保険料を支払っていた

- 家族(配偶者・子ども等)の国民年金保険料を「生計を一にする」状態で代わりに支払っている

- 産休・育休で退職・休職し、会社を離れて国民年金を支払った

控除額の上限

社会保険料控除には金額の上限がなく、支払った全額を控除できます。たとえば、1月〜3月に国民年金を支払い、4月から厚生年金に切り替わった場合、1月〜3月分(約5万円)を年末調整で申告すれば、その全額が控除されます。

CHECK

今年1月から12月に国民年金を支払った期間を確認し、該当月数×16,980円で概算額を計算する(3分)

国民年金控除に関するよくある質問

Q. 過去の未納分を追納した場合も控除できる?

はい、できます。その年に支払った金額が対象です。過去分でも、支払年の控除に含められます。

Q. 控除額が所得を上回る場合は?

控除額が所得金額を下回る範囲で適用されますが、全額を申告することで還付額が最大化されます。

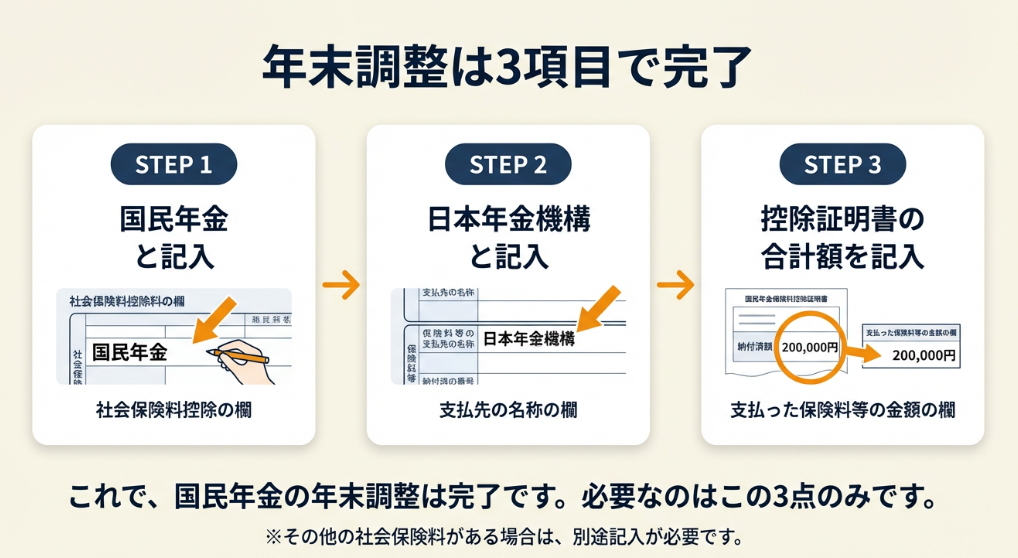

社会保険料控除の書き方は3項目で完了

年末調整の「給与所得者の保険料控除申告書」に国民年金を記載する際、記入箇所がわからないという悩みは珍しくありません(Yahoo!知恵袋)。

記入する3項目

社会保険料控除欄に以下の3項目を記入します。

1. 社会保険の種類: 「国民年金」と記入する

2. 保険料の支払先の名称: 「日本年金機構」と記入する

3. 本年中に支払った保険料の金額: 控除証明書(または領収証)に記載の合計額を記入する

保険料を負担する人の欄

本人の場合は「本人」、家族の分はその「氏名(配偶者・長男等)」を書き、続柄を明記します。

合計(控除額)の計算

社会保険料欄に記入したすべての保険料(国民年金+国民健康保険+国民年金基金等)の合計額を記入します。領収証等で合計を計算し、記入してください。

控除証明書の添付

年末調整では、控除証明書の原本を「給与所得者の保険料控除申告書」に添付して提出する必要があります。控除証明書が届いていない場合、領収証書でも代用できますが、会社担当者に確認が必要です。

CHECK

・給与所得者の保険料控除申告書を手元に用意

・社会保険料控除欄に「国民年金」「日本年金機構」を記入

・控除証明書を添付(所要時間:5分)

社会保険料控除の書き方に関するよくある質問

Q. 控除証明書を紛失した場合は?

年金事務所に電話(0570-003-004)で再発行を依頼できます。5営業日程度で届きます。

Q. 電子控除証明書は使える?

はい、使えます。マイナポータルから取得した電子控除証明書も年末調整で使用できます。

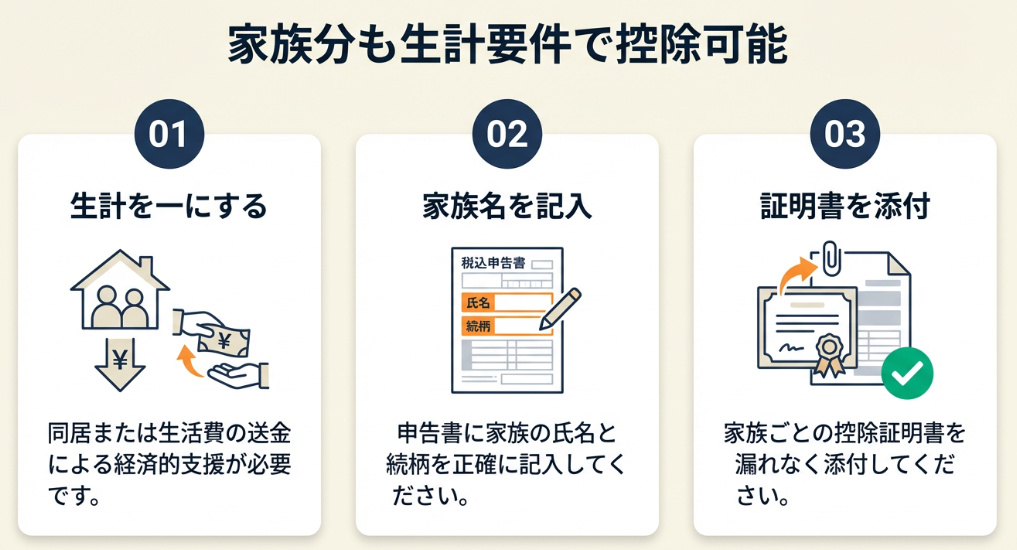

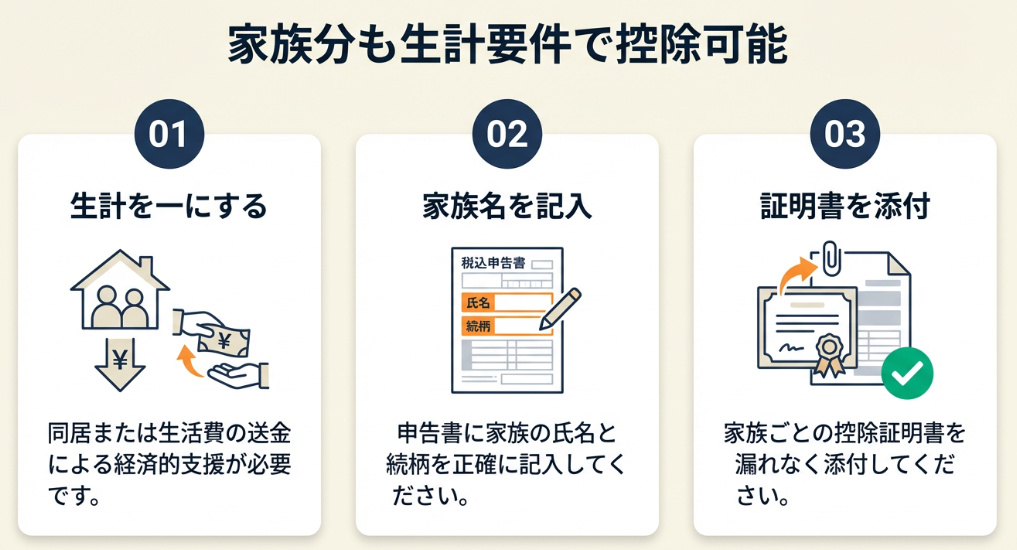

家族分の国民年金は生計要件で控除

配偶者や子どもの国民年金保険料を支払っている場合、家族の国民年金保険料を「生計を一にする」状態で代わりに支払っていれば、年末調整で自分の控除に含められます。

生計を一にするとは

「生計を一にする」とは、同居または別居でも仕送り等で生計を共にしている状態を指します。たとえば、大学生の子どもに仕送りをしている場合、その子どもの国民年金保険料を親が支払っていれば、親の控除に含められます。

記入方法

「保険料を負担することになっている人」欄に、家族の氏名(例:長男○○)と続柄を明記します。複数の家族分を支払っている場合は、各1人ごとに行を分けて記入してください。

証明方法

生計を一にしていることの証明書類は不要ですが、税務署から照会があった場合、通帳の振込記録や控除証明書の送付先等で説明できるようにしておくと安心です。

「配偶者の国民年金を自分の控除に入れられると知らず、損をしていた」

家族分を申告した方からはこうした声も上がっています(Yahoo!知恵袋)。

CHECK

・家族の国民年金保険料を支払っているか確認

・該当があれば控除証明書を入手

・年末調整に含める(所要時間:10分)

家族分の国民年金控除に関するよくある質問

Q. 配偶者が働いている場合も自分の控除に入れられる?

はい、入れられます。生計を一にしていれば、配偶者が働いていても自分の控除に含められます。

Q. 親の国民年金を払っている場合は?

同居または仕送りで生計を一にしていれば、親の分も控除に含められます。

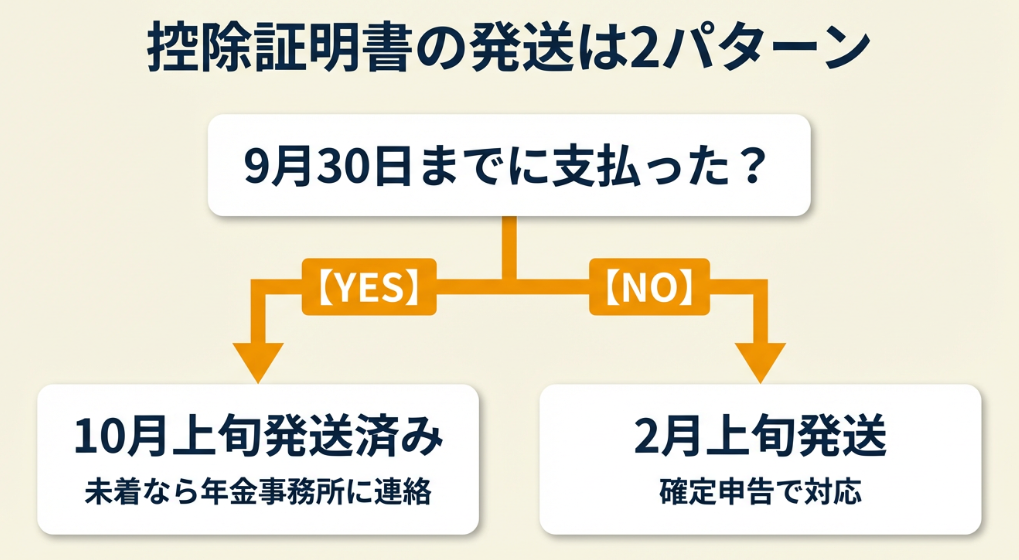

控除証明書の発送を3分で診断

以下の診断で3分以内に判定できます。

Q1: 今年10月以降に初めて国民年金を支払いましたか?

- はい → 【タイプ1】2月上旬発送

- いいえ → Q2へ

Q2: 9月30日までに国民年金を支払いましたか?

- はい → 【タイプ2】10月上旬発送済み

- いいえ → 【タイプ1】2月上旬発送

診断結果の活用方法

| 結果 | 次のステップ |

| タイプ1 | 2月上旬発送のため、年末調整に間に合わない場合は確定申告で対応 |

| タイプ2 | 10月上旬発送済みのため、未着なら年金事務所に連絡して再発行 |

控除証明書の見方

控除証明書には、その年1月1日から12月31日までに支払った国民年金保険料の合計額が記載されています。「納付済額」「納付見込額」「合計額」の3項目があり、年末調整では「合計額」を使用します。

10月以降の支払い分の対応

10月以降に国民年金を支払った分は、控除証明書に記載されていません。この場合、領収証書を添付して年末調整に含めるか、確定申告で対応します。

CHECK

・診断結果を確認

・タイプ2で未着なら今日中に年金事務所(0570-003-004)に連絡

・所要時間:3分+電話時間

控除証明書に関するよくある質問

Q. 控除証明書が届く前に年末調整の締切が来たら?

会社の締切に間に合わない場合、確定申告で対応できます。確定申告は翌年2月16日〜3月15日です。

Q. 控除証明書の再発行は何回でもできる?

はい、できます。紛失の都度、再発行できます。手数料は無料です。

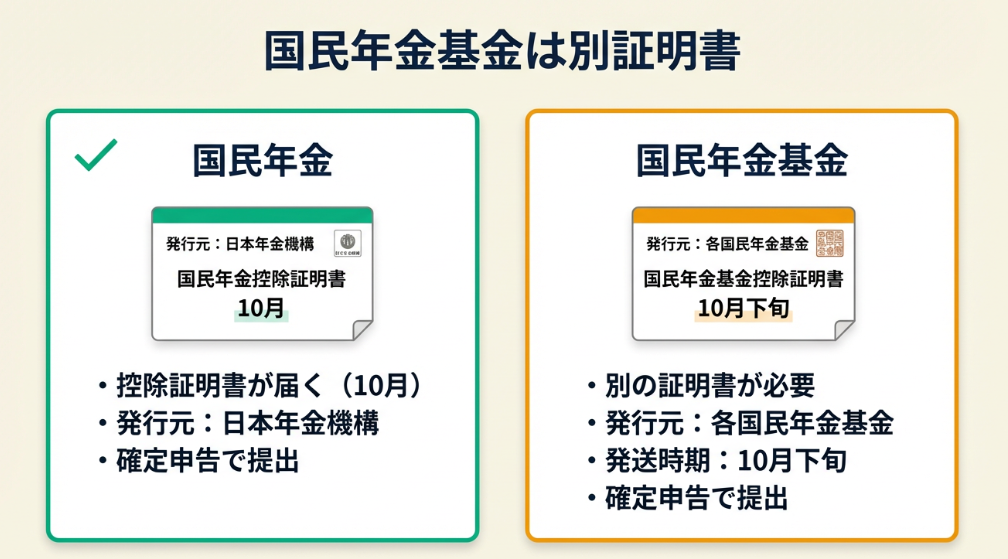

国民年金基金は別証明書で控除

国民年金基金の掛金は、支払った掛金全額が社会保険料控除の対象となります(ただし、掛けていない年齢の基金は除く)。

控除証明書の発行元

控除証明書は「日本年金機構」ではなく、各国民年金基金から「社会保険料控除証明書(国民年金基金)」が別途送付されます。令和7年分は2025年10月下旬に発送予定です(全国国民年金基金)。

年末調整での記入方法

社会保険料控除欄に、国民年金基金の「名称(例:全国国民年金基金)」「支払先」「掛金額」を記入します。国民年金と国民年金基金は別の行に分けて記入してください。

国民年金との合算

国民年金保険料と国民年金基金の掛金を合算した金額が、社会保険料控除の合計額となります。たとえば、国民年金約20万円+国民年金基金約7万円=約27万円が控除額です。

CHECK

・国民年金基金に加入しているか確認

・加入している場合は基金の控除証明書も入手

・年末調整に含める(所要時間:5分)

国民年金基金控除に関するよくある質問

Q. 国民年金基金の控除証明書はいつ届く?

毎年10月下旬に発送されます。未着の場合は各基金に問い合わせてください。

Q. 国民年金基金だけ支払っている場合は?

国民年金基金のみでも社会保険料控除の対象です。国民年金保険料を支払っていなくても申告できます。

社会保険料控除の実例は2パターンで比較

実際の体験談をもとに、年末調整で国民年金を正しく申告したケースと、申告漏れで損をしたケースを解説します。

事例1:転職時の国民年金を申告して還付

状況: 会社員として活動する30代。3月末に退職し、4月〜6月は国民年金を支払い、7月から新しい会社で厚生年金に加入した。

判断: 年末調整で4月〜6月の国民年金保険料(約5万円)を申告し、控除証明書を添付した。

結果: 所得税が約5,000円還付され、翌年の住民税も約5,000円減額された。

「転職後に国民年金を支払っているが、年末調整の社会保険料控除の書き方を確認したら申告できた」

職経験者からはこうした声も上がっています(Yahoo!知恵袋)。

分岐点: もし申告していなければ、約1万円の税負担増となっていました。

事例2:申告漏れで還付を逃す

状況: 会社員として活動する20代。1月〜3月は国民年金を支払い、4月から会社で厚生年金に加入したが、年末調整で国民年金を申告しなかった。

判断: 「会社で厚生年金に入ったから国民年金は関係ない」と考え、控除証明書を会社に提出しなかった。

結果: 翌年、確定申告で還付を受けたが、手間と時間がかかった。

「保険料控除申告書の書き方が分からずに困っている」

申告初心者からはこうした声も上がっています(Yahoo!知恵袋)。

分岐点: もし年末調整で申告していれば、確定申告の手間を省けました。

CHECK

・自分の状況が事例1・2のどちらに近いか確認

・該当する対応策を今日中に実行(所要時間:5分)

社会保険料控除実例に関するよくある質問

Q. 年末調整で申告し忘れた場合は?

確定申告で還付を受けられます。確定申告の期限は翌年3月15日です。

Q. 控除証明書を会社に提出したが、年末調整に反映されていない?

源泉徴収票の「社会保険料等の金額」欄を確認し、反映されていなければ会社に問い合わせてください。

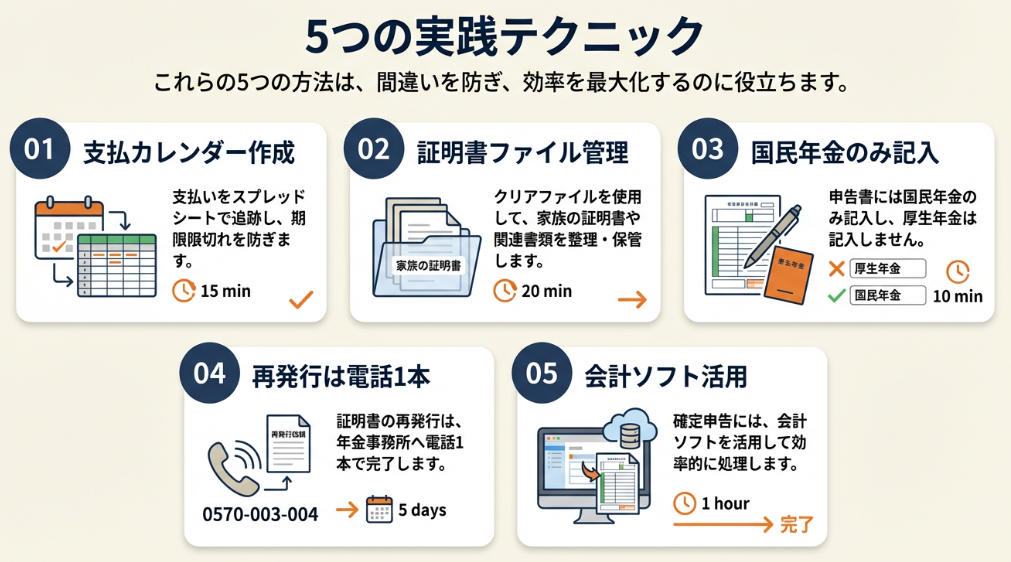

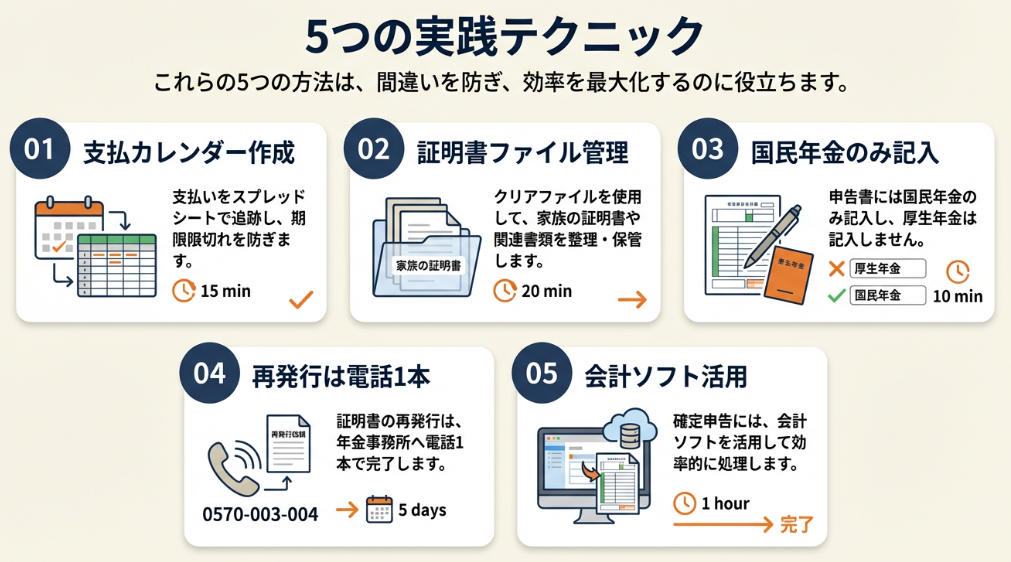

年末調整の書き方は5つの仕組みで解決

年末調整で国民年金を正しく申告するための実務ノウハウを5つ紹介します。

テクニック①:入金カレンダーで控除額を30日前に把握

【こんな方に】国民年金を毎月払いではなく、まとめ払いや前納している方

【期待できる成果】年末調整の控除額を30日前に正確に把握でき、申告漏れを防げる

【所要時間】15分程度

【インパクト】高

【進め方】

- 控除証明書または領収証を手元に用意する(3分)

- Excelまたはスプレッドシートを開き、「支払月」「支払額」「累計額」の列を作成する(5分)

- 1月〜12月の支払額を入力し、合計額を計算する(5分)

- 10月以降の支払い分は領収証で確認し、別途記録する(2分)

【成功のカギ】10月以降の支払い分を別途確認するカレンダーを作ることです。控除証明書は9月30日までの支払額しか記載されていないため、10月以降の支払い分を見落とすと控除額が不足します。

【なぜ効くのか】国民年金は前納制度があり、4月に1年分を支払うケースもあります。この場合、控除証明書の「納付見込額」と実際の支払額が異なる場合があるため、カレンダーで可視化すれば正確な控除額を把握できます。

【気をつけること】10月以降の支払い分は控除証明書に記載されていません。領収証を必ず保管し、年末調整に添付してください。

【まず試してほしいこと】今日中にスプレッドシートを作成し、1月〜9月の支払額を入力してください(10分)。

ステップ2:請求書5点セットで経理処理を最速化

【対象】家族の国民年金を支払っていて、複数人分の控除証明書を管理している方

【得られるメリット】控除証明書の紛失を90%防止でき、年末調整の書類準備が5分で完了する

【かかる時間】20分程度

【効果】大

【手順】

- 家族全員の控除証明書を1つのクリアファイルにまとめる(5分)

- クリアファイルに「国民年金控除証明書」「令和7年分」とラベルを貼る(3分)

- クリアファイル内に「氏名」「支払額」「続柄」のチェックリストを入れる(7分)

- 年末調整の締切日をスマホのリマインダーに登録する(5分)

【ポイント】家族分をまとめて管理するクリアファイルを用意することです。複数人分をバラバラに保管すると、年末調整の締切直前に探し回ることになります。

【なぜ効くのか】家族の国民年金を支払っている場合、控除証明書は各人ごとに届くため、紛失のリスクが高まります。クリアファイルで一元管理すれば、年末調整の書類準備が劇的に効率化されます。

【落とし穴】クリアファイルは毎年更新してください。過去の年度の控除証明書と混同しないよう、年度ごとに分けて保管してください。

【最初の一歩】今日中にクリアファイルを1枚用意し、今年の控除証明書を入れてください(5分)。

方法3:初回取引時の確認メールで認識ズレを90%防止

【おすすめの人】転職や退職で国民年金と厚生年金を両方支払った年がある方

【期待できる成果】社会保険料控除の記入欄で国民年金と厚生年金を混同せず、正確に申告できる

【導入時間】10分程度

【見込める効果】中

【やり方】

- 源泉徴収票の「社会保険料等の金額」欄を確認し、厚生年金の控除額を把握する(3分)

- 控除証明書で国民年金の支払額を確認する(2分)

- 給与所得者の保険料控除申告書の社会保険料控除欄に、厚生年金は記入せず、国民年金のみを記入する(5分)

【コツ】厚生年金は会社が処理済みなので書かないことです。厚生年金は給与から天引きされ、会社が年末調整で処理するため、個人で申告する必要はありません。

【なぜ効くのか】転職や退職で国民年金と厚生年金を両方支払った年は、社会保険料控除の記入欄に何を書けばよいか迷いがちです。「国民年金のみを記入する」というルールを明確にすれば、混同を防げます。

【注意点】源泉徴収票の「社会保険料等の金額」欄には、厚生年金の金額がすでに反映されています。国民年金を二重に記入しないよう注意してください。

【すぐにできること】今日中に源泉徴収票を確認し、厚生年金の控除額を把握してください(3分)。

ハック4:一次・二次リマインドで回収率80%向上

【対象】控除証明書を紛失して、年金事務所で再発行を依頼する必要がある方

【効果】再発行の手続きを5営業日以内に完了でき、年末調整の締切に間に合わせられる

【導入時間】10分程度

【見込める効果】高

【手順】

- 年金事務所に電話(0570-003-004)で再発行を依頼する(5分)

- 基礎年金番号(年金手帳または通知書に記載)を伝える(1分)

- 再発行の到着予定日(5営業日程度)を確認する(1分)

- 到着予定日をスマホのリマインダーに登録する(3分)

【コツ】電話1本で5営業日以内に届くことを知っておくことです。再発行の手続きは電話で完結し、手数料も無料なため、紛失しても慌てる必要はありません。

【なぜ効くのか】控除証明書を紛失すると、年末調整に間に合わないのではないかと不安になりますが、再発行は5営業日程度で届くため、11月中に依頼すれば十分間に合います。

【注意点】再発行は郵送での受付も可能ですが、電話の方が早く処理されます。年末調整の締切が迫っている場合は、電話で依頼してください。

【最初の一歩】今日中に年金事務所の電話番号(0570-003-004)をスマホに登録してください(1分)。

実践術その5:会計ソフトで請求漏れをゼロにする

【対象】個人事業主やフリーランスで、国民年金を確定申告で控除する方

【効果】確定申告書の作成時間を30分短縮でき、控除額の計算ミスを防げる

【導入時間】1時間程度

【見込める効果】高

【手順】

- 会計ソフト(freee・マネーフォワード・弥生等)を開き、社会保険料控除の入力画面に移動する(5分)

- 控除証明書の「合計額」を入力する(3分)

- 10月以降の支払い分がある場合、領収証の金額を追加で入力する(5分)

- 確定申告書を作成し、社会保険料控除の金額を確認する(47分)

【コツ】会計ソフトで自動計算することです。会計ソフトは控除額を自動で確定申告書に反映するため、計算ミスや記入漏れを防げます。

【なぜ効くのか】国民年金の控除額は、控除証明書の「合計額」+10月以降の支払い分の合計ですが、手計算だとミスが発生しやすいです。会計ソフトを使えば、入力するだけで自動計算されます。

【注意点】会計ソフトは有料のものが多いですが、無料プランでも確定申告書の作成は可能です。ただし、無料プランは機能制限があるため、事前に確認してください。

【最初の一歩】今日中に会計ソフトの無料プランに登録し、社会保険料控除の入力画面を開いてください(15分)。

CHECK

・上記5つのテクニックを確認

・自分に合う1つを選んで今日中に最初の一歩を実行(10〜30分)

社会保険料控除ハックに関するよくある質問

Q. テクニック①の入金カレンダーは、国民健康保険にも使える?

はい、使えます。国民健康保険や国民年金基金の支払額も同じカレンダーで管理できます。

Q. ハック4の再発行は、電子控除証明書でも依頼できる?

はい、できます。マイナポータルから電子控除証明書を取得できます。即日発行されるため、紙の再発行より早いです。

まとめ:国民年金は全額控除で還付

国民年金保険料は支払った全額が社会保険料控除の対象で、年末調整では「国民年金」「日本年金機構」「支払額」を記入し、控除証明書を添付すれば完了します。年途中の就職・転職や家族分の支払いがあれば、必ず申告してください。

控除証明書は10月上旬に発送され、紛失時は年金事務所で再発行できます。国民年金基金の掛金も社会保険料控除の対象で、別の控除証明書が10月下旬に発送されます。年末調整に間に合わない場合は、確定申告で還付を受けられます。

国民年金の社会保険料控除は、正しく申告すれば所得税・住民税の負担を軽減できます。年末調整の締切が迫っている方も、まずは控除証明書を手元に用意し、給与所得者の保険料控除申告書に「国民年金」「日本年金機構」「支払額」を記入してください。

控除証明書を紛失している場合は、年金事務所に電話(0570-003-004)で再発行を依頼すれば、5営業日程度で届きます。適切に対応すれば問題ありませんので、今日中に最初の一歩を実行しましょう。

状況別:次の一歩

| あなたの状況 | 次の一歩 | 所要時間 |

| 年途中で就職・転職した | 控除証明書を確認し、1月〜就職前の月数×16,980円を計算する | 3分 |

| 年末調整の書き方がわからない | 給与所得者の保険料控除申告書に「国民年金」「日本年金機構」を記入する | 5分 |

| 家族の国民年金を払っている | 家族全員の控除証明書をクリアファイルにまとめる | 10分 |

| 控除証明書が届いていない | 年金事務所に電話(0570-003-004)で再発行を依頼する | 5分 |

| 国民年金基金に加入している | 国民年金基金の控除証明書を確認し、年末調整に含める | 5分 |

社会保険料控除 国民年金に関するよくある質問

Q. 国民年金保険料はいつの控除になる?

その年1月1日から12月31日までに支払った分が、その年の控除対象です。支払年が基準なので、過去の未納分を追納した場合も、支払年の控除に含められます(国税庁「社会保険料控除」)。

Q. 年末調整で国民年金を申告し忘れた場合は?

確定申告で還付を受けられます。確定申告の期限は翌年2月16日〜3月15日です。源泉徴収票と控除証明書を持参して税務署で手続きできます。

Q. 国民年金基金は控除対象になる?

はい、なります。国民年金基金の掛金は社会保険料控除の対象です。ただし、掛けていない年齢の基金は除きます。控除証明書は各国民年金基金から10月下旬に発送されます(全国国民年金基金)。

Q. 控除証明書の発行はいつ?

9月30日までに国民年金を支払った方には10月上旬に発送されます。10月以降に初めて支払った方には翌年2月上旬に発送されます(日本年金機構)。

Q. 家族分の国民年金を支払っている場合、控除できる?

はい、できます。生計を一にする家族の国民年金保険料を支払っている場合、自分の控除に含められます。年末調整では「保険料を負担することになっている人」欄に家族の氏名と続柄を記入してください。

【出典・参照元】

本記事は以下の情報源をもとに作成されています。

公的機関

- 国税庁「社会保険料控除」

- 日本年金機構「令和7年分社会保険料(国民年金保険料)控除証明書の発行について」

- 日本年金機構「国民年金保険料」

民間調査/企業

- freee「年末調整で国民年金保険料は控除できる!対象となるケースや申告方法」

- MoneyForward「社会保険料(国民年金保険料)控除証明書とは?」

- 全国国民年金基金「令和7年分 社会保険料控除証明書の送付について」

体験談/ユーザーの声

- Yahoo!知恵袋「保険料控除申告書の書き方が分からずに困っています」

- Yahoo!知恵袋「正社員として転職、国民年金の社会保険料控除の記入方法が分からない」

※記事内容は2025年1月19日時点の税制・法令に基づいています。税制改正等により内容が変更される場合があります。